Обзор

Рынок ИТ: итоги 2008

На российском рынке ПК доминируют настольные системы

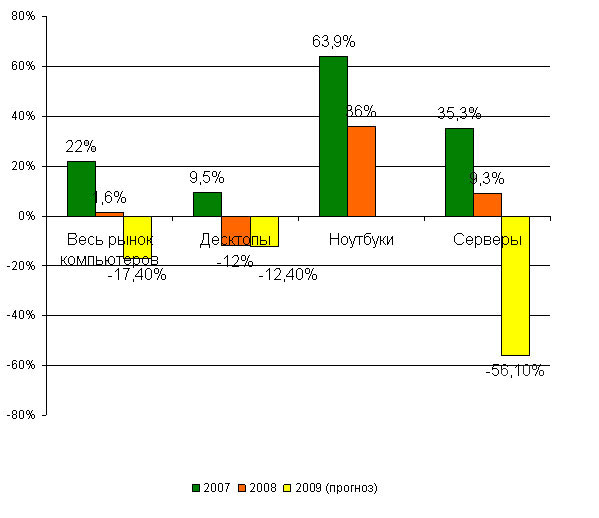

По данным ITResearch, в 2008 г. в России было продано около 9,4 млн компютеров. Из них 3,5 млн составили ноутбуки (без нетбуков) и 5,9 млн – десктопы. Именно последним, по мнению аналитиков, в кризис будет проще сохранить позиции – в силу дешевизны, доступности и широких возможностей "самосбора".

В 2008 г. десктопы оставались основным сегментом российского рынка компьютеров, отмечают в ITResearch.На их долюпо итогам пришлось почти 63% поставок – 5,9 млн ед., включая значительный "самосбор". При этом рынок настольных систем показал по отношению к 2007 г. почти 12%-ное снижение, отмечают аналитики.

Всего в России было продано, по тем же данным, около 9,4 ПК. Рост рынка составил 1,6% - даже несмотря на отрицательные показатели 4 кв. 2008 г., когда спад в секторе десктопов составил 32%, а в секторе ноутбуков – 5%. Для сравнения, в IDC оценивают российский рынок ПК (настольных, портативных компьютеров и серверов стандартной архитектуры Intel) по итогам 2008 г. в 9,5 млн шт., а его рост – в 8,4%. Cпад в сегменте настольных ПК, по данным аналитиков IDC, составил 17%.

В целом за год продажи ноутбуков выросли почти на 36%, по данным ITReseach (и на 55,7% - по оценкам IDC), что полностью скомпенсировало уменьшение продаж настольных ПК. Однако именно этот сектор оказывается в условиях кризиса под наибольшим давлением - из-за проблем розничных сетей и затруднений с потребительским кредитованием. Напротив, десктопам будет в кризис проще, предполагают в ITResearch: во-первых, они больше присутствуют на рабочих местах в организациях, а, во-вторых, остаются наиболее дешевым и доступным видом продукции. Возможность сбора "на коленке" вновь обретает преимущество в глазах потребителей.

Серверный сегмент в России вырос за 2008 г. на 9,3%. Всего было продано, по данным ITResearch, 190 тыс. устройств стандартной архитектуры. В IDC считают, что поставки серверов стандартной архитектуры Intel по отношению к 2007 г. выросли на 2,8%, что соответствует 169,5 тыс. шт. Эти аналитики утверждают, что именно на сегмент x86 серверов кризис повлиял сильнее всего. Резкий спад начался в 3 кв., а к 4 кв. достиг 32%.

Динамика российского компьютерного рынка 2008/2007

Источник: ITResearch, IDC, CNews Analytics, 2009

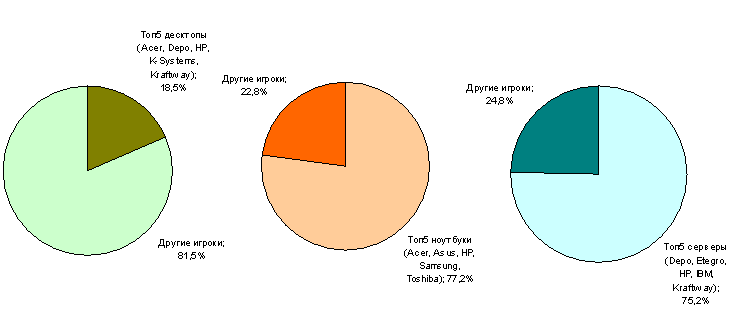

По версии IDC в пятерку крупнейших поставщиков ПК на российском рынке в 2008 г. (в порядке убывания объемов поставок) вошли Acer, Asus, HP, Toshiba и Dell.

Ключевые поставщики ПК

Лидерами по итогам 2008 г. года в сегменте настольных ПК, по данным ITResearch, стали компании* Acer, Depo, HP, K-Systems, Kraftway. Из них компания Acer впервые вошла в пятерку. Суммарная доля Top5 составила 18,5%. В пятерку крупнейших поставщиков по версии IDC вошли: DEPO Computers, НР, K-Systems, Kraftway и Formoza. По этим данным, международные компании отвоевали за 2008 г. еще 4% рынка у российских поставщиков.

Среди производителей ноутбуков лидировали, по оценкам ITResearch,* Acer, Asus, HP (новичок в этом Топ5), Samsung, Toshiba. В сумме они продали 77,2% от всех ноутбуков. При этом конкуренция внутри лидирующей группы в 2008 г. явно усилилась. По мнению IDC пятерка лидеров ноутбуков осталась неизменной: Acer, Asus и Toshiba. HP переместилась на четвертую позицию, потеснив Samsung. Совокупная доля рынка Acer и ASUS снизилась на 4% по сравнению с 2007 г., но по-прежнему превышает 50%.

Доли Топ5 игроков на рынках десктопов, ноутбуков и серверов, 2008

Источник: ITResearch, CNews Analytics, 2009

В области серверов ведущими поставщиками стали Depo, Etegro, HP, IBM, Kraftway. Их общая доля составила 75,2%, а внутри этой группы увеличился отрыв HP и IBM от остальных игроков. Аналитики ITResearch отмечают, что во всех сегментах наблюдался процесс увеличения суммарной доли лидирующих производителей. IDC назвала лидерами в этом сегменте HP, IBM, DEPO Computers, Kraftway и Aquarius. А рост поставок HP и IBM оценила в 9% и 5%, соответственно.

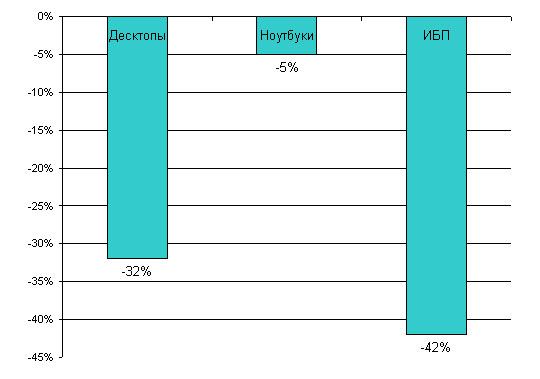

Спад на рынке ИБП

На российском рынке ИБП в 2008 г. было продано, по данным ITResearch, около 2,7 млн устройств на сумму более 470 млн долл. Это меньше показателей 2007 г. на 12 и 1% соответственно. Различная динамика натуральных и денежных показателей обусловлена тем, что продажи массовых устройств просели больше, чем проектная составляющая рынка. Кроме того, сыграло роль подорожание ИБП, вызванное повышением стоимости сырья, считают аналитики.

Спад в 4-ом квартале 2008 г.

Источник: ITResearch, CNews Analytics, 2009

Как и в других отраслях, вплоть до 4 квартала рынок ИБП показывал рост, но затем последовало падение продаж на 42% в натуральном выражении. Тотальное снижение продаж массовых устройств, на наш взгляд, было обусловлено сочетанием трех факторов: снижение активности и надежности розничных сетей; естественное понижение спроса конечных потребителей; снижение спроса на оборудование, которое не является первостепенным, в частности на ИБП. Корпоративная составляющая рынка ИБП в целом чувствовала себя лучше, что связано с большей инерционностью этого сегмента, обусловленной длинными сроками реализации многих проектов.

Основными соперниками устройств производства APC на массовом рынке, по данным ITResearch, являются ИБП под торговыми марками* CyberPower, Ippon, Powercom и Powerman. Следует отметить, что вторая из этих компаний практически сравнялась с APC по продажам в штучном исчислении, однако в денежных показателях доля APC еще недостижима для конкурентов, хотя и снизилась за последний год до уровня ниже 50%. На рынке "тяжелых" решений наряду с APC ощутимы позиции компаний* Chloride, Eaton, GE DE, Emerson Network Power (Liebert), Neuhaus, Newave и Socomec UPS.

* Перечисление компаний дается в алфавитном порядке.

По материалам "Бестселлеры IT-рынка, №1,2009"