Обзор

Рынок ИТ: итоги 2008

На рынке ПО ожидают откат

Рынок ПО в России остается достаточно сложным для оценок ввиду своей закрытости и непрозрачности. Финансовые показатели многие игроки так и не раскрывают. Объем же пиратского софта в стране лишь недавно начал сокращаться – на фоне стремления к "обелению" многих крупных компаний, накопивших на это достаточно свободных средств. Однако кризис, видимо, "зарезал" наметившуюся было тенденцию поголовного лицензирования – сейчас аналитики предвещают обратный откат к нелегальному ПО. Или в лучшем случае - к новой (точнее, незабытой старой) альтернативе – Open Source.

Оборот российского рынка тиражного ПО ассоциация ISDEF оценивала по итогам 2007 года в 3,7 млрд долл. (а выручку отечественных разработчиков за пределами страны - в 1,7 млрд долл.). Прогнозировалось, что в 2008 г. рынок вырастет до 5 млрд долл., а в 2009 г. составит 7 млрд долл. Подобные же оценки давали в ассоциации "Руссофт", соглашались с ними и ряд игроков рынка, ведущие собственные наблюдения за ситуацией - например, "Софткей".

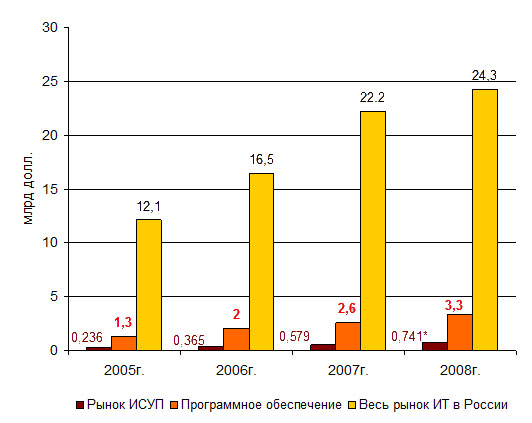

Между тем, по данным IDC, в 2007 г. рынок ПО в России не превышал 3 млрд долл., а в 2008 г. увеличился (по предварительным оценкам) до 3,3 млрд долл. В 3,2 млрд долл. за 2008 г. оценивают отечественный лицензионный рынок ПО в "1С". В компании отмечают, что хотя влияние экономического кризиса было заметным, благодаря хорошему старту первого полугодия 2008 г. рынок все же смог продемонстрировать по итогам некоторый рост.

Динамика рынка ПО в России, 2005-2008

Источник: IDC, CNews Analytics, 2009

В частности, бизнес "1С" вырос в результате на 6%, по данным CNews Analytics (рейтинг CNews100), – при том что годом ранее показатель превышал 80% (тот же источник). На 29% против 67% годом ранее увеличилась выручка компании "Форс-Центр разработки", на 21% (против 31%) – у "Прогноза", на 23% (против 97%) – у "СКБ Контур", на 11% (против 78%) – у "Аскон", на 18% (против 87%) – у "Рексофт" (все данные – из рейтингов CNews100 за 2007-2008 гг.)

Нюансы спроса

В структуре потребления программного обеспечения в России, по данным ISDEF, заметно выделялся корпоративный сектор, на который приходилось 65% продаж. 20% составляла доля госструктур, 15% - частных пользователей. Причем среди последних отмечался рост доли покупательниц – почти вдвое по отношению к показателям предыдущего года. На Западе на женщин приходится примерно половина продаж софта среди частных пользователей, в то время как в России пока менее 30%.

Структура потребления ПО в России, 2008

Источник: ISDEF, 2008

В "1С" отмечают, что в 2008 г. 43% приобретаемого софта приходилось на ПО общего назначения. 37% составили продажи ПО делового назначения, 20% - домашнего ПО. При этом как раз последний сегмент демонстрировал в 2008 г. наибольшую динамику – рост 26% (для сравнения +61% годом ранее). На 6% увеличился сегмент ПО делового назначения (+40% годом ранее), и лишь на 1% - ПО общего назначения (+45,5% годом ранее).

В бизнесе же самой компании "1С" в 2008 г. наибольший рост произошел в сегменте мультимедийного ПО (+34% и доля 20% в общих доходах), а сегмент делового ПО вырос на 8% (доля в совокупной выручке - 30%). Дистрибуция же по сути осталась на уровне предыдущего года – рост здесь составил 1%, однако доходы от нее превысили 50% в общей выручке.

Лицензионный рынок ПО в России, 2008

Источник: "1С", 2009

Российский рынок интегрированных систем управления предприятием (ИСУП) вырос в 2008 г., по предварительным данным IDC, на 28% и составил 741 млн долл. Напомним, что годом ранее рост в секторе составил 58,7%, а объем - $579 млн. Бессменный лидер – немецкая SAP – продолжала упрочивать свои позиции, а российская "1С", годом ранее потеснившая MBS, теперь вплотную приблизилась к игроку №2 – Oracle. Прежнюю высокую динамику сектора связывали с общим ростом инвестиций в ИТ и стремлением компаний к повышению своей инвестиционной привлекательности (а, значит -прозрачности).

Динамика 5 крупнейших вендоров на российском рынке ИСУП, 2004-2007

| Вендор | 2007 | 2006 | 2005 | 2004 |

| SAP | 49,6% | 45% | 39,7% | 40,6% |

| Oracle | 14,9 | 18% | 21,7% | 22,8% |

| 1C | 14,4 | 12% | 9,7% | 4,6% |

| MBS | 7,8 | 8% | 9,4% | 10,9% |

| Галактика | 4,7 | 6% | 6,1% | 8,2% |

Источники: IDC, CNews Analytics, 2009

Крупнейшими потребителями ИСУП в России до кризиса были непрерывное производство, энергетика и телеком (данные IDC). По итогам 2007 г. аналитики обратили внимание на усилившееся присутствие ритейла в этом сегменте – розничным сетям даже удалось выйти на второе место среди всех заказчиков ИСУП. Очевидно, что озвучиваемые летом 2008 г. прогнозы относительно роста российского рынка ИСУП в среднем на 35% в год - в пятилетней перспективе – достаточно быстро пришлось скорректировать.

Новое время

1-ый квартал 2009 года подтвердил опасения относительно резкого спада в секторе ПО – так, "1С" в январе-апреле 2009 года констатировала снижение оптовых продаж (без дочерних фирм, розничного и вспомогательного направлений) в долларах на 39%, в рублях - на 14%. Продажи мультимедийных продуктов снизились в долларах на 52%, в рублях - на 32%. Подобный спад связывают со снижением потребительского спроса, а также проблемами канала сбыта. Розница пострадала от кризиса одной из первых и возможно, наиболее заметно.

В отношении рынка делового софта глава "1С" Борис Нуралиев констатирует в январе-апреле 2009 года снижение продаж в долларах 16% (хотя в рублях - рост на 20%). Лучше всего пока чувствует себя, по наблюдениям "1С", ПО в области безопасности – сохраняется спрос на антивирусный софт, файерволы и пр. Больше же всего "просел" корпоративный сектор – ввиду сокращения ИТ-бюджетов, замораживания проектов автоматизации, а также сокращения количества лицензий при продлении ранее приобретенных пакетов ПО. Вместе с тем, как и прогнозировалось, сохраняется спрос на поддержку и кастомизацию систем – заказчики даже в условиях кризиса в наименьшей степени сокращают расходы на эти услуги.

Снижение пика легализации сказалось на продажах иностранного ПО в России, которые упали вдвое, по наблюдениям "1С". Судя по всему, перестанет снижаться уровень пиратства, как это было в предыдущие два года, предполагают в IDC. Учитывая всеобщее тяготение к более дешевым решениям вероятен также всплеск спроса на ПО с открытым кодом.

По данным "Софткей", продажи делового ПО в начале 2009 г. в России уже снизились на 30-40%. Почти не стало ERP-проектов, констатируют в IDC, отмечая смещение фокуса на BI и CRM – и в целом на решения, позволяющие повысить эффективность как существующей инфраструктуры, так и бизнес-процессов предприятия в целом.

По предположениям этих аналитиков, спад в 2009 г. затронет многие программные продукты, особенно инфраструктурные, необходимые для автоматизации предприятия или расширения его деятельности. Так, российский рынок систем управления предприятиями (ИСУП) упадет в 2009 г. на 55%, предполагает аналитик IDC Петр Городецкий. При этом меньший удар, вероятно, будет нанесен по софту, необходимому для поддержания жизнедеятельности компаний – например, бухгалтерскому или средствам защиты информации.

Мария Попова, Надежда Генина / CNews Analytics