Обзор

Рынок ИТ: итоги 2008

Итоги 2008: Россия не поддается прогнозам

2008 год сначала придал отечественному ИТ-рынку ускорение, а затем резко его затормозил. Отрасль, являющаяся сервисной по отношению к другим секторам экономики, не успела накопить системных проблем, которые кризис бы только усугубил, однако напрямую ощутила на себе последствия таких проблем у своих заказчиков. Впрочем, в целом, несмотря на всю противоречивость 2008 года, его итоги получились для ИТ-игроков неплохими. По крайней мере, не настолько, как можно предположить теперь результаты к концу 2009 г. Хотя в данный момент именно прогнозы стали основным пунктом противоречий на рынке.

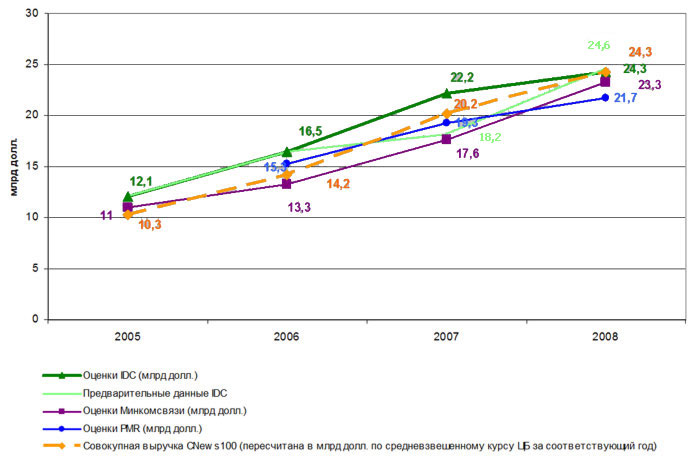

Оценки объема российского ИТ-рынка по итогам 2008 г. традиционно расходятся у разных агентств – показатель варьируется от 21 до 24 млрд долл. Причем учитывая корректировку данных, которую аналитики делали в течение всего первого, еще благополучного, полугодия 2008 г., неожиданно резко изменились в итоге оценки динамики рынка. Так, если по данным Минкомсвязи рост за 2008 г. составил 28,6%, то в PMR рассчитывали на 15,9% и констатировали затем 9,3%.

В IDC показатель ожидался на уровне 10,8%, а составил, по мнению этих аналитиков, 9,5%. Нужно отметить, что предварительные оценки объема российского рынка в 2007 г. были пересмотрены IDC несколько раз – в открытых источниках фигурировали цифры 16 млрд долл., 18,2 млрд долл. и затем финальная, утвержденная американской штаб-квартирой – 22,2 млрд долл. Последний официальный показатель заметно превышает данные того же PMR (19,3 млрд долл.) и Минкомсвязи (17,6 млрд долл.) за аналогичный период.

Различные оценки объема российского рынка ИТ, 2005-2008

Источник: CNews Analytics, 2009

В какой-то мере расхождения оценок можно привязать к издержкам расчетов в разных валютах и итоговых пересчетов по разным курсам. Неожиданную же корректировку ранее озвученных – предварительных - цифр можно объяснить и тем, что окончательная верификация данных в западных штаб-квартирах аналитических агентств опирается на поступающую напрямую информацию от глобальных вендоров, региональные представительства которых, как известно, крайне закрыты и непрозрачны. В итоге на местах масштабы их деятельности достаточно сложно оценить – соответственно, подаваемые российскими аналитиками цифры могут быть в дальнейшем серьезно скорректированы.

Непрогнозируемая реальность

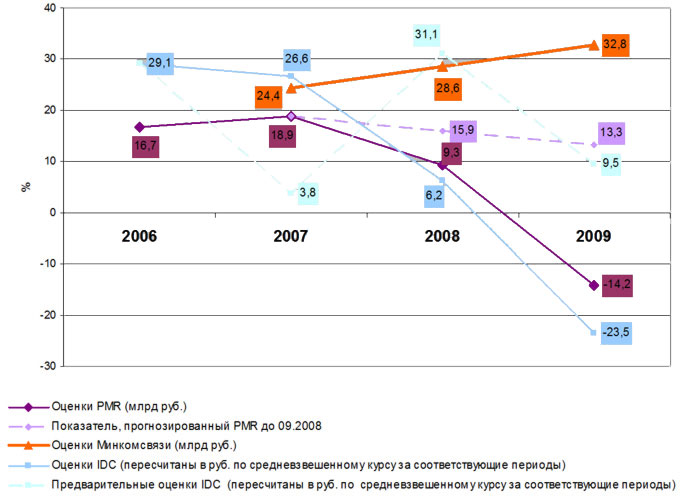

Прогнозы на 2009 г. также были скорректированы аналитиками не один раз. Причем здесь расхождения оценок совсем драматичны. В то время как в Минкомсвязи неожиданно предположили рост рынка на 32,8% (в рублях), в IDC, наоборот, скорректировали более ранний прогноз долларового спада в сторону еще большего понижения – с -20% до -44%. В принципе, с поправкой на изменения обменного курса в этих оценках, может и не быть противоречия. В "мирное" же (докризисное) время иностранные аналитики ожидали лишь некоторого замедления темпов роста российского рынка в 2009 г. – до 13-15%.

Различные оценки динамики российского рынка ИТ, 2006-2009 (прогноз)

Источник: CNews Analytics, 2009

В принципе некоторое замедление российского рынка ИТ, действительно, наблюдалось еще до кризиса. Тогда это списывали на удовлетворение так называемого отложенного ИТ-спроса экономики, а также на насыщение в ряде секторов и в целом на достижение рынком определенного уровня зрелости. Предположения о появлении нового драйвера роста – т.е. усилении роли сервисов – отчасти подтвердились. По крайней мере, именно этот сектор в значительной мере "поддержал" итоговые показатели многих игроков за 2008 г. С ним же связываются и основные ожидания сейчас, когда уже явно обозначился спад – практически по всем ранее демонстрирующим хорошую динамику направлениям. К началу второго квартала 2009 г. ИТ-услуги многие опрошенные CNews Analytics игроки указывали как единственную зону возможного роста – в условиях общего спада и сокращения ИТ-затрат предприятий всех отраслей отечественной экономики.

Год-полтора назад сетовали на то, что реальных стимулов для развития ИТ в России как бы нет – ввиду доминирования неравных условий конкуренции и избытка нефтедолларов, позволявших особо не переживать из-за роста операционных затрат, в том числе, и на развитие собственных ИТ-отделов. Сегодня, когда на первом плане оказались слова "оптимизация", "повышение эффективности" и "сокращение издержек", ИТ-сервис-провайдеры надеются на всплеск интереса к аутсорсингу и, соответственно, на оживление этого рынка.

Темпы изменения объемов ВВП и ИТ-рынка, Россия, 2006-2010 гг.

* по оценкам PMR

f по прогнозам PMR

Источник: PMR Publications, 2009

Впрочем, оживление если и наступит, то не раньше 2010 г., предупреждают иностранные аналитики. Рынок будет восстанавливаться медленно, и его структура, вероятно, претерпит серьезные изменения. Часть игроков, возможно, будут вынуждены уйти – либо вступить в альянсы, утратив свой самостоятельный статус. От 2009 года ждут нового бума слияний и поглощений, который придется, вероятно, на последний квартал – либо перенесется на начало 2010 г.

Пока же ИТ-компании заняли выжидательную позицию – свои расходы они попытались оптимизировать еще зимой 2008/2009 гг., сократив персонал и закрыв ряд неприбыльных (или малоприбыльных) направлений и практик. Крайне важно стало быстро выявлять зоны неэффективности и сразу избавляться от них. Для повышения скорости реакции многие перешли на поквартальное планирование.

Самые тяжелые времена настали для нишевых – небольших и узкопрофильных – игроков. Диверсифицированные же крупные бизнесы сфокусировались на работе с компаниями без значительной долговой нагрузки или со структурами с участием государства. Пересмотр стратегий взаимодействия с клиентами оказался необходим ввиду того, что кризис в первую очередь ударил как раз по отраслям, которые стали за последние годы основными потребителями ИТ-решений и услуг – финансам, ритейлу, тяжелой промышленности.

Новые доли в новом "пироге"

Совокупные показатели объема ИТ-рынка складываются из продаж компьютерного и сетевого оборудования, программного обеспечения (ПО) и ИТ-услуг. По предварительным оценкам IDC за 2008 г., на долю аппаратного обеспечения в целом пришлось 66% рынка, на ПО – 14% и на ИТ-услуги – 20%. По данным CNews Analytics, доля ИТ-услуг была в 2008 г. чуть больше – 23%, а "железа", напротив, чуть меньше – 63%. Годом ранее структура затрат в отрасли представлялась следующим образом: компьютерное и сетевое оборудование — 66,6%, ИТ-услуги — 21%, ПО — 12,4%.

Динамика совокупных затрат на ИТ по категориям, млрд долл.

Источник: CNews Analytics, 2009

В 2009 году, судя по всему, структура рынка может заметно измениться. Так, большинство игроков и аналитики прогнозируют сокращение сектора аппаратного обеспечения. Предприятия "замораживают" расходы на модернизацию ИТ-парка. Спад по "железному" направлению прогнозируют на уровне 35-55%.

Меньше инвестиций будет направлено и в сектор ПО. Здесь, по разным оценкам, возможно сокращение на 30-40%. Во-первых, ввиду сокращения доли крупных и дорогих ERP-проектов. Во-вторых, за счет повышения интереса рынка к свободному ПО (в лучшем случае) - или нового отката к пиратскому (в худшем).

Есть прогнозы и относительно снижения темпов роста в секторе ИТ-услуг – на 20-25%. Они пока в меньшинстве – по крайней мере, в отличие от компьютерного оборудования и софта, здесь многие все же надеются – пусть на рублевый – но рост.

Динамика роста рынка ИТ по направлениям, %

Источник: CNews Analytics, IDC, 2009

Новые экономические условия изменили ИТ-приоритеты – компании в большинстве своем "заморозили" проекты развития и перераспределили затраты в пользу поддержание работоспособности существующих процессов и инструментов. Отсюда и оптимизм относительно ближайшего будущего сектора услуг. Заказчиков может заинтересовать консалтинг, позволяющий понять, как сократить расходы с помощью ИТ, они рассматривают возможность аренды центров обработки данных, использования ПО как услуги (SaaS - вместо лицензирования).

Структура затрат на ИТ в кризис

Источник: IDC, 2009

В новых реалиях на ИТ все же пытаются взглянуть как на способ повышения эффективности и оптимизации. Отсюда интерес к решениям, которые демонстрируют быструю и явную отдачу. Актуальны технологии виртуализации вычислительной инфраструктуры, системы, расширяющие возможности анализа, прогнозирования, планирования, контроля. Другими словами, в секторе ПО спрос смещается в сторону приложений для бизнес-аналитики, а также управления персоналом, цепочками поставок и CRM. Приоритет, предполагают игроки, будет за решениями средней ценовой категории. Ведь основная задача ИТ-директора в текущей ситуации - максимальное повышение эффективности существующей инфраструктуры при помощи минимальных средств.

Россия на мировом рынке потребления ИТ

Доля России в мировом потреблении ИТ в 2007-2008 г. почти не менялась и составляла примерно 1,7% (если рассчитывать показатель по оценкам IDC). Для сравнения, доля Китая составила в 2008 г. 4,6% (годом ранее – 3,6%), доля Германии - 5,6% (годом ранее – 5,8%) и доля США – 34% (годом ранее - 36,16%). Отечественные ИТ демонстрировали типичную структуру развивающегося рынка – с высокой (более 60%) долей расходов на аппаратные средства. В последние два года очень быструю динамику начали демонстрировать секторы ИТ-услуг и ПО. Однако в изменившихся экономических условиях эта тенденция может быть нарушена.

Доли некоторых стран в потреблении ИТ в 2008г.

Источник: CNews Analytics, IDC, 2009

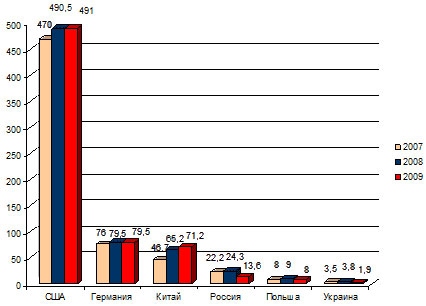

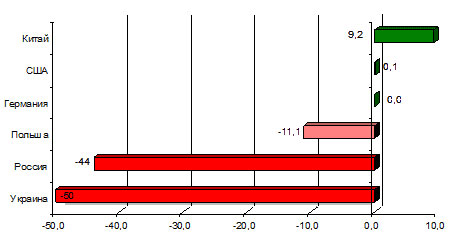

На фоне мировых гигантов потребления ИТ Россия выглядит пока более чем скромно. Так, если развитый рынок США в 2008 г. составлял 490,5 млрд долл. (+4,4% по отношению к предыдущему году), Германии – 79,5 млрд долл. (+4,6%), а развивающийся рынок Китая – 65,2 млрд долл. (+36,9%), то в России был достигнут объем 24,3 млрд долл. (все расчеты – по оценкам IDC). При этом именно отечественный рынок, по прогнозам, испытает на себе сильнейшее влияние кризиса. В то время как в Германии и США аналитики предполагают в 2009 г. сохранение объема расходов на ИТ на уровне 2008 г., а в Китае вообще ожидается рост (пусть всего 9%), России прогнозируют спад на 44%.

Динамика объемов ИТ-рынков некоторых стран 2007-2009* гг., млрд. долл.

* 2009 г. – прогноз

Источник: CNews Analytics, IDC, 2009

Причина такой высокой эластичности российского рынка ИТ не только в уже упомянутой "плохой" структуре, с высокой долей расходов на аппаратные средства (хотя этот сектор предположительно "просядет" больше остальных – на 50-55%). Скорее здесь сказывается психологический фактор. Вплоть до недавнего времени к ИТ относились как к своего рода предмету роскоши, товару не первой необходимости – тем, без чего можно в крайнем случае обойтись или чем удастся пренебречь. Отчасти такое отношение сформировала низкая отдача от использования высокотехнологичных решений, провалы, трудности и дороговизна проектов внедрения. Хотя и провалы, и трудности, и малая эффективность, в свою очередь, были тоже производной такого снисходительного и презрительного отношения, которое формировалось в эпоху обильного притока нефтедолларов. Замкнутый круг, который если не разорвал, то точно подорвал осенний кризис.

Прогноз динамики продаж ИТ на рынках некоторых стран в 2009 году, %

Источник: CNews Analytics, IDC, 2009

Постепенно привыкавшие к необдуманной, нерациональной, непросчитанной трате средств предприятия теперь перешли в режим жесткой экономии и стараются эффективнее использовать те ресурсы и инструменты, которые у них уже есть. А значит, отложены плановые модернизации аппаратных инфраструктур (отсюда и проседание по железному направлению), пересматривается в сторону сокращения количество лицензий при продлении софтверных пакетов (отсюда прогнозируемый спад лицензионного ПО и подъем – пиратского, либо open source), "замораживаются" все проекты развития (спад на рынке консалтинга). Соответственно, восстановление рынка ИТ в России, которое по всем прогнозам будет небыстрым, потребует новых драйверов – более привязанных к реальным потребностям компаний. В новых условиях уже не так важно, к статье затрат или инвестиций относятся ИТ – важно, чтобы они помогали быстро ориентироваться в ситуации и экономить, сохраняли клиентов и обеспечивали "порядок в доме".

Мария Попова / CNews Analytics