Обзор

Рынок BI в России 2012Обзор подготовлен

Рынок BI 2012: фокус на легкости

Оценки объема мирового рынка бизнес-аналитики и его динамики весьма различны - это однозначно указывает на то, что сектор находится в стадии активного развития, под влиянием постоянных изменений. А если говорить о России, то здесь понимание возможностей BI-систем только недавно стало осознаваться менеджерами, которых привлекают в первую очередь "легкие" решения.

Если для развитых рынков характерен спрос на углубленную бизнес-аналитику, то российские заказчики только пришли к необходимости создания централизованных хранилищ данных. Таких проектов становится все больше, но по прежнему их инициаторами остаются передовики централизации – банки, телеком. С точки зрения используемых аналитических инструментов российский рынок по-прежнему сфокусирован на "легких" решениях с единичными пользователями из высшего руководящего состава, предназначенных в первую очередь для формирования отчетности.

Объем мирового рынка BI

Оценки объема мирового рынка бизнес-аналитики весьма неоднозначны. Например, аналитики IDC считают, что в 2011 г. объем мирового рынка бизнес-аналитики составил $31 млрд. По оценкам Gartner, мировой рынок BI-платформ, аналитических приложений и систем Performance Management (PM) в 2011 году составил $12,2 млрд, показав динамику в 16,4%.

По итогам 2010 г. IDC оценило рынок в $8,9 млрд. Разница в показателях между 2010 и 2011 годом объясняется различием методологии подсчетов. Цифра за 2010 год описывает BI-инструменты: системы запросов, отчетов и аналитики для конечных пользователей; продвинутые аналитические системы, в том числе datamining и статистический софт. В показателе IDC за 2011 год BI-инструменты – один из трех блоков, остальные два: приложения управления производительностью и аналитические приложения; платформенные решения для управления хранилищем данных. Gartner, в свою очередь, под бизнес-аналитикой понимает три составляющих: BI-платформы, CPM-решения (corporate performance management), аналитические приложения и управление производительностью. То есть абсолютные данные агентств сравнивать некорректно, но динамика сегментов взаимосвязана.

Выручка ключевых вендоров на мировом рыке бизнес-аналитики

| Вендор | Выручка за 2011 г., $млн | Выручка за 2010 г., $млн | Рост выручки 2010/2011, % |

| SAP | 2883,5 | 2413,1 | 19,5 |

| Oracle | 1913,5 | 1645,8 | 16,3 |

| SAS Institute | 1542,8 | 1386,5 | 11,3 |

| IBM | 1477,6 | 1222 | 20,9 |

| Microsoft | 1059,9 | 913,7 | 16 |

| Другие | 3363,8 | 2931,1 | 14,8 |

Источник: Gartner, 2012

В частности, выручка корпорации SAS в 2011 году выросла на 12% до $2,725 млрд. Как отметило руководство компании, спрос на углубленную бизнес-аналитику стабильно высокий. Остальные участники топ-10 на мировом рынке аналитики (в частности, SAP, Oracle, IBM, Microsoft) не раскрывают выручку, но, по оценкам Gartner, она все же выше показателя SAS. Направление бизнес-аналитики в SAP в 2011 году выросло на 19%, в Oracle – на 16%, корпорация IBM показала 21%. С другой стороны, тот же Gartner оценил динамику SAS в 11,3%. Оценки независимых аналитиков традиционно пессимистичны по отношению к собственным показателям компаний. Что позволяет предположить, что рост рынка в 2011 году все же был выше расчетных 16,4%.

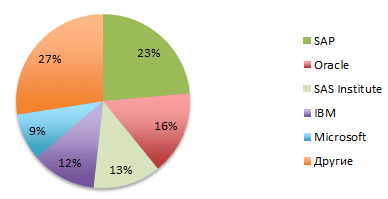

Доли вендоров на мировом рынке BI-систем

Источник: Gartner, 2012

В этом году, по мнению IDC, рынок бизнес-аналитики может вырасти на 8,2% до $33,9 млрд (имеются в виду три блока: BI-инструменты; приложения управления производительностью и аналитические приложения; платформенные решения для управления хранилищем данных). Если говорить о месте BI-систем в жизни бизнеса, то, как считают аналитики Gartner, по итогам 2012 года бизнес-пользователи будут контролировать около 40% BI-бюджетов.

Средний ежегодный рост рынка BI-платформ до 2015 года включительно составит примерно 6,3%, при этом усредненная динамика сегмента BI и BPM-решений будет чуть выше – около 8,1%, по мнению Gartner. IDC прогнозирует примерно те же скорости: средний ежегодный рост мирового рынка BI-инструментов до 2014 года включительно составит 6,9% до объема в $11,3 млрд. Таким образом, глобальный показатель измеряется в единицах и вполне сравним с динамикой ИТ-рынка.

Скачок российского рынка

Динамика отечественного рынка, конечно, выше, поскольку он молодой и быстрорастущий. Многие участники-лидеры оценивают рост в 20-25%. Однако если взять усредненный показатель CNews по данным лидеров, то получается 45%. По данным TAdviser, рынок BI-систем России и стран СНГ (лицензии и услуги) в 2011 г.вырос на 35% до 34,5 млрд руб. По оценке IDC, за тот же период отечественный рынок BI-инструментов увеличился в 2,5 раза до $230 млн и в среднесрочной перспективе будет расти на 15-17% в год.

По мнению Владимира Некрасова, генерального директора компании Contour Components, эту оценку можно считать очень приблизительной. Дело в том, что многие клиенты запрещают публиковать информацию об ИТ-проектах, и BI-проектах в том числе, считая ее коммерческой. Кто-то не хочет озвучивать собственные достижения в сфере информатизации аналитики, поскольку в первую очередь опирался на собственные know-how. Именно по этим причинам информация о многих интересных проектах не появилась в перечне крупнейших проектов участников российского рынка бизнес-аналитики в рейтинге CNews.

Кроме того, целый пласт госпроектов сформулирован как внедрение "единой системы". "В реальности это может быть слабо интегрированный набор заказных решений, выполняющих прикладные задачи, – объясняет Владимир Некрасов. – То есть одна госорганизация может иметь множество BI-платформ, а в стоимости BI-решения учитывается прикладная специфика, например конвертирование данных из десятков форматов, выполнение организационных работ по сбору данных. Эти работы могут составлять до 99% от стоимости решения".

По различным аналитическим оценкам, например от TAdviser, в портфелях присутствующих на российском рынке вендоров BI-решений число "скрытых" проектов нередко достигает 50% и даже 80-90%.

Структурные тренды

Основную выручку на рынке BI-приносят "тяжелые" системы, рассчитанные более чем на сотню пользователей и обрабатывающие потоковую информацию с минимальной задержкой по отношению к реальному времени. Но по числу внедрений (пользователей) уверенно лидируют быстро внедряемые "легкие" решения. Эта тенденция прослеживается как на российском рынке, так и на мировом. И Gartner, и IDC отмечают, что спрос смещается в сторону демократичных систем, требующих небольших сроков внедрения и предоставляющих максимальную гибкость при формировании отчетов. Бизнес-пользователям требуется не только повышенная вариативность, но и порой быстрое изменение функционала. Причем желательно собственными силами, без привлечения ИТ-департамента.

Как отмечает Сергей Рязанцев, руководитель проекта "Нострадамус" компании "ПрограмБанк", его компания работает в том числе с очень крупными заказчиками, склонными к "тяжелым" решениям. "Но даже для них они в буквальном смысле становятся неподъемными. Причина в том, что очень сложно свести в единую систему идеологию банка, методологию предметной области и возможности программного продукта", – поясняет он. В результате доля "тяжелых" проектов среди начатых велика, что и обеспечивает финансовые показатели сегмента, но из них доведенных до ума немного, отмечает Сергей Рязанцев.

Нельзя не отметить, что в этом году агентство Gartner впервые включило в магический квадрант поставщиков российскую компанию "Прогноз". С другой стороны, зарубежные поставщики представлены на отечественном рынке в основном "тяжелыми" решениями крупных корпораций. Множество интересных решений нишевых игроков пока малодоступны российскому бизнесу в силу отсутствия в стране экспертизы и даже просто подробного технического описания функционала в открытом интернет-доступе. "Если изучить BI-квадрант Gartner, можно найти очень много интересных решений (коммерческих и открытых), пока слабо представленных на российском рынке", – поделился опытом выбора аналитической системы начальник отдела развития корпоративных бизнес-приложений компании "Газметаллпроект" Алексей Жарков. Однако постепенно нишевые игроки обрастают партнерами в России, что объясняется перспективами спроса. Несомненно, тенденция будет нарастать.

Еще один тренд относится к культуре, менталитету российских заказчиков. "В США менеджер проекта имеет право в рамках выделенного бюджета принять решение о приобретении BI-инструмента, – рассказывает Владимир Некрасов. – В России решение об инвестициях принимается на более высоком уровне, что затягивает цикл продаж и снижает уровень распространения технологии". Ну и конечно, большую роль играет пока низкое качество проектного исполнения. "В западных компаниях планированию проекта уделяется большее значение, и волюнтаризма в требованиях, их взрывного роста, ошибок в учете рисков меньше, поэтому меньше неудачных проектов. В России очень часто проект живет в течение времени работы в организации его инициатора, при увольнении которого система перестает работать", – говорит Владимир Некрасов.

Наталья Анищук