Обзор подготовлен

При поддержке

Онлайн-банкинг пересаживается на мобильник

Мобильный банкинг – это неплохой способ для банков привлечь клиентов и их средства, а заодно и сократить расходы. Несмотря на то, что в мире это направление находится в зачаточном состоянии, аналитики полны оптимизма относительно его ближайших перспектив.

Мобильный банкинг (m-банкинг) является логическим продолжением онлайн-банкинга, который доступен владельцам компьютеров, подключенных к интернету. Полноценный сервис подразумевает, что сотовый телефон является таким же средством платежа, как и пластиковая смарт-карта. Во многих странах пока доступен, в основном, только усеченный вариант мобильного банкинга – так называемый SMS-банкинг - получение по SMS выписок операций по счетам, наблюдение за счетом и пр. В лучшем случае возможна оплата ограниченного числа услуг, гораздо реже - товаров. При этом, m-банкинг, как правило, доступен лишь владельцам пластиковых карт банка. Использование мобильника для контроля состояния счета и проведения платежей получило значительный импульс с развитием технологий передачи данных в сотовых сетях – WAP/GPRS/EDGE и более скоростных 3G. Основная аудитория мобильного банкинга – технически грамотные молодые пользователи с доходом не ниже среднего.

Зарубежная статистика

Считается, что история мобильного банкинга началась с 1992 года, когда финский банк Merita Nordbanken Group запустил в коммерческую эксплуатацию соответствующие сервисы. Спустя несколько лет m-банкинг был широко представлен во многих странах Юго-Восточной Азии, Европы и США. Уже в 2005 году рынок мобильного банкинга в Европе, по оценке Durlacher, составил более 11,3 млрд долл. По оценкам Aite Group, только один банк - Bank of America – имеет около полумиллиона пользователей мобильного банкинга. В Южной Корее и Японии эта услуга соперничает по частоте использования с популярными музыкальными и игровыми сервисами. Так, в Южной Корее количество пользователей мобильного банкинга увеличилось за 4 года на порядок - с 1,1 млн в 2002 году до более чем 10 млн к 2006 году. Даже в Кении уже 1,6 млн абонентов Vodafone пользуются сервисом по переводу денег, ставшим доступным примерно год назад.

Но даже в развитых странах большинство абонентов сотовой связи не спешат пользоваться мобильным банкингом. Так,по данным New Harris Interactive, только 16% американцев - абонентов сотовой связи пользуются мобильными банковскими сервисами. Похожую оценку приводит IBM - 89% потребителей в США не пользуются мобильными телефонами для проведения банковских операций. Только 12% британцев, согласно Unisys, готовы рассмотреть возможность онлайн-транзакций с помощью своих мобильников, в то время как реально пользуются этой услугой всего 1% респондентов. Приблизительно 73% опрошенных заявили, что они не готовы использовать свои телефоны для онлайн-транзакций, а 7% отметили, что вообще не собираются использовать какие-либо дополнительные функции своего телефона, помимо его основной.

Главный тормоз

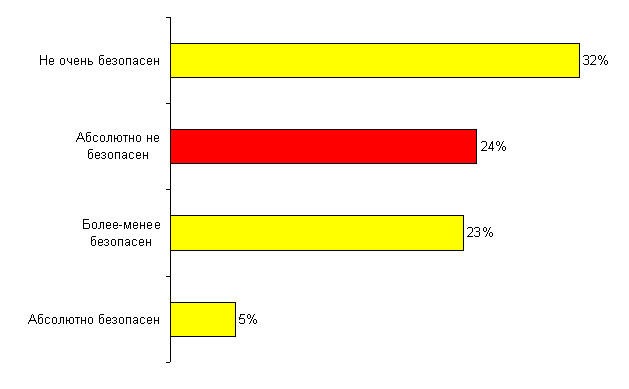

Основным сдерживающим фактором развития мобильного банкинга являются опасения пользователей по поводу его безопасности. Только 5% опрошенных полагают, что мобильный банкинг является абсолютно защищенным и безопасным. Почти четверть (23%) считают, что сервис можно считать более-менее безопасным, тогда как 32% думают, что мобильный банкинг не очень безопасен. 24% опрошенных британцев признались, что мобильные телефоны абсолютно не защищены.

Безопасность мобильного банкинга*

*по данным опроса британских пользователей

Источник: Unisys, 2007

Пользователи считают, что безопасность мобильных транзакций в силах обеспечить банки (по мнению 52% опрошенных), 7% считают, что эту защиту должны обеспечить розничные продавцы. Приблизительно 7% также сообщили, что, по их мнению, безопасность транзакций могут обеспечить телекоммуникационные компании. Однако 15% опрошенных заявили, что защитить транзакции вообще не по силам никому.

Репутация в данном случае является важным аспектом, так как главной причиной для отказа от пользования мобильными услугами, указанной 65% респондентов, стала обеспокоенность клиентов касательно безопасности их персональной информации. Не последним фактором, тормозящим развитие мобильного банкинга, является консерватизм большинства пользователей, недоверчиво относящихся к новым технологиям в целом.

Смелые прогнозы

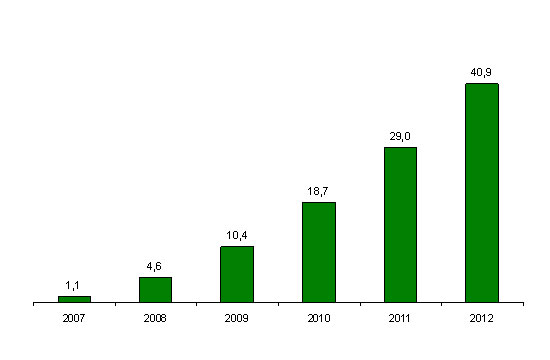

Несмотря на опасения по поводу безопасности мобильного банкинга, аналитики считают, что банкам и другим игрокам этого рынка удастся убедить пользователей в безопасности нового метода оплаты и пророчат мобильному банкингу светлое будущее. К 2010 г., по прогнозам Jupiter Research, оборот мобильной коммерции в мире достигнет 63 млрд долл., причем наибольшую часть этого объема составит мобильный банкинг. По оценке Aite Group, количество пользователей мобильного банкинга в США увеличилось в 2007 году с 1,7 до 8 млн, а к 2010 году эта цифра возрастет до 35 млн. В TowerGroup прогнозируют, что более 40 млн жителей США будут использовать мобильник для проведения платежей и управления своим счетом к 2012 году не реже одного раза в 3 месяца.

Количество активных пользователей мобильного банкинга в США (млн), прогноз

Источник: TowerGroup, 2007

Эти прогнозы согласуются с планами самих банков. По оценке Sybase, почти треть крупнейших в мире финансовых организаций планирует запустить услуги мобильного банкинга в ближайшие 1-2 года. 66% банков считают мобильные банковские сервисы отличным шансом усовершенствования существующего потребительского обслуживания. Рынок таких сервисов больше всего развит в Европейском и Азиатско-тихоокеанском регионах, а наибольшее их развитие прогнозируется в США. Более половины (53%) американских банков сообщили о своем намерении запустить мобильные банковские сервисы в течение ближайших 2-х лет.

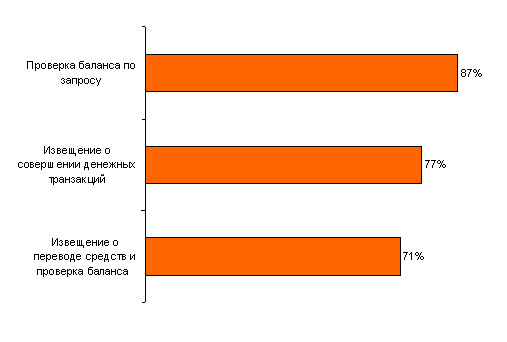

Несмотря на пессимистичные данные текущей статистики о популярности мобильного банкинга, потребители в целом готовы к данным услугам. В ходе опроса Sybase, проведенного в 2007 году, одна треть респондентов (33%) выразила желание иметь возможность управлять своими финансами на ходу. Наиболее популярными доступными сегодня банковскими услугами являются проверка баланса по запросу (предлагается 87% банков, предоставляющих мобильные банковские сервисы), извещение о совершении денежных транзакций (77%), извещение о переводе средств и проверка баланса (71%). Банки, предлагающие такие услуги, считают, что это обеспечит улучшение лояльности клиента (87%), расширит область банковских интернет-услуг (81%) и обеспечит превосходство в конкурентной борьбе (71%).

Наиболее популярные услуги мобильного банкинга

* - доля банков, предоставляющих услуги мобильного банкинга

Источник: Sybase, 2008

Из тех, кто пользуется мобильным банкингом в США, по данным New Harris Interactive, 60% осуществляют банковские операции не реже одного раза в неделю. Помимо совершения покупок, людей также интересует возможность проверять состояние банковского счета и осуществлять переводы средств со счета на счет. По статистике, один из пяти опрошенных, хотел бы использовать "трубку" в качестве мобильного кошелька – в этом случае доставка счетов и списывание средств происходят непосредственно со счета абонента сотовой связи. Один из десяти опрошенных изъявил желание играть на бирже с помощью мобильника.

Как бы то ни было, а для того, чтобы сохранить конкурентоспособность, банкам придется удовлетворять запросы технически грамотных клиентов – ожидается, что доход представителей "Поколения Y" ("Generation Y") возрастет в ближайшие 10 лет и превысит доход поколения "бэби бумеров" (Baby Boomers). По данным центра банковских решений Deloitte Center for Banking Solutions, представители "Поколения Y", рожденные в 1980-х и в начале 1990-х, насчитывают более 75 млн чел., чей совокупный годовой доход составляет 1,89 трлн долл. По прогнозам аналитиков Deloitte, в течение следующих 10 лет их доход возрастет на 85% до 3,5 трлн долл., что примерно на 500 млрд долл. превысит заработок "бэби бумеров". Молодые клиенты быстрее, чем остальные, приняли мобильный банкинг: 21% потребителей в возрасте 18-34 лет используют мобильные телефоны для проведения мобильных банковских операций по сравнению с 10% представителей более старшего возраста.

Банки должны рассматривать мобильный банкинг как способ привлечь клиентов и их депозиты, и сократить расходы, в том числе, считают аналитики. Например, звонок клиента в call-центр каждый раз обходится банку в среднем в 14 долл. Если банки упустят этот рынок, эту перспективную нишу займут более проворные компании. Один из таких примеров - предоставление компанией Smart Padala услуг международных денежных переводов с мобильных телефонов. С другой стороны, мобильный банкинг в некоторых странах успешно конкурирует с Western Union и другими системами денежных переводов. При этом, как показало исследование IBM, 84% потребителей не хотели бы платить комиссию за пользование мобильным банкингом.

Активно интересуются этим сервисом и внедряют его сотовые операторы. Так, недавно британский оператор мобильной связи Vodafone запустил мобильный банкинг в развивающихся странах Азии и Африки, где у большинства людей нет банковских счетов, банковская инфраструктура отсутствует, а мобильная телефония активно растет. Сервис позволяет абонентам мобильных телефонов переводить небольшие суммы с помощью текстовых сообщений. В целом рынок мобильного банкинга выглядит весьма перспективным. Технологически он не отличается от интернет-банкинга, но несет в себе принципиально новое и важное качество – мобильность.

Виталий Солонин / CNews Analytics