Обзор

Рынок ЦОД 2011Обзор подготовлен

Рынок ЦОДов готовится к «облачному» буму

Российский рынок ЦОДов сохраняет как высокую динамику, так и достаточную емкость. Этот сектор демонстрирует рост свыше 25% в год и привлекает все больше новых игроков — как со стороны ИТ, так и со стороны телекома. Его будущее связывают с обещанным бумом «облачных» сервисов, несмотря на все еще низкую готовность к ним консервативного отечественного заказчика.

По данным исследования CNews Analytics, объем российского рынка ЦОДов составил 140,5 млн долл. по итогам 2010 г. и вырастет до 178,5 млн долл. по итогам 2011 г. (+ 27%). Суммарный объем площади помещений для оборудования в 2011 г., превысит, по предварительным оценкам, 83 тыс. кв. м.

По данным iKS-Consulting, по итогам 2010 г. в России насчитывалось свыше 130 коммерческих ЦОДов. Опрошенные CNews игроки этого рынка отмечают, что количество и объем проектов заметно возрастают. Если два-три года назад в стране реализовывалось 1–2 крупных проекта в год, то в 2011-м — более 5. По данным опроса CNews Analytics, во 2 полугодии 2011 г. 45% игроков вели строительство новых площадок.

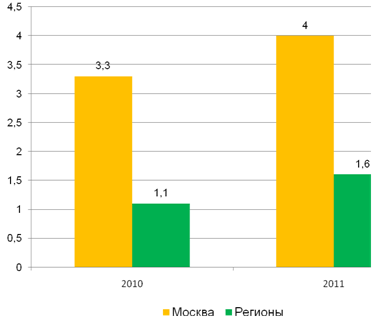

Пока что среди других регионов на рынке ЦОДов явно выделяется Москва, однако постепенно строительство перемещается к регионы. Из других стимулов рынка — требования регуляторов к ИТ-инфраструктуре при недостаточном законодательном регулировании использования «облаков» (в частности, в финансовой сфере). Ожидается, что благодаря 152-ФЗ большинство игроков среднего и малого бизнеса будут вынуждены мигрировать в «облака» внешних провайдеров — из-за невозможности обеспечить соблюдение требований этого закона своими силами.

Соотношение доли Москвы и регионов РФ на рынке коммерческих ЦОДов (млрд руб.)

Источники: iKS-Consulting, CNews Analytics, 2011

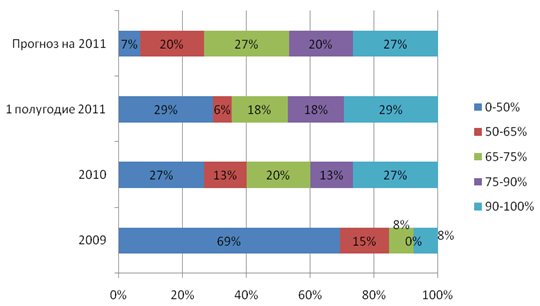

Активное развитие рынка коммерческих ЦОДов подтверждает динамика уровня загрузки в течение последних лет. Если в 2009 г. этот показатель был в среднем равен 40%, то в 2010 г. он вырос до 66%, а в первом полугодии 2011 г. — до 69%. Прогнозная загрузка по итогам 2011 года должна составить в среднем 78%, что продемонстрирует практически двукратный рост по сравнению с 2009 г.

Динамика загрузки ЦОДов в России, 2009–2011

Источник: CNews Analytics, 2011

Крупнейшие игроки

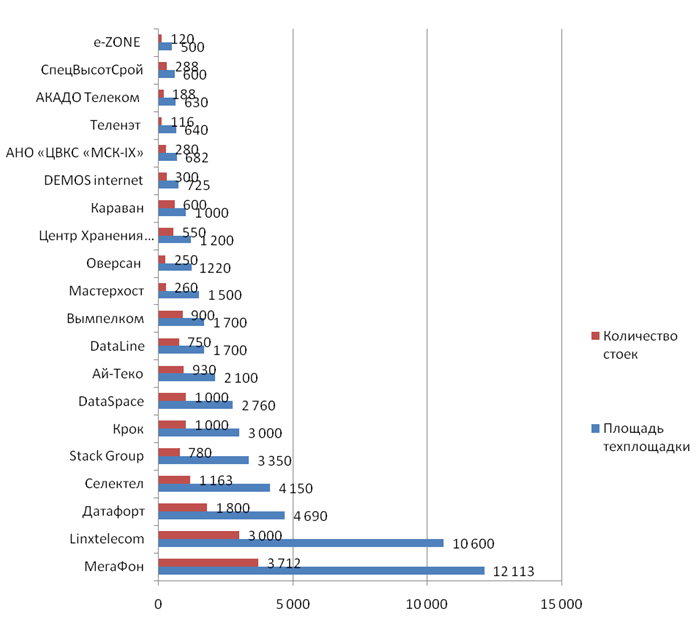

По данным CNews Analytics, на долю Топ-10 поставщиков в 2010 г. приходилось свыше 63% совокупной выручки, а по предварительным оценкам за 2011 г. этот показатель превысит 64%. Доля Топ-20 компаний составляет, по предварительным данным, свыше 85% от совокупной выручки и 72% от суммарной площади.

По выручке среди Топ-20 компаний по итогам 2010 г. лидировал "МегаФон" (16,5%), затем шли Linxtelecom (8,2%) и Stack Group (7,5%) — по оценкам CNews Analytics. По предварительным оценкам в 2011 г. эта же тройка игроков сохранит лидирующие позиции. Доля МегаФона увеличится, по прогнозам, до 18%. Напротив, доля Stack Group немного сократится — до 7,4%.

По площади также лидирует Мегафон (22,1%) и приближающийся к нему Linxtelecom (19,3%). Последний в 2010 году ввел в тестовую эксплуатацию большие (около 7000 кв. м) площади в Петербурге, а также расширяет мощности в Таллинне. Следующий поставщик идет уже с большим отрывом — это Датафорт с 8,5%, причем даже с учетом запущенных площадей в Дубне.

В планах 2011 года у большинства операторов стояло расширение мощностей существующих ЦОДов. В основном текущие проекты по строительству новых дата-центров ориентируются сегодня на площадь техплощадки до 500 кв. м, и на среднее количество стоек в диапазоне 500–1000.

Среди вновь запускаемых площадок наиболее заметная — это открывшийся в октябре 2011 г. дата-центр DataSpace. Этот ЦОД первым в России прошел сертификацию Tier 3 Facility (ранее был сертифицирован его дизайн). Инвестиции в строительство составили 85 млн. долл. Теперь этот ЦОД может считаться самым надежным в стране. Соответственно, стоимость размещения здесь установлена значительно выше среднерыночной — примерно на 25% выше, чем у Stack Group.

Владельцы этого ЦОДа — американские фонды Russia Partners II и III — рассчитывают, что клиентами центра станут финансовые и промышленные структуры. Эти состоятельные клиенты более всего заинтересованы в гарантиях доступности сервисов, которые для них важнее цены.

В будущем DataSpace намерена возвести в Москве и Подмосковье еще 5 ЦОДов. В их строительство будет вложено около 520 млн долл. (c учетом реинвестиций российской выручки). К 4 кварталу 2012 г. планируется запустить вторую площадку на Московском шинном заводе и третью — в подмосковной Балашихе.

Сегментация Топ-20 поставщиков ЦОДов по суммарным показателям, 1 полугодие 2011

Источник: CNews Analytics, 2011

Как показало исследование CNews Analytics, сегодня большинство запущенных площадок (65,5%) поставщики стремятся позиционировать как соответствующие уровню Tier 3. Это, прежде всего, относительно недавно завершенные проекты. Действительно же на дату исследования получили сертификаты Tier 3 Uptime Institute всего три российских проекта — Крок ЦОД «Компрессор» компании «Крок» (Москва), ЦОД компании «МегаФон» (Самара) и ЦОД DataSpace (Москва).

В отсутствие собственных российских стандартов сертификация Uptime Institute — это формальное подтверждение уровня надежности площадки, которое позволяет заказчику просчитать свои риски при размещении на ней оборудования или заказе других услуг. Однако для осознания необходимости аналогичной сертификации в России, по мнению опрошенных CNews экспертов, пока не созрела ситуация — нет практики выплаты неустоек за нарушение SLA, нет законодательной базы, обязывающей компании обеспечивать реальную доступность сервисов на высоком уровне и пр. С точки зрения российской нормативной базы, такая сертификация не требуется, однако она дает преимущество при условии участия в создании ЦОДа иностранного инвестора. Сама по себе сертификация Uptime Institute не несет добавочной стоимости и увеличения прибыли — и для отечественных поставщиков это пока скорее маркетинговый ход, чем оправданная необходимость.

Тем не менее, отдельные провайдеры (26%) планируют в ближайшие годы провести сертификацию своих проектов. В первую очередь, сертификация — в ситуации более зрелого рынка — будет актуальна для новых площадок. Дополнительный стимул рынку сертифицированных площадок может дать сегмент крупных заказчиков, чьи бизнес-процессы напрямую зависят от работоспособности корпоративных систем и которые готовы инвестировать в обеспечение непрерывности. По тем же причинам повысить культуру сертификации поможет, вероятно, и сегмент корпоративных ЦОДов.

От colocation к «облакам»

В прошлом году доля colocation, по данным самих игроков, занимала минимум 50% в их выручке, но в среднем по рынку по итогам 2010 г. этот показатель составлял около 80%, а годом ранее — почти 90% (данные опроса CNews Analytics). Баланс между сервисами выравнивается очень медленно — в первую очередь, из-за инертности самих заказчиков. Кроме того, на российском рынке пока недостаточно высок уровень доверия к качеству сервисов. Для перехода к более сложным услугам требуется завершить текущую фазу накопления качества — обеспечить надежность мощностей.

В перспективе опрошенные СNews операторы ожидают поступательного наращивания доли «облачных» сервисов, предоставляемых на базе своих ЦОДов. В настоящий момент их доля не превышает 20% — преимущественно у крупных телеком-провайдеров. Прежде всего, это услуги IaaS, однако постепенно эти же игроки начинают продвижение и услуг SaaS — например, «Вымпелком» с этой осени планирует предоставлять из своего «облака» услугу «Офис 365».

Уже сегодня «облачные» сервисы интересны отечественному заказчику: по данным опроса CNews Analytics, они привлекают почти 20% респондентов из разных отраслей экономики. При этом почти половина опрошенных отметили, что сталкивались с дефицитом ресурсов, и в планах на 2011 год они рассматривали строительство собственной площадки либо использование услуг коммерческих ЦОД.

Для сравнения, на мировом рынке, по данным опроса Uptime Institute (всего 525 респондентов - операторов ЦОД, в т.ч. 71% из США), 36% компаний опасаются, что столкнутся с проблемами дефицита мощностей и помещений. В этой связи 40% планируют строить новые дата-центры, а 29% планируют арендовать дополнительные места colocation. Еще 20% глобальных компаний, демонстрируя определенную синхронность с отечественными, планируют воспользоваться услугами «облачных» провайдеров.

Наталья Суслова

Вадим Дубинин:

Мы поставили задачу двигаться в сторону использования «облачных» технологий

На вопросы CNews ответил Вадим Дубинин, директор департамента информатизации Министерства здравоохранения и социального развития РФ.

CNews: Каковы основные отличия новой концепции информатизации здравоохранения от старой?

Вадим Дубинин: Прежде всего, мы отказались в концепции от паллиатива всех возможных технологий и поставили задачу двигаться в сторону использования «облачных» технологий. При этом мы не хотели, чтобы разрабатываемые вновь решения заставили пользователей отказаться от того, что уже существует в этой сфере, и постарались найти место уже работающим системам в новой структуре. Мы определили работы, которые могут выполняться как теми регионами, которые целиком переходят на «облачную» структуру, так и теми, которые будут продолжать поддерживать существующую структуру. С «облаком» будут связаны все ЛПУ и регионы – даже те, которые решат потратить свои средства на развитие собственных систем. При этом они будут обязаны построить шлюз взаимодействия с «облачной» системой.