|

|

|

| Обозрение подготовлено |

При поддержке |

|

|

Структура оборота крупнейших игроков российского рынка ЭПС

Структура выручки основных игроков российского рынка электронных платежей в значительной степени определяется бизнес-моделью конкретной платежной системы. Структура выручки основных игроков российского рынка электронных платежей в значительной степени определяется бизнес-моделью конкретной платежной системы.

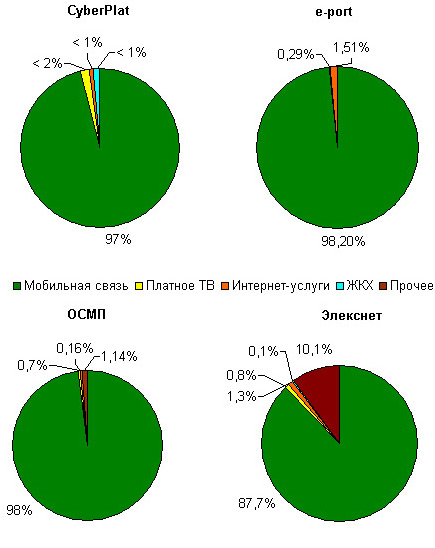

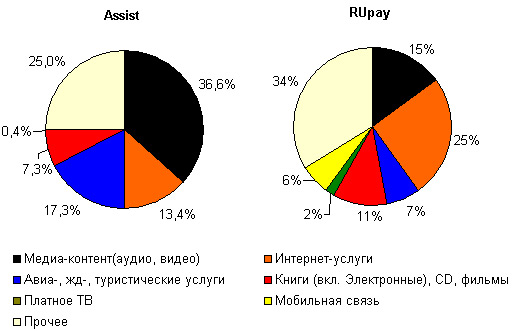

Анализ структуры выручки основных российских ЭПС позволяет выявить две четкие группы компаний. В первую входят игроки с ясно выраженным фокусом в сторону приема платежей в счет оплаты мобильной связи, и в значительно меньшей степени – кабельного ТВ и интернет-услуг (хостинг, провайдинг и т.д.). К первой группе преимущественно относятся CyberPlat и e-port. Выручка второй группы компаний значительно более диверсифицирована по направлениям платежей – большинство товарных групп здесь представлено в сопоставимых долях. Сюда можно отнести Assist, RuPay, «КредитПилот» и др.

Структура оборота CyberPlat, e-port, ОСМП и «Элекснет» по итогам 2005 года, $ млн.

Источник: CNews Analytics

Так, 99% как CyberPlat, так и e-port формируют именно платежи за мобильную связь. В то же время, значительную часть доходов Assist по итогам 2005 года составляют оплата медиа-контента (36,6%), приобретение авиа- и жд- билетов (16,5%), а также платежи за хостинг и провайдинг (13,4%). Последнее направление (хостинг и провайдинг) составило 25% оборота RUpay по итогам 2005 года, еще 15% пришлось на оплату медиа-контента, и 11% составили покупки электронных книг.

Структура оборот «Элекснет» по видам платежей однозначно указывает на доминирование платежей в счет оплаты услуг мобильной связи (87,7% по итогам 2005 года). Впрочем, по сравнению с 2004 годом данное направление сократилось на 4,1%, в то время как на 1% выросли доходы от приема платежей в счет оплаты интернет-услуг, на 2,6% увеличилось доля платежей по пополнению банковских карт, и на 0,2% выросла доля приема платежей в счет пополнения внешних ЭПС. Доля дохода от продажи сервисных карт не изменилась и составила 0,1%.

Структура оборота Assist и RUpay по итогам 2005 года, $ млн.

Источник: CNews Analytics

Структура оборота ОСМП по видам платежей практически идентична аналогичной у ключевых конкурентов. Наибольшая доля выручки компании приходится на оплату услуг мобильной связи (98% по итогам 2005 года), оплата услуг коммерческого телевидения составила в отчетном периоде около 0,7% , на остальные виды платежей приходится, соответственно, еще меньшая доля выручки.

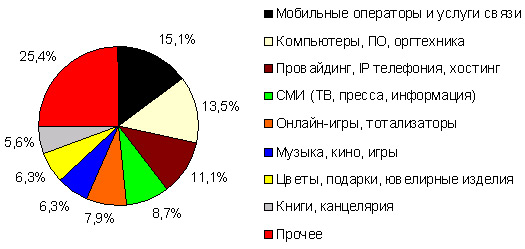

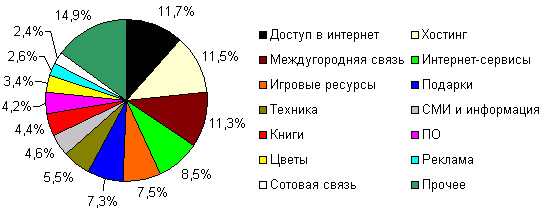

Остальные опрошенные в ходе исследования CNews Analytics компании, не предоставили своих данных по структуре оборота. Тем не менее, ключевые направления можно ориентировочно обозначить, проанализировав структуру интернет-сайтов, принимающих оплату с помощью той или иной платежной системы. Именно таким образом были получены данные по структуре интернет-магазинов, работающих с «КредитПилот», WebMoney и «Яндекс.Деньги».

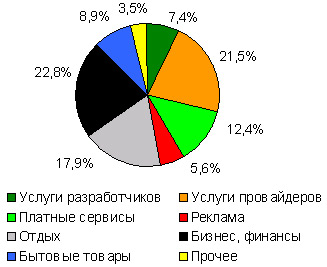

Структура интернет-магазинов, принимающих платежи через «КредитПилот», по направлениям деятельности, июнь 2006 года, шт*.

*всего магазинов 126

Источник: данные компании, расчеты CNews Analytics

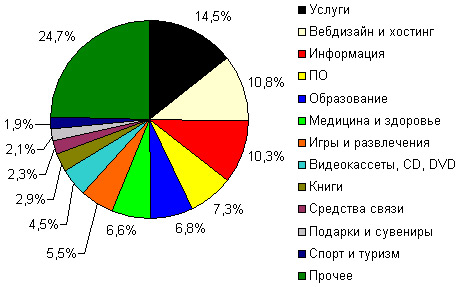

Структура интернет-магазинов, принимающих к оплате «Яндекс.Деньги» по направлениям деятельности, июнь 2006 года, шт*.

* всего магазинов 950

расчеты сделаны на основе

московской витрины интернет-магазинов

Источник: CNews Analytics

Структура интернет-ресурсов, использующих титульные знаки WebMoney в качестве платежного средства, шт*, май 2006

*всего интернет-магазинов 2772

Источник: Мегасток, расчеты CNews Analytics

Несмотря на то, что RUpay официально предоставил структуру оборота по выручке по назначениям платежей, интересна также структура интернет-магазинов, которые принимают оплату через данную платежную систему. Обратившись к официальному сайту RUpay, можно видеть, что крупнейшие товарные группы для RUpay – «Услуги» (реклама, раскрутка сайтов, объявления, услуги перевода и т.д.), «Вебдизайн и хостинг» и «Информация» (статьи, электронные книги, СМИ и др.).

Структура интернет-магазинов, принимающих оплату через RUpay, по видам деятельности, июнь 2006 года, шт*

* всего магазинов 1109

Источник: данные компании, CNews Analytics

Можно видеть, что у большинства рассмотренных систем, в число лидеров всегда входит направление приема платежей за услуги хостинга и провайдинга. У «КредитПилот» количество таких интернет-магазинов по состоянию на июнь 2006 года составило 14, у «Яндекс.Деньги» – 57, у RUpay – 110 и у WebMoney – 564 (свыше 20% всех магазинов, работающих с WebMoney).

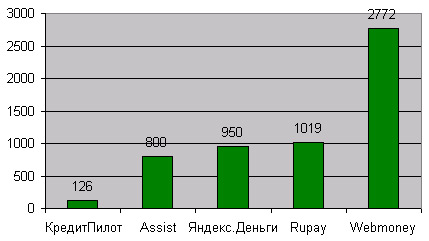

Количество интернет-магазинов, работающих с определенной электронной платежной системой, июнь 2006 года, шт.

Источник: CNews Analytics

По состоянию на июнь 2006 года, количество магазинов, принимающих к оплате WebMoney, «Яндекс.Деньги» или через систему «КредитПилот» и зарегистрированных на официальных сайтах указанных электронных платежных систем составляло 2772, 950 и 126 соответственно. Для RUpay аналогичный показатель достиг 1109 интернет-магазинов по состоянию на июнь 2006 года. По официальной информации Assist количество интернет-магазинов, работающих с системой, по состоянию на июнь 2006 года, превысило 800.

Алексей Бузин / CNews Analytics

|

|