Обзор подготовлен

При поддержке

Рынок средств сетевой безопасности: интриги начались

Мировой рынок сетевой безопасности давно не приковывал к себе широкого внимания из-за скудости интриг ввиду зрелости. Но, похоже, ряд компаний, поднакопив "финансовый жирок", начали работать локтями. Свой вклад вносит в этот процесс и мировой финансовый кризис, и развитие технологий, и сделки по поглощениям.

Прошел год с выхода предыдущего обзора, касающегося средств сетевой безопасности. Что интересного произошло за этот период времени с ключевыми игроками в данном сегменте рынка? Может быть, появились новые игроки или кто-то из ветеранов существенно изменил свои позиции на рынке?

Интересны тенденции самого мирового рынка и интерпретации динамики его развития. Можно, конечно, сказать, что с одной стороны, сам по себе рынок весьма стабилен и характеризуется средним ежегодным ростом около 5%. По мнению аналитиков, в дальнейшем можно ожидать примерно такой же рост. Т.е. существуют все основания констатировать тот факт, что рынок находиться в стабильном состоянии и никаких резких всплесков и падений на нем не предвидится.

Однако есть и другая точка зрения. Налицо все признаки изменения структуры рынка. Интегрированные устройства, а также ПО с функциями межсетевого экрана и шлюза виртуальных частных сетей по-прежнему составляют примерно 85% рынка. Остальные 15% отводятся системам обнаружения и предотвращения вторжений. Предположительно именно этот сегмент будет расти чуть быстрее других и постепенно может превысить 20% от общего объема.

Говоря же об интегрированных устройствах, стоит отметить, что значительную роль здесь по-прежнему играют маршрутизаторы с функциями безопасности – их доля примерно 35%. В дальнейшем можно ожидать увеличения этого сегмента рынка как из-за активизации лидера - Cisco Systems - так и за счет того, что и другие также захотели "съесть" свой кусок нового пирога и начинают активнее продвигать свои собственные маршрутизаторы с функциями безопасности. В первую очередь, это касается компаний Juniper Networks с 8% мирового рынка и Alcatel-Lucent с 5% (объему продаж).

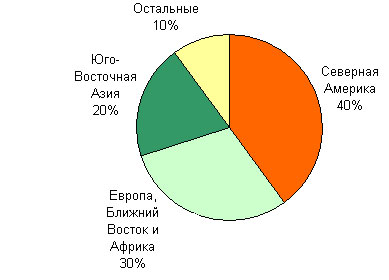

Мировой рынок средств сетевой безопасности

Источник: Infonetics Research, 2008

С точки зрения территориального деления рынка по-прежнему наибольший вклад вносит Северная Америка – более 40%. Европа, Ближний Восток и Африка суммарно перебрались за 30%. Азиатско-Тихоатлантический блок обеспечил порядка 20%. В дальнейшем этот расклад вряд ли значительно изменится.

Кто завоевал место под "солнцем" сетевой безопасности?

Ну а теперь, посмотрев на рынок с высоты "птичьего полета", необходимо изучить его подробнее. По сравнению с прошлым годом ситуация здесь особо не изменилась. Компания Cisco продолжает занимать под 40% мирового рынка. Отличилась компания Juniper - она вышла на второе место с 11 % рынка, обойдя CheckPoint с 9%. Следом расположились Nortel, Fortinet, Secure Computing, SonicWall, McAfee и ISS. Их показатели укладываются в диапазон от 2% до 6%. Остальных же можно пока не брать в расчет - они не оказывают влияния на расклад на рынке.

Теперь рассмотрим различные категории продуктов. Начнем с наиболее дешевых. Несмотря на то, что они никогда не играли большой роли в доходах вендоров, именно они обеспечивают безопасность абонентов широкополосных сетей.

И игроки тут весьма специфические, почти выходящие в другие сегменты. Безусловным лидером является компания ZyXEL, занимающая около половины рынка устройств с ценой менее 500 долл. Компанией номер два стала фирма D-Link. Из глобальных лидеров здесь "засветился" разве что израильский CheckPoint.

В следующей категории - от 500 до 1500 долл. - за место лидера "бьются" компании Cisco и SonicWall, каждая из которых примерно в два раза оторвалась от идущей на третьем месте компании Fortinet. Fortinet пока слабо представлена на российском рынке, но весьма активна за рубежом, особенно в Европе.

В следующей категории - от 1500 до 5000 долл. - "густонаселенно". Основными игроками тут являются SonicWall, Secure Computing, WatchGuard и Cisco. Причем Cisco, занимая около 30% рынка по количеству проданных устройств, идет лишь на третьем месте по объему продаж. Лидером в финансовом выражении является компания WatchGuard.

В ценовом диапазоне от 5000 до 10000 долл. можно опять наблюдать существенные изменения в тройке лидеров. Из предыдущих лауреатов в ней уцелела только Cisco. Остальные же места заняли такие компании как Nortel и Nokia, вдвоем суммарно почти сравнявшись с Cisco.

Ровно такая же ситуация c точки зрения распределения мест по гибридным устройствам сложилась в ценовом диапазоне с 10000 до 30000 долл. Единственная, но значимая, разница заключается в том, что тут компания Cisco занимает уже 50% рынка, а Nokia и Nortel суммарно примерно 20%.

Крупнейшие игроки на мировом рынке сетевой безопасности

| Название компании | Доля рынка, % | Рыночная капитализация,млрд долларов США |

| Cisco Systems | 39 | 156,5 |

| Juniper | 10 | 17,5 |

| Check Point | 9 | 4,7 |

| Nortel | 6 | 7,4 |

| Nokia | 4 | 138,8 |

| Secure Computing | 3 | 0,6 |

| SonicWall | 3 | 0,55 |

| McAfee | 2 | 5,42 |

Источник: Infonetics Research, 2008

В наиболее дорогой ценовой категории наконец-то удалось отличиться компании Juniper. Она заняла более 30% рынка, в то время как Cisco остановилась на 27%, а ставшая третьей Nortel - примерно на 15%.

Решения класса SSL VPN требуют отдельного подсчета

Отдельным рынком, заслуживающим внимания, является сегмент устройств SSL VPN. Это связано с тем, что функциональность SSL VPN обычно лицензируется отдельно, и, в отличие от рынка IPsec VPN, финансовые показатели могут быть посчитаны.

Тут наконец-то вперед вышла компания Juniper, захватив более 25% рынка. Помимо нее, в борьбе за лидерство участвуют компании Citrix (16%) и Cisco (14%). Причем, не смотря на то, что в 4-ом квартале 2007г., Cisco уже обогнала Juniper по количеству проданного оборудования, последний уверенно идет впереди по объему продаж.

Помимо "железа", есть еще и программное обеспечение сетевой безопасности. Если говорить откровенно, здесь фактически только один игрок – компания CheckPoint, которая продолжает героически занимать почти 100% этого небольшого и медленно сокращающегося рынка.

И, пожалуй, последний рынок, который интересно осветить чуть подробнее. Это сегмент систем обнаружения и предотвращения вторжений. Но, похоже, интрига на этом рынке умерла в тот момент, когда компания IBM купила ISS. И ISS, ранее активно боровшаяся с компанией Cisco за первое место, теперь, скорее, должна опасаться компании McAfee, нацелившейся на ее второе место. Cisco же здесь пока является недостижимым лидером - почти 30% рынка.

Выручка хорошо, но капитализация лучше

Капитализация позволяет понять, какие компании "чувствуют" себя стабильно, имея ресурсы для приобретения других игроков и/или технологий. А какие сами легко могут оказаться объектом покупки или поглощения, что не может не волновать их существующих и потенциальных клиентов.

Как видно из приведенной выше таблицы, наиболее стабильным и перспективным финансовым состоянием обладают компании Cisco и Nokia. Это и не удивительно, так как они производят широчайший спектр продукции. Также весьма уверенно "чувствуют себя" McAfee, Juniper и CheckPoint.

В то же время, специализированные нишевые компании, такие как, SonicWall и Secure Computing, с финансовой точки зрения, на взгляд аналитиков, имеют туманные перспективы развития и их будущее под большим вопросом.

Вполне вероятно, что эти компании в течение ближайших нескольких лет падут жертвами консолидации рынка, или, попросту говоря – они являются хорошими объектами для покупки какой-либо более крупной компанией, решившей расширить свое присутствие на рынке сетевой безопасности.

Михаил Кадер