Обзор подготовлен

Есть ли ИБ после кризиса?

Восстановление ИТ-рынка не преминуло сказаться на динамике рынка ИБ. Компании начали постепенно разблокировать свои бюджеты на внедрение и обновление средств защиты и присматриваться к новым проектам. Правда, говорить о каких-либо феноменальных результатах не приходится – бум ожидается лишь к 2015-2016 гг.

По прогнозам Gartner в 2012 году объемы инвестирования в сферу безопасности должны вырасти на 8%, достигнув отметки в 60 млрд долл. А до 2016 года эта цифра может зафиксироваться на отметке в 86 млрд долл. Вместе с тем, теневая сторона рынка ИБ, связанная с оборотом денег от криминальных операций, практически сопоставима с вышеприведенными цифрами: так, доходы хакеров в России оцениваются Group-IB в 2,3 млрд долл., а русскоязычных киберпреступников — в 4,5 млрд долл. При этом оборот глобального рынка киберпреступлений - приблизительно 12,5 млрд долл.

Россия пытается обезопаситься

Объем российского рынка защитного ПО в 2011 г. вырос на 27,7% и достиг 306 млн долл., подсчитали в IDC. Прогнозируют, что в ближайшие пять лет российский рынок защитных программных продуктов будет ежегодно увеличиваться в среднем на 18,6%.

В IDC связывают рост спроса на защитные решения со стороны отечественного производственного сектора, в том числе, с обнаруженными в последние месяцы вирусными угрозами Stuxnet, Duqu и Flame. Принимая решение инвестировать в ИБ-продукты, российские компании уделяют все большее внимание проблемам управления уязвимостями и доступом к информации. Пользователи осознают необходимость решений для защиты критически важных данных и обеспечения непрерывности бизнеса, уверены в IDC. Эксперты убеждены, что времена, когда информационная безопасность ассоциировалась у заказчиков с наличием антивируса и защитой внешнего периметра, уходят в прошлое.

Согласно отчету независимого информационно-аналитического центра Anti-Malware.ru, объем российского рынка информационной безопасности по итогам 2011 г. достиг отметки в $334,6 млн, увеличившись по сравнению с показателем 2010 г. ($271,8 млн) на 23,1%. Аналитики компании подчеркивают, что еще несколько лет назад многих экспертам цифра в $300 млн казалась астрономической, и считалось, что лучшие времена с точки зрения роста далеко позади, и рынок не будет расти больше, чем на 10-15% в год. Но вопреки домыслам послекризисное восстановление позволило достаточно быстро вернуться к темпам свыше 20%

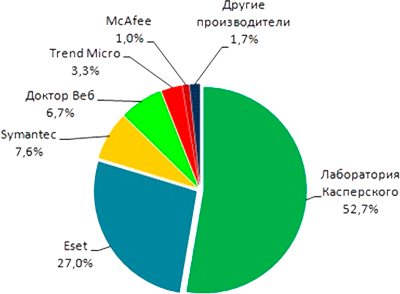

Наибольший рост по итогам года продемонстрировали следующие три игрока российского рынка информационной безопасности — «Лаборатория Касперского», Eset и «Доктор Веб», увеличившие показатели выручки на 25%, 31,2% и 13% соответственно. Большую часть российского рынка решений ИБ сегодня контролируют два вендора — «Лаборатория Касперского» и Eset, доли которых составляют 52,7% ($176,3 млн) и 27,0% ($90,5 млн) соответственно. За год рыночная доля «Лаборатории Касперского» выросла на 0,8%, Eset — на 1,7%.

Остальные игроки показали более скромные результаты. Так, «Доктор Веб», несмотря на значительный прирост выручки, занимает лишь четвертое место — 6,7% ($22,5 млн), уступая компании Symantec с показателем в 7,6% ($25,4 млн; рост за год составил 6,7%).

Доли других вендоров, представленных на российском рынке ИБ, а именно — компаний TrendMicro и McAfee — составили всего 3,3% и 1%, что соответствует показателям выручки в $11,0 млн и $3,4 млн по итогам 2011 г.

Доли основных игроков российского рынка ИБ по итогам 2011 г.

Источник: Anti-Malware.ru, 2012

В целом данный сегмент за последние два года консолидируется двумя лидерами — “Лаборатории Касперского” и Eset, заключают в Anti-Malware.ru. Первая компания контролирует более половины рынка, а вторая — около трети, то есть суммарно они занимают почти 80%. По сути именно эти две компании смогли извлечь наибольшую выгоду из посткризисного восстановления сектора ИБ.

По данным IDC российский рынок информационной безопасности в 2011 г. представляли почти полностью пять компаний: «Лаборатория Касперского», ESET, Symantec, PositiveTechnologies и Microsoft, которые контролировали около 60% рынка. Помимо них, IDC называет в числе ведущих поставщиков программных решений IBM, Dr. Web, «ИнфосистемыДжет», HP и Oracle.

Россия прирастает ритейлом и частниками

Рост объема продаж в 2010 и 2011 гг. аналитики увидели во всех сегментах российского рынка ИБ-решений, но наибольший показатель был отмечен в ритейле (около 26%) и государственном секторе (около 28%), говорится в отчете Anti-Malware.ru. В рознице продажи не только не снижаются под давлением бесплатных антивирусных продуктов – наоборот, данный сегмент демонстрирует высокие посткризисные темпы роста (по данным компании, в 2009 г. рост ИБ в ритейле практически остановился).

Корпоративный сегмент рынка за два последних года вырос недостаточно (около 18%). Это связывается с тем, что он сохранял стабильность в кризисный 2009 г., и точек для бурного роста в последующие годы не появилось. Спрос со стороны малого и среднего бизнеса по-прежнему не демонстрирует должного роста, и этот сектор по-прежнему закладывает большой потенциал на будущее. В корпоративном сегменте значительным спросом пользовались решения по управлению инфраструктурой ИБ, продукты для управления идентификацией и доступом, замечают в IDC. Решения по защите от утечек данных были востребованы организациями, работающими с большими объемами персональных и финансовых данных: банками, операторами связи и государственными организациями. Тем не менее, ведущими потребителями на отечественном рынке безопасности по-прежнему оставались домашние пользователи.

Михаил Демидов