Обзор подготовлен

Потребительский рынок антивирусных средств: стагнация или рост?

Российский рынок защитного ПО для конечных пользователей не становится прозрачнее, хотя лидирующая группа вендоров сформировалась еще в 2007-2009 годах. Впрочем, считается, что «победы» тройки самых крупных игроков являются весьма условными – а в целом отрасль стагнирует.

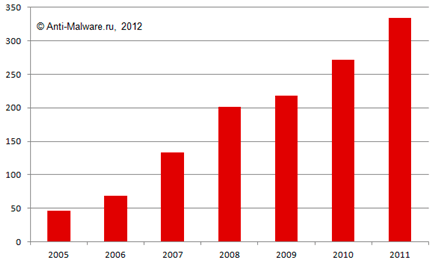

По усредненным оценкам аналитических компаний, российский рынок антивирусного программного обеспечения в России в 2011 году превысил 300 млн долларов, а в 2012 году должен приблизиться к показателю 350 млн долларов. Ряд экспертов и вендоров прогнозируют менее радужные цифры, заявляя, что рынок сможет вырасти не более чем на 10-15%.

Динамика роста российского АВ-рынка, 2012, млн долл.

Источник: Anti-Malware, 2012

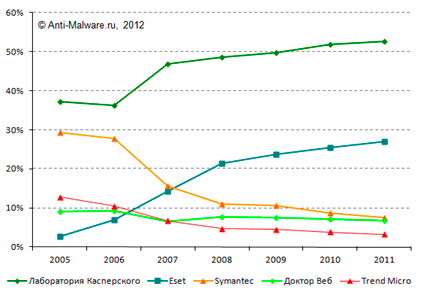

Большая часть доходов в отрасли приходится на сектор конечных покупателей и малого бизнеса (включая SOHO), которые последовательно "обелялись" последние несколько лет. Ориентировочно, по данным CNews Analytics, продажи в этом сегменте генерируют до 60-70% выручки лидирующих вендоров – «Лаборатории Касперского» и ESET. Вместе с тем, для остальных игроков подобное распределение не применимо – так же входящие в топ-5 «Доктор Веб», Symantec и Trend Micro (перечислены в порядке убывания рыночных долей) в большей степени «живы» за счет продаж именно в корпоративной среде. Тем не менее, обороты этих вендоров снижаются на фоне общего спада рынка, который развивает очень экстенсивно.

За счет снижения до минимальных пределов стоимости лицензий на антивирусный софт, расширения каналов продаж (антивирусы по подписке у телеком-операторов, продажи в салонах связи и другие активности), а также общего насыщения рынка, у антивирусных компаний начала снижаться выручка от новых клиентов. По сути, большая часть денег на рынке антивирусов для конечных покупателей сегодня – это затраты на продление лицензий, которые носят регулярный характер.

Не лицензиями едиными

Ключевым сдерживающим фактором роста рынка потребительских средств АВ-защиты в России в 2011-2012 годах признается потребительское поведение, которое влияет на продажи. Речь идет о том, что вендоры уже не могут так эффективно донести до конечного пользователя необходимость покупки антивирусного пакета или софта для комплексной защиты. Избыточная функциональность, которая позволяла ряду компаний играть на повышение доходов (продавать Internet/TotalSecurity-решение вместо антивируса) сейчас оборачивается против них самих – пользователи уже не реагируют на такие предложения, и компании вынуждены устраивать псевдобесплатные схемы апгрейда или перехода с продукта на продукт.

Экономическая логика здесь заключается в том, что перешедший с простого антивируса на Internet Security-комплекс человек заплатит в следующем году (когда у него закончится лицензия) больше, чем просто при продлении антивируса. Кроме того, он будет платить дополнительные деньги за входящие функции, например, в случае с Total Security – за дисковое пространство на сервере для хранения информации.

Изменения долей топ-5 вендоров рынка АВ в России, 2012

Источник: Anti-Malware, 2012

По схожей схеме строится и маркетинг в предложениях нескольких лицензий на оборудование (3 ПК по цене 1, 5 устройств с 50%-скидкой и так далее). Перенасыщение рынка свидетельствует о том, что у домашнего пользователя могут быть не менее 2-3 компьютеров дома, один из которых используется постоянно и играет роль медиа-сервера, домашнего интернет-шлюза, или просто используется членами семьи, когда они не работают с ноутбуками. По логике обычного покупателя антивирус требуется именно для установки на этот компьютер, поскольку на нем хранятся личные данные, архивы и резервные копии и так далее. Тем не менее, производители антивирусов пытаются «проникнуть» и на подключаемые устройства, которые ранее часто могли использовать ту же лицензию, что и вышеупомянутый ПК.

Отказ от «домашнего пиратства», с одной стороны, позволил почти всем вендорам увеличить свои продажи в количественном плане, однако заложил "мину замедленного действия" для развития. Дело в том, что продление лицензий осуществляется раз в 1 или 2 года и за это время подключаемые устройства – ноутбуки, ультрабуки, нетбуки – успеют устареть/сломаться/потеряться, и пользователю уже не потребуется восстанавливать когда-то купленную лицензию, поскольку он воспользуется обычным бесплатным антивирусом как временной мерой.

В частности, такие возможности сейчас предлагает Microsoft за счет своего антивирусного пакета Microsoft Security Essentials как часть Windows 8, а для пользователей предыдущих версий Windows – как отдельно скачиваемое приложение. Эффективность подобного софта достаточно высока, а соотношение функциональность/цена не оставляет никакого пространства для споров о целесообразности использования MSE в роли домашнего антивируса на стороне массового потребителя.

Мобильные угрозы

Перспектива защиты всех домашних устройств на одной платформе Windows довольно ясна и понятна, хотя и вызывает в большинстве случаев у вендора АВ-средств сомнения в продолжительности эффекта. Защита имеющихся также в наличии у этого домашнего пользователя мобильных девайсов – планшетов и смартфонов - выглядит довольно привлекательным направлением. Российский рынок вслед за мировым повторяет тенденцию к продаже комплексных решений, включающих в себя единую лицензию на 5 устройств – до 3 ПК, а также на 2 мобильных аппарата (преимущественно речь идет об Android-планшетах и смартфонах).

Поскольку к мобильным угрозам отношение весьма двоякое – кто-то их категорически не признает, а кто-то покупает защиту «про запас» или «потому что опасно», определенный доход от продаж такого рода продуктов вендоры получают. Так, если в 2010 году в числе топ-5 российского рынка АВ были созданы и поддерживались мобильные решения как коммерческие продукты только у 2 компаний, то к 2012 году они есть у всех 5-ти (включая лицензируемые мобильные антивирусы и Internet Security-решения из за рубежа). У троих они продаются в виде бандла вместе с десктопной защитой, но при этом маркетинговое предложение акцентирует внимание покупателя именно на то, что это не просто новый антивирус, а на то, что это комплексное решение для защиты мобильных платформ и десктопов. Иными словами, поскольку у пользователя уже есть десктопный антивирус и вскоре заканчивается лицензия, он может купить такой комплект.

Туман впереди

Вход на российский рынок каких-либо новых компаний в ближайшее время возможен только путем слияния или поглощения кого-либо из существующих игроков, поскольку цена построения с нуля бизнеса на местном рынке слишком высока. Тем не менее, пока такого не происходит – отечественные игроки сами присматриваются, либо приобретают иностранные бизнесы, отдельные команды разработчиков. Хотя информация о возможности поглощения одного из лидеров отрасли – «Лаборатории Касперского» - крупным международным вендором регулярно поднимается в сообществе и может стать реальностью в перспективе ближайших 2 лет.

В целом, участники рынка продолжают делать ставку на консьюмерский рынок, считая, что здесь есть хорошо понятный потенциал для роста, за счет онлайн-продаж, регионального развития, мобильных и кросс-платформенных решений и пр. Свой будущий успех они связывают с простыми, легкими в использовании продуктами с интуитивно понятным интерфейсом, которые соответствуют реальным потребностям домашних пользователей, а также малых и средних компаний.

Анатолий Ковалевский, Михаил Демидов / CNews