Обзор

Телеком 2009Обозрение подготовлено

Магистральные операторы сбавляют темпы

Закрытый рынок магистральных операторов связи в 2008 году не отметился большим количеством проектов. Нестабильная экономическая ситуация заставила многих игроков пересмотреть и скорректировать свои планы на развитие сетей. Тем не менее, определенный рост в этом секторе все же прогнозируется – предположительно он будет связан с увеличением спроса со стороны провайдеров ШПД.

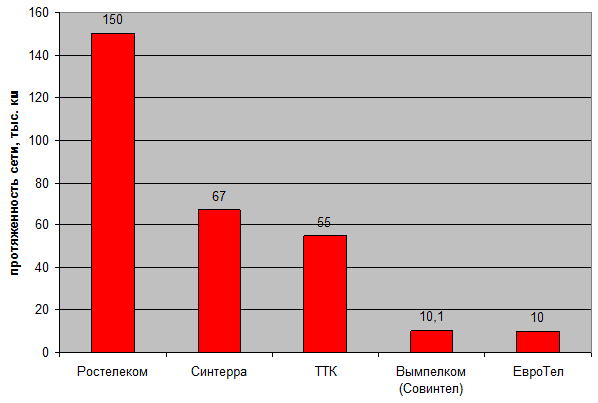

На отечественном рынке магистральных каналов связи по итогам 2008 года активно присутствуют 12 операторов. По аналогии с сотовым рынком здесь тоже можно выделить «большую тройку» - «Ростелеком» (протяженность сети – более 150 тыс км), «Синтерра» (более 67 тыс км) и ТТК (более 53 тыс км). На этих трех игроков приходится более 80% всей протяженности сетей. Тем не менее, как и в прошлые годы, в 2008 году все отечественные магистральные операторы связи продолжали развитие своих сетей.

По оценкам ИАА «Неделя Сотовых Технологий» прирост в километрах за прошлый год составил более 50 тыс км, при этом увеличение идет как со стороны профильных игроков рынка, так и со стороны большого количества альтернативных операторов. Последние уже на протяжении нескольких лет постепенно уходят от бизнес-модели аренды каналов и строят собственные магистральные сети. В 2007 году объем этого рынка в денежном измерении по данным «Недели сотовых технологий» составил порядка 15 млрд рублей, в 2008 году он уже составил 22 млрд рублей без учета внутригородских и зоновых каналов.

Топ-5 операторов магистральных сетей в России

Источник: CNews Analytics, 2009

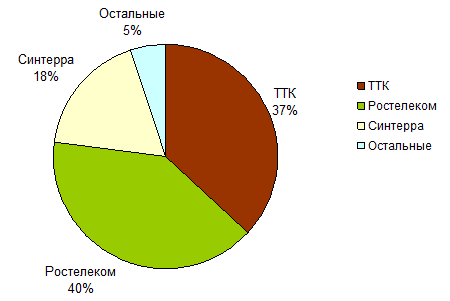

По данным же iKS-Consulting, основной сегмент магистрального рынка - аренда каналов, в 2008 году вырос на 13-15%, достигнув уровня в 25 млрд. руб. Из этой суммы примерно 37% пришлось на ТТК, 31% - на «Ростелекому», а 20% - на долю «Синтерры». Вообще разница в оценках в этом секторе достаточно заметна – ввиду того, что его уровень закрытости выше по сравнению с другими сегментами.

Доли магистральных операторов России на рынке аренды каналов (по выручке)

Источник: Рустелеком, 2008

Вне конкуренции

Хотя и расходясь в оценках, аналитики и игроки рынка отмечают, что рынок магистральных операторов связи в России продолжает формироваться. Впрочем, уже существует ряд регионов, где почти все крупные операторы закончили строительство своих сетей. Это, в свою очередь, влечет за собой снижение арендных ставок: коммерческий директор «Синтерры» Павел Кучерук приводит в пример падение стоимости аренды канала STM-1 Москва-Самара с 5,5 млн./мес. руб. на начало 2008 года упала в течение года до 1,6 млн. руб./мес на конец того же года.

Конкуренция на этом рынке весьма слабая – более-менее полное покрытие сетей по всей территории России есть только у вышеуказанной «большой тройки». Можно отметить зависимость между удаленностью региона от ЦФО (Москвы) и уровнем конкуренции: практически на всей неевропейской территории России конкуренция, можно сказать, отсутствует, поскольку каналы в труднодоступных или малонаселенных регионах могут предоставить только «Ростелеком», «Синтерра» или ТТК.

На отмеченный рост протяженности ВОЛС операторов серьезно повлиял финансовый кризис – строительство магистральных сетей в труднодоступных и удаленных регионах требует существенных и долгосрочных инвестиций с весьма низким уровнем ROI.

За последние 2-3 года рынок претерпел определенные изменения, прежде всего за счет смежных сегментов. Нестабильная экономическая обстановка в стране заставила многих крупных операторов пересмотреть инвестиционные программы, и сейчас строительство магистральных сетей идет невысокими темпами. При этом, как отмечает Станислав Стариков, консультант департамента фиксированной связи и ШПД J'son and Partners, дефицита каналов связи в целом по стране не ощущается: «Крупные альтернативные операторы стараются наращивать свои магистральные ресурсы, чтобы уходить от оплаты крупным поставщикам, тем самым сокращая свои затраты и уменьшая стоимость услуг для конечного потребителя».

Перспективы роста

Главным драйвером развития магистрального рынка в 2009 году остается дальнейшее развитие домашнего широкополосного доступа в интернет - за счет увеличения потребляемого IP-трафика. По этой причине аналитики рынка и его участники не ждут в этом секторе серьезного падения оборотов. К концу 2009 г., по мнению аналитиков «Рустелеком», общее количество домашних абонентов ШПД составит 11,5 млн человек. «Кроме того, запуск региональных сетей 3G тоже приведет к росту потребляемого интернет-трафика. Этот фактор может компенсировать некоторое снижение активности в корпоративном секторе», - комментирует Денис Кусков, руководитель ИАА «Неделя сотовых технологий». По этой причине российский рынок IP-транзита сохранит рост: Сергей Иванов, аналитик «Рустелекома», предполагает, что он составит 7% (более 400 млн долларов в денежном измерении), а общая емкость межоператорского рынка увеличится на 8,7%.

Михаил Демидов