Обзор

Телеком 2010Обозрение подготовлено

Рейтинг CNews Telecom: динамика рынка упала

Второй год кризиса ощутимо сказался на российском рынке телекоммуникаций. Операторы недополучили запланированную выручку, скорректировали инвестиционную политику и заняли выжидательную позицию в отношении сделок слияний и поглощений. Динамика рынка снизилась, что отразилось на расстановке компаний в рейтинге топ-30 CNews Telecom.

Планы большинства отечественных операторов на 2009 год были серьезно пересмотрены в контексте негативной экономической ситуации в стране и в мире. Как и на другие отрасли российской экономики, на телеком повлияло изменение курсов национальной валюты по отношению к доллару и евро, сложности с кредитованием под проекты модернизации и развития, снижение спроса на ряд услуг как в корпоративном, так и в частном секторе. Операторы, ценные бумаги которых находились на биржах, испытывали достаточно серьезную "переоценку" своих активов, что привело, например, к делистингу АДР "Ростелекома" с Нью-Йоркской фондовой биржи, о котором стало известно в декабре 2009 года. Компания, по словам председателя совета директоров Евгения Юрченко, решила таким образом освободить значительные денежные и административные ресурсы, необходимые для решения стратегических вопросов развития (речь идет о реорганизации бизнеса).

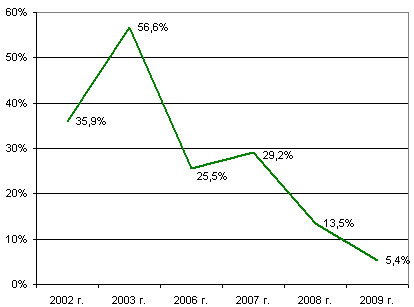

Динамика выручки 30 крупнейших операторов CNewsTelecom, 2002-2009 (%)

Источник: CNews Analytics, 2010

Не меньшим разочарованием для операторов связи стало падение показателя ARPU – особенно заметным оно было на рынке ШПД и сотовой связи. Подобная ситуация возникла из-за увлечения наращиванием абонентской базы, что размыло статистику реального количества пользователей услуг. В итоге действия многих компаний теперь направлены на сохранение ARPU на достигнутом уровне, параллельно предпринимаются попытки увеличения этого показателя за счет дополнительных услуг.

В определенном смысле 2009 год был для российского телекома "застойным". С одной стороны, у большинства операторов-участников ежегодного рейтинга CNewsTelecom был зафиксирован рост выручки. С другой стороны, темпы незначительны, и в целом динамика совокупной выручки 30 крупнейших операторов связи резко снижается. По итогам 2009 г. рост общего показателя составил 5,4%, тогда как годом ранее – 13,5%.

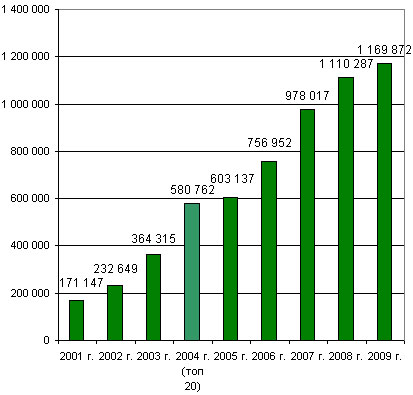

Рост совокупной выручки 30 крупнейших операторов CNewsTelecom, 2001-2009 (млн руб.)

Источник: CNews Analytics, 2010

В целом по отрасли, по предварительным оценкам Росстата, доходы увеличились на 2,9% (в 2008 году – на 18%). Минэкономразвития прогнозировало рост на уровне в 2%, а годом ранее оценивало его в 12%.

Перестановки среди лидеров

Как и в 2008 году, по показателю выручки лидирует в рейтинге CNewsTelecom МТС, включая новые активы – "Комстар-ОТС", "Евротел", а также "Телефон.ру", сети салонов связи "Эльдорадо" и "Телефорум". Именно эти приобретения позволили компании увеличить отрыв от ближайшего "конкурента" – государственного холдинга "Связьинвест". Если в 2008 году разрыв между двумя игроками рынка был относительно небольшим – в пределах около 1 млрд руб., то по итогам 2009 года он увеличился на 40 млрд руб. Кроме того, с позиции №2 "Связьинвест" теперь потеснил "Вымпелком".

В самом МТС отмечают тенденцию к росту выручки в национальных валютах на основных рынках присутствия. Так, в 4 квартале 2009 г. по сравнению с аналогичным периодом 2008 г., оператор смог получить 8,6% роста в целом и 9% - по направлению мобильного бизнеса. При этом опережающими темпами росли доходы от услуг передачи данных и от контента - на 69% и 70%, соответственно.

Оператор выделяет несколько ключевых событий прошлого года, отразившихся на показателях деятельности. Среди них - сделки слияния и поглощения, в частности, покупка сетей мобильной розницы "Телефон.ру" в феврале, салонов связи "Эльдорадо" в апреле и "Телефорум" в октябре, и главное – приобретение у АФК "Система" 50,91% доли уставного капитала "Комстар-ОТС", а затем доведение ее в декабре 2009 г. до 61,97%. Кроме того, к МТС перешли 100% акционерного капитала МГ/МН-оператора "Евротел".

Помимо этого, МТС активно привлекала денежные средства в 2009 году – в мае и июле размещались рублевые облигационные займы общей суммой 30 млрд рублей, был получен кредит для рефинансирования части долговых обязательств в размере 630 млн долл. (выплачен досрочно в феврале 2010 года). В августе и сентябре был получен кредит от "Сбербанка" на 47 и 12 млрд рублей, соответственно. Подобная активность достаточно противоречиво оценивалась аналитиками рынка. В большинстве своем они предполагали, что оператор готовится к покупке новых активов – например, некоторых региональных игроков рынка ШПД. В числе потенциальных объектов возможных сделок указывались "Мультирегион" и "ЭР-Телеком".

По итогам 2009 года сотовый оператор МТС снизил показатели роста абонентской базы примерно на 130 тыс. чел, что повлекло за собой уменьшение рыночной доли по количеству абонентов с 35% до 33%.

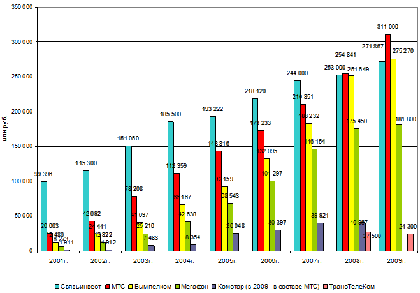

Выручка крупнейших операторов CNewsTelecom, 2001-2009, (млн руб.)

Источник: CNews Analytics, 2010

Выручка второго крупнейшего участника рейтинга CNewsTelecom - "Вымпелкома" - по итогам 2009 г. уменьшилась на 14% в долларовом выражении, но выросла почти на 10% в рублевом. Оператор отметил рост абонентской базы как в мобильном сегменте, так и среди пользователей ШПД. "Вымпелком" по итогам года занял второе место по доле абонентов сотовой связи с показателем 25%.

Третье место рейтинга CNewsTelecom - холдинг "Связьинвест", ставший объектом пристального внимания со стороны участников рынка в свете продолжавшегося почти весь 2009 год обсуждения концепции его реорганизации. Согласно последней, дочерние межрегиональные компании "Связьинвеста" будут присоединены к его активу "Ростелеком", образовав единого оператора. Акционеры при этом должны будут получить акции новой компании в обмен на старые по определенному коэффициенту (который был установлен только в конце марта 2010 года), или их выкупит государство в случае несогласия миноритариев с планом реорганизации. Тем не менее до сих пор ситуация здесь остается неоднозначной из-за амбиций руководства холдинга.

По предварительным оценкам, выручка холдинга за 2009 год увеличилась на 7,5% (ранее прогноз был на уровне 5%). Руководство "Связьинвеста" отмечало в интервью ряду СМИ, что негативного влияния кризиса его бизнес не испытывал. Действительно, оператор остался лидером на рынке ШПД, причем его доля не только сохранилась, но даже увеличилась за год. Высокие темпы роста "Связьинвеста" в этом секторе обеспечивали межрегиональные операторы, которые росли в 2009 году быстрее рынка, в то время как некоторые из федеральных операторов в связи с кризисом приостанавливали проекты в регионах. Компания тем не менее не отрицала, что в целом по группе число подключений к ШПД сокращалось (рост абонентской базы обеспечивали "дочки" в Сибири, на Юге и в Центральной России).

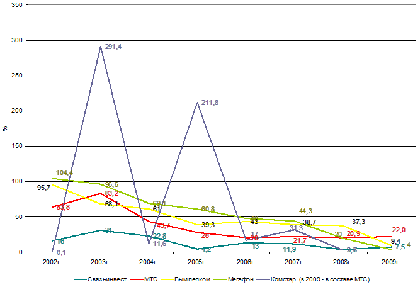

Динамика выручки крупнейших операторов CNewsTelecom, 2002-2009 (%)

Источник: CNews Analytics, 2010

Четвертое место в рейтинге CNewsTelecom занял оператор "Мегафон", консолидированная выручка которого за по итогам 2009 года оказалась меньше планируемой и достигла 181,8 млрд рублей (по прогнозу ожидалось 183 млрд руб.). В компании позитивно смотрят на динамику рынка связи в России и не планируют сокращать расходы на инвестиции – в числе приоритетных направлений значится развитие 3G-сетей и собственных ВОЛС, которые принесут, предположительно, 8-10% увеличения выручки в будущем году. Голосовые услуги на базе 2G, в свою очередь, перестали восприниматься как драйвер.

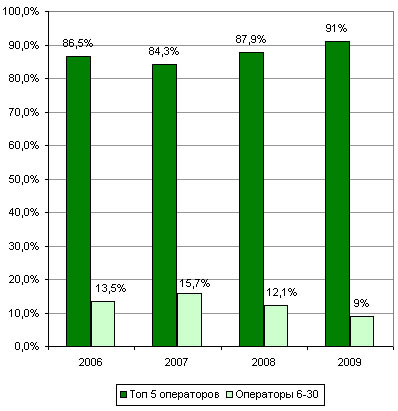

Динамика доли топ-5 операторов в совокупной выручке CNewsTelecom, 2006-2009

Источник: CNews Analytics, 2010

Замыкает топ-5 операторов связи рейтинга CNewsTelecom ТТК. По оценке CNews Analytics, доходы от оказания услуг связи компанией составили 24,3 млрд рублей. В отчетности за 9 месяцев ТТК отмечала положительную динамику роста доходов от услуг международной и междугородной телефонной связи, доступа в интернет, создания виртуальных частных сетей, предоставления выделенных каналов связи. Компания весь 2009 год активно развивала розничный сектор, выходя на рынки ШПД в регионах с тарифными предложениями ниже среднерыночных. Кроме того, оператор развивал сектор МГ/МН-связи, а также реконструировал свою магистральную сеть.

Неизбежные колебания

Ушедший 2009 год оказал предсказуемо серьезное влияние на динамику роста выручки телеком-операторов. Кроме того, в CNewsTelecom по итогам 2009 г. появились несколько новых игроков взамен ушедших с рынка. Среди последних - оператор "Сахателеком", купленный "Дальсвязью" в октябре 2009 года.

Громкие "новички" рейтинга - один из активных региональных игроков рынка ШПД в, компания "Мультирегион", а также "Скартел" – отечественный WiMAX-оператор, работающий под торговой маркой "Yota". Последний стал одним из главных ньюсмейкером рынка беспроводного ШПД в двух столицах в прошлом году. О его выходе на операционную безубыточность стало известно в октябре 2009 года, и, по оценкам CNewsAnalytics, его выручка составила 1,1 млрд рублей.

Тем не менее в 2010 году оба эти оператора могут продемонстрировать совершенно другие показатели: "Мультирегион" в настоящее время воспринимается МТС как потенциально интересный объект для покупки, а "Скартел" планирует изыскать дополнительные средства на развитие, а также рассматривает перспективы строительства LTE-сетей в регионах, которые стояли в планах по покрытию WiMAX.

Ситуация в российской отрасли связи по итогам 2010 года будет в любом случае отличаться от той, что наблюдалась в "переходные" 2008 и 2009 гг. Реорганизация "Связьинвеста" приведет с большой вероятностью к появлению крупного государственного телеком-оператора, который явно займет одно из лидирующих мест. Сотовые операторы, вышедшие на рынок конвергентных услуг, вероятно, продолжат приобретение региональных активов. Спутниковые операторы связи в 2010 году могут сохранить операционную устойчивость за счет развития проектов цифрового вещания, а также им на пользу пойдет по-прежнему недостаточное покрытие России магистральными каналами. Прогнозируемый Минэкономразвития рост отрасли может составить в 2010 г. около 9%.

Михаил Демидов

Дмитрий Тимерханов:

Потенциал для операторов связи – в постепенном выходе на смежные вертикальные рынки

На вопросы CNews отвечает Дмитрий Тимерханов, руководитель группы стратегического анализа по странам СНГ, Центральной и Южной Европы Alcatel-Lucent.

CNews: Какие тенденции были, на ваш взгляд, наиболее значимыми в 2009 году для телеком-рынка – российского и глобального? Какие изменения обозначились в спросе на инфраструктуру связи?

Дмитрий Тимерханов: В ситуации, когда большинство сегментов так или иначе подверглись влиянию финансового кризиса, ключевой положительный тренд выделить достаточно легко: это, безусловно, мобильная широкополосность. Соответствующий спрос со стороны конечных пользователей ощутимо превзошел осторожные ожидания операторов, что нашло отражение и в динамике поставок инфраструктуры – причем почти независимо от технологии (UMTS, CDMA EV-DO, WiMAX). Взрывной рост трафика обнажил узкие места в опорных сетях – и ключевые игроки инициировали масштабные проекты по их модернизации во всех секторах, от магистральной оптики до радиорелейных линий.