Обзор

Телеком 2011

Российские смартфоны и коммуникаторы готовы к буму на Android

2010 год для рынка смартфонов и коммуникаторов завершился драматическим ростом доли устройств на базе Android. Большинство основных конкурентов в то же время переживали не лучшие времена (за исключением Apple). Эти перемены характеризовали как мировой, так и российский рынок. Правда, отечественные операторы не спешат переносить существующие на Западе бизнес-модели, опасаясь, что российские покупатели пока не готовы их воспринять.

Согласно данным SmartMarketing, в 2010 году общий объем продаж устройств класса WID (Wireless Information Device - коммуникаторы, телефоны на базе стандартных ОС с сенсорным экраном) и смартфонов на российском рынке, составил 2,6 млн шт. Всего было продано 1,3 млн WID (49,55%) и 1,3 млн смартфонов (50,45%). В абсолютном выражении по сравнению с итогами 2009 г. рынок вырос на 141%, хотя доля смартфонов снижалась.

Колебания квартальной динамики оставались незначительными - на долю смартфонов приходилось 64,66% в 1 квартале 2010 года, 55,03% - во 2 квартале, 49,84% - в 3 квартале и 43,96% в 4 квартале. Позитивный для WID тренд отмечается с 3 квартала 2009 года.

В России наиболее популярны недорогие устройства на базе Symbian, iPhone 4, HTC Incredible, Desire S, Desire HD, а также Samsung серии Galaxy S и Galaxy S II.

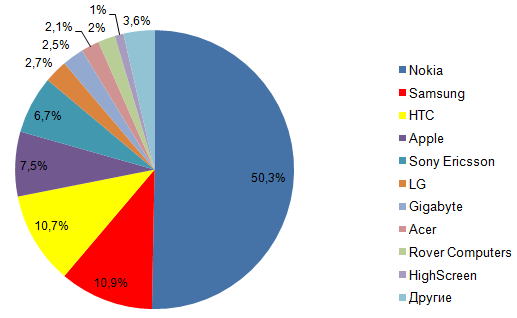

Топ-10 вендоров рынка WID и смартфонов, 2010

Источник: Smartmarketing, 2011

Среди платформ в мире ведущие позиции сохраняет Symbian - 54,53% (с учетом смартфонов и WID на ее базе). На втором месте — платформа Android (22,48%), на третьем — Windows Mobile (11,94%), далее iOS (7,46%), Bada (2,45%) и др. Однако по прогнозам IDC, уже в ближайшие годы Symbian практически прекратит свое существование - а ее доля с 20,6% в 2011 г. сократится до 0,1%. Всего поставки смартфонов на мировой рынок в 2011 г. вырастут на 55% в сравнении с 2010 г. до 472 млн штук, считают в IDC.

Доли рынка ОС для смартфонов в 2011 и 2015 гг.

| ОС | Доля рынка в 2011 г. | Доля рынка в 2015 г. | Рост в 2011-2015 гг. |

| Android | 39,5 % | 45,4 % | 23,8 % |

| BlackBerry OS | 14,9 % | 13,7 % | 17,1 % |

| iOS | 15,7 % | 15,3 % | 18,8 % |

| Symbian | 20,9 % | 0,2 % | -65,0 % |

| Windows Phone | 5,5 % | 20,9 % | 67,1 % |

| Другие | 3,5 % | 4,6 % | 28,0 % |

| Всего | 100,0 % | 100,0 % | 19,6 % |

Источник: IDC, 2011

«На первом месте в мире пока еще Symbian - просто потому, что компания Nokia по инерции «штампует» массу однотипных бюджетных моделей с сенсорными экранами на базе этой платформы, - прокомментировал Михаил Чернышов, коммерческий директор компании «Вобис Компьютер». - Массовый потребитель приобретает их как обычные мобильные телефоны от известного бренда Nokia, даже не догадываясь, что это смартфоны и что внутри там стоит какая-то определенная ОС».

Доля Windows Phone за последний год тоже заметно упала. Сейчас на рынке единицы моделей под управлением этой ОС, причем, это модели предыдущего поколения системы – Windows Phone 6.5.3. Самая актуальная версия мобильной платформы Microsoft – Windows Phone 7 – так и не смогла стать хитом. Возможно, ситуация изменится к концу года, когда появятся первые смартфоны Nokia на ее базе. В целом аналитики IDC прогнозируют, что Windows Phone к 2015 году будет удерживать порядка 20% рынка.

Если говорить о российском рынке, то здесь, по словам Михаила Чернышова, первые места делят Symbian, Android и iOS, затем с ощутимым отрывом следует Windows Phone 6.5/6.5.3 (за счет устройств локальных брендов). Неплохую динамику демонстрирует платформа Bada от Samsung. Ее доля доходит уже до 5% от общего объему рынка «умных» телефонов. Причина роста популярности – широкий модельный ряд и активные усилия Samsung по продвижению данной платформы. Доля остальных платформ на рынке крайне не значительна.

Россия готова к Android-революции

Рынок устройств на базе Android продолжает расти весьма впечатляющими темпами. Доля этой платформы в сегменте «умных» телефонов уже перевалила за 20-25%. В розничных сетях предлагаются уже десятки аппаратов практически от всех основных производителей.

«Россия здесь ничем не отличается, ситуация отражает общемировые тенденции, - говорит Светлана Завьявлова, менеджер по маркетингу Smartmarketing. - В начале года все было вполне понятно, сейчас Google явно решил притормозить развитие Android, давая фору Chrome OS. Это создает некоторые опасения у вендоров, которые использовали платформу. Не секрет, что Google Android «взял» рынок благодаря дешевизне (а то и бесплатности при определенных условиях) мобильной ОС. Благодаря этому он получил массу вендоров, которые создавали коммуникаторы, вытесняя конкурентов. Побочный результат - высокая фрагментация платформы, что создавало сложности для компаний-разработчиков ПО. Сейчас Android растет по плану «большое обновление раз в год», что снизило градус обсуждений, но и, в то же время, Android-вендоров тоже стало меньше».

В дальнейшем, прогнозирует эксперт, Android может превратиться из глобальной свободной мобильной платформы в очередную мобильную ОС, связанную массой ограничений. От реализации этого сценария зависит все будущее платформы,

«Рынок устройств на базе Android будет постепенно расти, и уже сейчас у некоторых компаний попросту нет интересных предложений не на Android. Типичный пример – компания Sony Ericsson. При этом основным драйвером роста рынка Android будет сегмент низкобюджетных моделей, в котором «андроидофоны» уже замещают многочисленные модели на базе Symbian. За прошедший год минимальная цена Android-устройств снизилась с 10-12 тыс. рублей до 6-7 тыс. рублей. Думаю, что в течение 2011 года будет пройден порог в 5 000 рублей, то есть «андроидфоны» станут поистине массовыми», - обращает внимание Михаил Чернышов.

Операторские смартфоны и коммуникаторы

В России, в отличие от Европы и США, бизнес-модель, по которой оператор предлагает покупателю мобильное устройство с контрактом на обслуживание, на сегодняшний день не развита. Несмотря на это, для операторов данная модель, безусловно, представляет интерес.

«Операторам очень нравится эта схема, - говорит Светлана Завьялова. - Выпуск таких устройств позволяет им еще на шаг приблизиться к цели внедрения в умы российских абонентов идеи «брендированного оборудования». Как известно, у нас, в отличие от США, оператор не играет определяющий и доминирующей роли. Это способствует развитию рынка устройств, но операторы не в восторге от такой ситуации. Им хочется большего - и попытки «забрендировать» терминалы делаются очень давно, хотя и без особенного успеха. Абонент привык к тому, что он покупает SIM отдельно, телефон отдельно (пусть иногда и в одной коробке, но в восприятии клиента это разные продукты) - и сломить этот стереотип непросто».

По мнению Михаила Чернышова, операторского рынка смартфонов и коммуникаторов в России нет, есть только единичные продажи. Скорее всего, в скором времени операторы «большой тройки» признают свои эксперименты с брендированными устройствами этого класса неудачными и снизят здесь активность. Вполне возможно, что в портфолио операторов останется по паре моделей «андроидофонов» «ради имиджа», но ставку на них никто делать не будет.

В Европе и США ситуация иная: там потребитель может купить, например, модель от HTC за $200 с контрактом на два года или модель от Vodafone за $1 с тем же контрактом. Поэтому он вполне может склониться к покупке аппарата от Vodafone и сэкономить деньги. В России схемы субсидирования потребителей не работают, обращает внимание Михаил Чернышов, просто потому, что в силу целого ряда причин – как социальных, так и экономических – «условно-бесплатные» телефоны будут исчезать вместе с их владельцами, и ощутимая часть потребителей не станет выполнять свои обязательства по заключенному контракту. Поэтому платить некую ощутимую сумму приходится и за Samsung, и за, например, смартфон МТС. При этом бренд Samsung в глазах потребителя «весит» значительно больше.

Алексей Писарев