Обзор

Телеком 2011

Как будет развиваться телеком в России: пять трендов

В какую сторону дует ветер в море телекоммуникаций? Какое течение приведет компании к активному росту и сверхприбылям, а какое - в безветренную тишь? Проанализировав глобальные направления развития рынка ИКТ как в части технологического развития, новых продуктов, так и c точки зрения трендов поведения операторов на рынке, CNews отобрал пять важнейших тенденций, которые будут влиять на телекоммуникационную отрасль в ближайшие несколько лет.

Тренд 1. Замена фиксированной связи мобильной

Начнем с классики: переход от стационарных телефонов к мобильным устройствам – тренд далеко не инновационный, но 2011 год может дать ему новый импульс. Если в прежние годы две технологии уживались вместе в виде FMC (fixed-mobile convergence- конвергенция фиксированной и мобильной связи), то с развитием LTE в мире фиксированная связь стремительно теряет свои позиции, оставаясь востребованной лишь в технологически слабо развитых районах.

Уже ни у кого не возникает сомнений, что фиксированная связь проиграла войну мобильникам и постепенно уходит в прошлое. А проводные телефоны в большинстве домов - уже скорее дань привычке, нежели реальная необходимость.

Ведущие аналитики прогнозируют в 2011 году существенный переход как потребителей, так и предприятий от настольных ПК и лэптопов к мобильным устройствам, таким как смартфоны, планшеты и нетбуки.

По данным исследования Markets and Markets, в течение 2010 г. рынок смартфонов и мобильных телефонов демонстрировал устойчивый рост - на уровне 12% по доходам и объему поставок. Всего за 2010 г. было реализовано 1,3 млн мобильных телефонов, общая стоимость которых составила 172 млрд долл. Общий объем рынка мобильных телефонов к 2015 г., по оценке агентства, удвоится и достигнет 341 млрд долл. При этом доминировать будут смартфоны, на долю которых придется 76% всей выручки - или 259 млрд долл.

Примерно 84% пользователей в США, Азии и Западной Европе будут иметь минимум два различных ШПД-канала: как правило, проводной и мобильный. И лишь в сегменте B2B позиции фиксированного интернета почти не изменятся, поскольку вопросы надежности и безопасности интернет-соединения остаются для крупных компаний на первом месте.

Тренд 2. Слияния и консолидация

Этот тренд говорит о развитии ИКТ-индустрии и является позитивным звоночком, оповещающим о том, что у части сильных игроков есть свободные средства, которые они готовы вкладывать, что компании видят стратегические цели и готовы развиваться не эволюционно, а революционно.

В течение 2010 года наблюдалась M&A активность в Африке, Бразилии и Азии. Как обычно, движущих факторов было несколько, но два направления просматривались четко. Глобальные игроки продавали свои миноритарные пакеты или портфельные интересы – например, продажа Vodafon своих акций в China Mobile и SoftBank и продажа Millicom.

Что более интересно, в 2010 увеличивалось число сделок на развивающихся рынках. На первый план вышла покупка Bharti акций Zain в Африке, а также ливийской Lap Green и южноафриканской MTN, покупка Turk Telecom европейской компании, владеющей каналами по передаче данных, Invitel, и покупка "Вымпелкомом" активов Weather Investments.

Благодаря экономической мощи "домашних" рынков и хорошему денежному потоку, аналитики ожидают сохранения этого тренда в 2011. Прервать его может либо низкий уровень управленческой экспертизы, либо политическое вмешательство (как например, в случае с заявкой MTN на Algeria Djezzy).

Успешно прошла консолидация российских телекоммуникационных компаний МТС и "Комстар", которые создали очень сильного игрока, а также международные слияния "Вымпелкома" и "Киевстар", "Мегафона" и Turkcell.

В Бразилии, несмотря на попытки правительства вмешаться, Telefonica смогла установить контроль над Vivo.

Продолжающееся вмешательство производителей платформ и трубок в традиционные отношения операторов и абонентов, вероятно, приведет к росту вертикальной интеграции в цепь поставок мобильных устройств для смартфонов и планшетов. Первые весточки – это покупка HP компании Palm и недавнее приобретение профи по пользовательским интерфейсам -TAT - компанией RIM.

Опасения по поводу конкуренции ограничили консолидацию в German Cable и слияние Sunrise и Orange Швейцария. На формирующихся рынках ограничения по иностранным инвестициям и антимонопольное регулирование препятствуют тому, чтобы иностранные компании брали управление над местными активами.

В Индии, например, где существует множество операторов, цены на услуги падают. Консолидация жизненно необходима, но ограничения на иностранные инвестиции, сложности с получением лицензий, ограничения по владению более 10% акций в любых двух операторах делают ее даже гипотетически невозможной.

В 2011 году игроки на формирующихся рынках, видим, будут все более и более активны. Вероятно, рынок будет наблюдать возрастающее присутствие азиатских игроков, таких как Huawei, ZTE, China Telecom и Fujitsu на европейских и американском рынках.

Некоторые операторы, включая Telefonica и Vodafone, подчеркнули свой фокус на росте доходов от основного вида деятельности. Vodafone открыто указал, что расширенные услуги по передаче данных станут драйвером роста для его бизнеса, и уже приобрел Quickcomm и T&T – ИТ-компании, занимающиеся разработкой решений по снижению затрат.

Так как передача данных становится все более важной составляющей для поддержания роста, а частотные аукционы продолжают проводить по всему миру, частотный спектр вскоре станет наиболее важным ресурсом. Владение частотами может стать важным драйвером для активности M&A в 2011 г.

Тренд 3. "От минут к мегабайтам" - замещение голосового трафика интернет-трафиком

Мобильный трафик

По прогнозам исследования "Индекс визуальных сетевых технологий Cisco": объем мобильного трафика на планете в период 2010 – 2015 гг. увеличится в 26 раз до уровня 6,3 эксабайта в месяц. Для сравнения: в 2010 г. по сравнению с 2009 г. объем мирового мобильного трафика вырос на 159% и составил 237 петабайт в месяц. В период с 2010 по 2015 гг. среднегодовые темпы роста мобильного трафика составят 92%, что аналитики Cisco связывают с постоянным увеличением числа планшетных компьютеров и смартфонов, а также с распространением мобильного видеоконтента.

По прогнозам Cisco, в 2015 г. в мобильных сетях будет работать более 5,6 млрд подключенных персональных устройств. Кроме того, в мире появятся 1,5 млрд узлов связи M2M. Таким образом, на каждого жителя планеты будет приходиться примерно одно мобильное соединение. (По оценкам ООН, к тому времени население Земли составит 7,2 млрд человек).

К началу 2011 г. одно мобильное соединение ежемесячно генерировало в среднем 65 мегабайт трафика. К 2015 г. каждое мобильное соединение будет генерировать 1.118 мегабайт в месяц (рост в 17 раз!). К 2015 г. смартфоны, ноутбуки и другие портативные устройства будут генерировать более 87% мирового мобильного трафика. При этом доля мобильного видео в общем объеме мобильного трафика составит 66%. С 2010 по 2015 г. эта доля вырастет в 35 раз. За тот же период объем мобильного трафика, генерируемого планшетными компьютерами, увеличится в 205 раз.

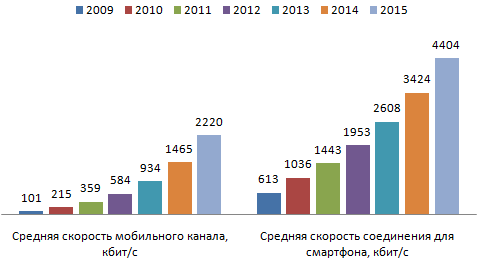

Динамика изменения средней скорости мобильных сетевых соединений

Компания Forrester Research представила список трендов, которые, по ее мнению, окажут наиболее значимое влияние на мобильную индустрию в 2011 г. Во-первых, получат широкое распространение различные комбинации мобильных, социальных и локальных сервисов. Социальные сети будут проявлять в этой сфере максимальную активность.

Во-вторых, мобильные и web-приложения будут пересекаться все больше. Развитие веб-браузеров и развитие стандарта HTML5 приведет к тому, что разработчикам мобильных приложений будет проще разместить программное обеспечение в Сети, чем портировать его для различных платформ.

В-третьих, будет происходить интенсивный рост числа пользователей смартфонов. Однако в целом мобильность выступит прерогативой не только смартфонов. В 2011 г. продолжится растущее проникновение планшетных компьютеров, ридеров, портативных медиа-устройств, что позволит сервис-провайдерам переместить контент в "облако" таким образом, что бы он стал доступен с различных платформ.

Останется высоким спрос на игровые возможности. Смартфоны займут лидирующие позиции среди игровых устройств на массовом рынке – этот тренд сохранится, по-видимому, на протяжении всего года. В области премиум-сервисов новые бизнес-модели будут основываться на подписке и микротранзакциях.

Влияние 4G-сетей, по мнению аналитиков, будет невелико и сопоставимо с влиянием 3G-сетей в период внедрения на территории Европы и Северной Америки (для того, чтобы 50% мобильных пользователей получили доступ к 3G, операторы потратили семь лет, аналогичные сроки прогнозируют для сетей 4G).

Сохранятся проблемы в сфере мобильной фрагментации. Стоимость портирования и продвижения приложений останется высокой: часть пользователей будет загружать приложения, часть – только SMS.

Затраты на мобильный маркетинг (как SMS-маркетинг, так и маркетинг через мобильные приложения) в мире в целом увеличатся до 1 млрд. долл. Вообще мобильная среда станет активнее взаимодействовать с окружающей средой. В 2011 г. получат более широкое проникновение near field communication (NFC). Например будет распространяться формат мобильной покупки билетов в общественном транспорте — и, соответственно, расширяться существующая бесконтактная инфраструктура. Или мобильный телефон будет использоваться для чтения RFID меток с уличных досок объявлений, чтобы на ходу получать информацию.

Сегодня наибольшее распространение технология NFC получила в Японии, где ее внедрение при поддержке местного сотового оператора NTT DoCoMo началось еще в 2004 году. Российские операторы "большой тройки" уже внедряют сервисы на базе NFC - например, для оплаты проезда в московском метро.

M2M

Согласно прогнозу Analysys Mason, количество подключенных при помощи М2М-технологий (Machine-to-Machine) устройств на мировом рынке вырастет с 62 млн в 2010 г. до 2,1 млрд к 2020 г., демонстрируя рост от 36% до 52% в год. Ожидается, что каждое подключенное устройство мобильной связи будет генерировать доход от 0,25 долл. до 40 долл. в месяц.

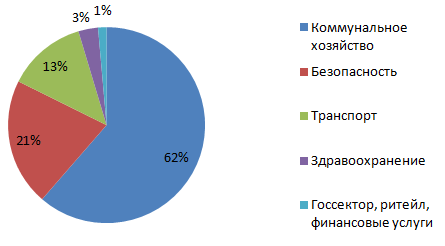

По состоянию на конец 2010 г. наибольшее количество подключенных M2M-устройств приходилось на долю транспорта. Но другие отрасли, согласно прогнозу Analysys Mason, к 2020 г. его потеснят. Наиболее быстрорастущими сегментами, вероятно, будут коммунальные услуги, здравоохранение и безопасность.

Распределение подключенных М2М устройств по отраслям - прогноз 2020

Источник: Analysys Mason, 2010

По данным исследования, наиболее значительным фактором, препятствующим развитию рынка М2М, является сложная и многоуровневая технологическая цепочка поставок оборудования, которая препятствует развитию стандартных решений M2M. Эта цепочка включает производителей чипов и SIM-карт, ИТ-вендоров, телекоммуникационных операторов, разработчиков приложений и системных интеграторов. Практически все М2М-решения производятся под конкретного заказчика, а это значит, что рентабельность инвестиций у таких решений, как правило, ниже, чем у других ИТ-решений.

Фиксированная связь

IP-телефония - это технология, позволяющая использовать интернет или любую другую IP-сеть для ведения телефонных разговоров и передачи факсов в режиме реального времени. Особенно актуально, с экономической точки зрения, использование данной технологии для международных и междугородных телефонных разговоров или для создания распределенных корпоративных телефонных сетей.

По прогнозу компании In-Stat, к 2014 г. количество мобильных VoIP-пользователей достигнет 139 млн человек. Общая выручка от VoIP-услуг в 2014 г. будет разделена по регионам следующим образом: на Европу, Ближний Восток и Африку (EMEA) – 39%, Азиатско-тихоокеанский регион - 32%, Северную Америку - 21%. Доля остальных регионов составит 8%. Основным драйвером роста услуг мобильного VoIP будут социальные сети, поскольку VoIP-сервисы все чаще встраиваются в социально-сетевые приложения.

По оценкам J’son and Partners Consulting, в 2006 г. общий объем мирового рынка услуги "виртуальная АТС" оценивался в 2,5 млрд долл. (1,1 млн линий). К 2007 г. рынок вырос на 100%, до 5 млрд долл. (2 млн линий). В 2009 – 2010 гг. сегмент ежегодно увеличивался почти на 30%. Ожидается, что в 2011 г. он достигнет 25 млрд долл. (10 млн линий).

По оценке компании Discovery Research Group, доля VoIP в общих доходах услуг связи в России в 2008 г. не превышала 8%, а в 2009 г. достигла 15%. К концу 2012 г. компания прогнозируют увеличение доли трафика VoIP до 40%.

Тренд 4. Дата-центры

Развитие дата-центров тесно связано с экспоненциальным ростом объема информации для хранения и обработки. В современном мире все зависит от надежности хранения и скорости передачи данных, потому актуальность строительства и развития ЦОДов остается высокой.

Однако дата-центр не самое дешевое удовольствие, так как требует серьезных инвестиций и высоких эксплуатационных расходов, потому специалисты во всем мире рассматривают варианты снижения издержек на обработку данных.

Аналитики оценивают мировой рынок средств автоматизации ЦОД в 14 млрд долларов, а к тройке лидеров относят IBM, HP (в результате покупки Opsware), BMC (после покупки BladeLogic в 2008 г.). При этом отмечают, что существующие автоматизированные системы управления центрами обработки данных рассчитаны в основном на развертывание на технологических площадках заказчиков, а сам этот процесс требует значительных инвестиций и времени. Однако подход к управлению ИТ-инфраструктурой ЦОД постепенно меняется.

Ожидается, что в 2011 г. получит развитие новая тенденция – "облачные" сервисы в управлении ИТ, своего рода эволюция "управляемых услуг" (managed services). Например, компания ScaleXtreme ставит амбициозную цель – заменить развертывание дорогостоящих систем управления на быстро развертываемую виртуальную машину с программным агентом, управляемую из "облака". При этом стоимость сервиса составляет порядка 150 долл. за машину вместо на порядок более дорогой лицензии за ПО. Существующее ПО управления слишком дорого, и ScaleXtreme рассчитывает предложить цены, более соответствующие по стоимости "облачным" сервисам. В этой области работают и другие компании, например, Puppet Labs и ScienceLogic.

Также отметим, что в США представлена новая государственная стратегия в области информационных технологий Federal Cloud Computing Strategy, в соответствии с которой 80 млрд долл. будет выделено на "облачные" вычисления. По мнению специалистов, "облака" позволят сэкономить 30% бюджета государства на инфраструктуре дата-центров и повысить эффективность управления. Согласно стратегии, с переходом на "облачные" технологии коэффициент использования серверов увеличится до 60 – 70%.

На российском же рынке мы наблюдаем также переход к контейнерным ЦОДам. Всего в мире в 2010 г. было реализовано около 80 мобильных центров обработки данных (МЦОД), в 2009 г. – примерно 40. В России на начало 2011 г. работало не более 10 проектов мобильных дата-центров. В ближайшие годы прогнозируется активизация этого направления – более семи компаний предлагают проекты создания контейнерных дата-центров. Наиболее вероятен спрос со стороны нефтегазового сектора, промышленных предприятий, металлургии и энергетики. Среди факторов роста спроса на мобильные центры обработки данных аналитическая компания J'son & Partners Consulting называет увеличение интернет-трафика, важность непрерывной работы интернет-приложений и интеграцию с мировой экономикой.

Тренд 5. LTE

Эксперты предсказывают этой технологии мобильной передачи данных светлое будущее: высокая скорость передачи данных (173 Мбит/с на приём и 58 Мбит/с на отдачу), совместимость с GSM и CDMA, большая дальность действия (5-30 км) - действительно, сильная заявка на повсеместное внедрение. Дело за малым - расчистить частоты.

Согласно данным Global Mobile Supplier Association (GSA), на начало 2011 г. в мире насчитывалось 17 коммерческих сетей LTE. Еще 180 операторов в 70 странах мира заявили о своих инвестициях в технологию LTE. В частности, LTE-сети уже работают в Скандинавии, Германии, Австрии, Эстонии, Узбекистане.

С другой стороны, такие страны, как Франция, Великобритания, Италия, Испания и Швейцария еще не проводили соответствующих аукционов. Нидерланды провели аукцион, но ни одного коммерческого запуска пока не последовало. По оценке компании Alcatel-Lucent в июне – августе 2011 г. тестовые сети LTE заработают в Индии, а коммерческие услуги на базе этих сетей могут появиться в 4 квартале 2011 г. По прогнозу IDC, к концу 2011 г. объем продаж LTE-телефонов в мире составит 5,5 млн шт.

Каким образом будут развиваться события на мировой арене? К концу 2012 г. будет запущена 31 LTE-сеть. LTE станет доминирующим протоколом связи 4G, абонентская база LTE-сетей в мире будет составлять 23 млн человек. Ожидается, что к концу 2013 г. абонентская база LTE составит 32,6 млн. (ABI Research), при этом на абонентскую базу GSM/GPRS/EDGE-сетей все еще будет приходиться 55% от всех мобильных абонентов (In-Stat). А к 2020 г. LTE сможет получить 80% мирового рынка мобильной связи.

Разобравшись с главными трендами, остается только с интересом наблюдать, как они будут реализовываться на российском рынке и в мировом масштабе. Хочется верить, что отрасль в целом не остановится в своем бурном развитии, а потребители будут только выигрывать за счет этой непростой парусной регаты.

Ольга Кузенкова