Обзор

Обзор: Телеком 2012Обзор подготовлен

Инвестиционные стратегии в период плато рынка: в телекомах усилилась консолидация активов

Российский телеком-рынок по итогам 2011 года сохранил небольшую положительную динамику роста. Она обусловлена естественным увеличением выручки от услуг связи у основных игроков вследствие консолидации поглощенных ими более мелких операторов связи. Вместе с тем у лидеров рынка появились возможности привлечения дополнительных средств и подготовки к инвестированию для капитального развития в следующие годы.

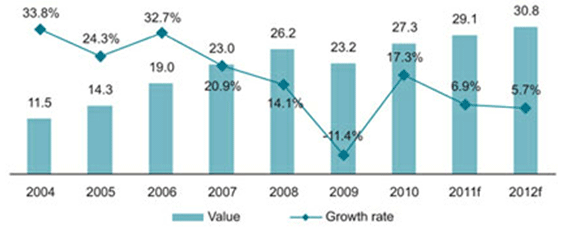

2011 стал первым годом, подтверждающим, что российский телеком наконец-то вышел из кризиса. По данным Министерства связи и массовых коммуникаций РФ, за 9 месяцев 2011 года доходы от услуг связи всех операторов составили 1,05 трлн руб. – это 105,4% к показателю аналогичного периода прошлого года. Официальную статистику подтверждают и коммерческие исследования. Так, польское аналитическое агентство PMR дает в своем отчете о рынке телекоммуникационных услуг в России прогноз итоговых показателей отрасли на 2011–2012 г. По подсчетам польских аналитиков, если в 2010 г. этот рынок вырос на 17,3% и достиг объема в 27,3 млрд евро, то по итогам 2011 г. прогнозируется рост рынка почти на 7% до 29,1 млрд евро, а в 2012 г. – на 5,7% до 30,8 млрд евро. Для сравнения, в 2008 г. объем этого рынка, по данным PMR, составлял 26,2 млрд евро, а в разгар кризиса в 2009 г. эта цифра уменьшилась на 11,4%.

Динамика рынка телеком-услуг в России, 2004-2012 гг.*

*2011–2012 гг. – прогноз

Источник: PMR, 2011

Именно 2011 г. стал рубежом, когда отрасль преодолела негативный тренд, а операторы стали зарабатывать больше, возвращаясь к показателям, находящимся на нижней границе коридора темпов роста образца расцвета телекома в России (2002–2008 гг., когда объем рынка ежегодно увеличивался на треть).

Инвестиции телеком-операторов в инфраструктуру и ввод в действие мощностей, 2010-2011 гг.

| Наименование показателей | 2010 | 2011 | в % к 2010г. |

| Капитальные вложения - всего, млн.руб. | 192 066,4 | 259 617,2 | 135,2 |

| Инвестиции из-за рубежа в отрасль "Связь" (данные Росстата России) - всего, млн. $ |

4698 | 4736 | 100,8 |

| в том числе прямые инвестиции | 110 | 118 | 107,3 |

| портфельные | 106 | 10 | 9,4 |

| прочие инвестиции | 4482 | 4608 | 102,8 |

| Ввод в действие мощностей: | |||

| городские АТС, тыс. номеров | 2 031,4 | 1 147,4 | 56,5 |

| подвижная радиотелефон. связь, тыс. номеров | 33 932,8 | 32 122,7 | 94,7 |

| сельские АТС, тыс. номеров | 124,2 | 162,7 | 131,1 |

| радиорелейные линии связи, км | 81 557,6 | 91 230,3 | 111,9 |

| автоматические междугородные телефонные станции, каналов |

22 542,0 | 44 260,0 | 196,3 |

| радиовещательные станции, кВт | 276,1 | 174,1 | 63,1 |

| телевизионные станции, штук | 35,0 | 70,0 | 200,0 |

| телевизионные передатчики, штук | 568,0 | 904,0 | 159,2 |

| спутниковые наземные станции, штук | 1 464,0 | 2 643,0 | 180,5 |

| маломощные ретрансляторы УКВ, комплектов | 104,0 | 66,0 | 63,5 |

Источник: Минкомсвязи РФ, 2012

Очевидно, что для возврата или приближения к утраченным позициям телеком-операторам придется отвечать на требования рынка, который в период кризиса показал свою зависимость от макроэкономических показателей. Де-факто пользователи интернета и абоненты сотовой связи не прекратили и не сократили потребление услуг. Однако стали более требовательными к качеству их предоставления, что привело к конкурентным войнам операторов за ресурсы и абонентскую базу с целью удержания существующих оборотов бизнеса.

Мобильный "идол" телекома

Растущий с 2009 г. сегмент услуг мобильного ШПД в 2011 г. стал приносить сотовым операторам солидные прибыли, практически вытесняя доходы от других допуслуг, прежде всего sms. Это стало возможным за счет удешевления и массового распространения условно безлимитных тарифных планов, подписчики которых получают возможность обмениваться сообщениями, осуществлять интернет-звонки и иные формы коммуникации через определенные популярные сервисы (социальные сети, фирменные VoIP-решения операторов, мессенджеры, электронную почту) по ценам значительно ниже (до нуля), чем стандартный звонок или sms/mms. Сервисы, не включенные в это предложение (видеохостинги, онлайн-кинотеатры, фотогалереи, новостные ресурсы, поисковые системы), посещаются ими в дополнительное время, например по дороге на работу или домой.

Это привлекало операторов как возможность увеличения доходов за счет предоставления рекламы на подобных площадках и продаж платного контента. Такой вариант реализовал "Мегафон" через свою "дочку" "Синтерру" в партнерстве с компанией CDNetworks. В октябре 2011 г. они объявили о запуске магистральной сети по доставке контента CDN (Content Delivery Network). По данным проекта, инвестиции "Мегафона" составили 93 млн руб. – сумма позволяет организовать географически распределенную систему серверов, которые кэшируют загружаемые данные в зависимости от места нахождения конечного пользователя.

Сейчас CDN-сеть "Мегафона" состоит из нескольких узлов, установленных в Москве, Екатеринбурге, Новосибирске, Хабаровске, Краснодаре, Санкт-Петербурге и Казани, которые интегрированы с сетями, построенными на базе решения CDNetworks по всему миру. За счет этого до 10–15 мс снижается скорость обработки запросов на загрузку контента из CDN-сетей, работающих на том же оборудовании, в странах Европы, Северной Америки, Китая, Австралии и Индии. "Мегафон" уже разместил в сети CDN собственный мультимедийный портал "Трава.ру", а в следующем году планирует организовать через сеть трансляции русскоязычных телеканалов за рубеж.

В 2014 г. компания рассчитывает осуществить с помощью сети CDN видеотрансляции соревнований олимпиады в Сочи, партнером которой является оператор. Бизнес-составляющая проекта состоит в возможности подключения к CDN владельцев контент-ресурсов и региональных провайдеров, что даст "Мегафону" к 2013 г. до 50% рынка, на котором в 2011 г. работало только две компании (CDNVideo и Ngenix).

Однако интерес к мобильному интернету проявляют и операторы фиксированной связи. В декабре 2011 г. "Ростелеком" и "Скартел" подписали соглашение о совместном развитии и использовании беспроводных сетей связи четвертого поколения (4G). Подписи под соглашением поставили президент "Ростелекома" Александр Провоторов и директор "Скартел" Денис Свердлов. Основная идея соглашения – быстрое распространение и развитие в Российской Федерации передовых технологий связи, в частности наиболее современного стандарта связи 4G – LTE, повышение эффективности использования телекоммуникационной инфраструктуры обеих компаний и расширение доступности современных телекоммуникационных услуг для жителей России. Согласно условиям документа, "Скартел" предоставляет "Ростелекому" право использовать беспроводные каналы своей сети и оказывать клиентам услуги связи с использованием механизма MVNO (виртуальный оператор сотовой связи), а также использовать имеющиеся у оператора площадки для размещения телекоммуникационного оборудования и проводные каналы связи до этих площадок. "Ростелеком", в свою очередь, предоставляет "Скартелу" право по использованию проводных каналов связи до площадок размещения телекоммуникационного оборудования, каналов присоединения к сети интернет, магистральных каналов связи между городами, имеющихся у "Ростелекома" площадок для размещения телекоммуникационного оборудования и своих центров обработки данных.

Инициатива преследовала цель сокращения сроков строительства сетей 4G, снижение капитальных затрат и операционных издержек при возможности быстрого увеличения абонентской базы. На практике это соглашение заработало после коммерческого запуска сетей LTE в крупных городах России в апреле–мае 2012 г. на мощностях "Ростелекома" (к базовым станциям "Скартела" подводился интернет-канал полосой в 200 Мб/с).

Регионы просят ШПД

Среди стратегических преимуществ России по сравнению с Центральной и Восточной Европой, стимулирующих развитие и рост телеком-рынка, – огромная территория, слабое развитие и покрытие сетями связи. Благодаря этому почти все провайдеры проводных и беспроводных технологий получат шанс занять свою нишу. Однако есть и обратная сторона медали: тенденция наращивания присутствия крупных проводных операторов в регионах в 2011 г. стала приобретать черты дополнительной стратегии роста. В частности, массовая скупка компаний, пришедшаяся на кризисный период в силу удешевления активов, сменилась на более продуктивные призывы к консолидации усилий.

В марте 2012 г. член комитета по инвестиционной политике Торгово-промышленной палаты (ТПП) и заместитель гендиректора "Связьинвеста" Михаил Лещенко предложил вынести на обсуждение комитета вопрос о разработке госпрограммы, стимулирующей развитие ШПД в России. Его инициатива состояла в том, что для создания по-настоящему общедоступного (Россия охвачена таким интернетом только на 39%, развитый мир – на 70% и выше) и высокоскоростного ШПД необходимо потратить на его развитие $10–20 млрд. "Для операторов это неподъемные инвестиции", – был убежден эксперт, поэтому для решения проблемы он лоббировал привлечение госкапитала.

Кира Кирюхина, директор департамента по связям с общественностью "Ростелекома", заметила, что в мире для этого используется и механизм универсального обслуживания, и разные формы частно-государственного партнерства с привлечением средств государственных специализированных фондов и программ, а также налоговые преференции, и непрямые формы поддержки, когда система отраслевого регулирования нацелена на создание благоприятных условий для операторов, обеспечивающих доступность услуг ШПД.

В примерах, приводимых Михаилом Лещенко, указывалось, что президент США Барак Обама еще в феврале 2011 г. представил план создания общенациональной сети беспроводного ШПД, на которую госбюджет выделяет $18 млрд. Кроме того, госинвестиции в развитие ШПД утверждены в Великобритании, Испании и Франции. По мнению представителя "Связьинвеста", возможны также и другие способы поддержки: например, включение ШПД в перечень универсальных услуг (убытки от которых компенсируются из средств специального фонда) или налоговые льготы.

Операторы связи выразили заинтересованность инициативой "Связьинвеста". Так, по мнению Антона Кудряшова, гендиректора "Вымпелкома", для быстрого распространения ШПД в России нужно в первую очередь решить вопрос с инфраструктурой: "На густонаселенных территориях, где операторы и сами активно строят сети, нужно снижать административные барьеры. А в труднодоступных и малонаселенных районах важно наличие бытовой инфраструктуры, абонентских устройств и экономические стимулы для операторов". "Для того чтобы оказывать телеком-услуги массовому пользователю, оператору необходимо построить сеть масштаба города, что требует значительных инвестиций. Игроков, которые обладают необходимыми ресурсами, не так много, и со временем их станет еще меньше – на рынке регулярно фиксируются новые сделки слияния и поглощения, – утверждает Михаил Воробьев, генеральный директор компании "ЭР-Телеком". "В населенных пунктах с численностью менее 20 тыс. человек проекты строительства оптоволокна не имеют приемлемых сроков окупаемости, а живет там 25% населения, так что помощь государства необходима", – заявила пресс-секретарь "Мегафона" Юлия Дорохина.

Тем не менее очевидно, что ШПД в регионах сдерживают не только и не столько экономические аспекты, сколько законодательные и правоприменительные (в контексте практики работы малых операторов связи при присоединении к точкам обмена трафиком, межоператорских расчетах и так далее). В целом инвестиции операторов связи в 2011 г. были направлены на повышение конкурентоспособности бизнеса, в первую очередь за счет использования новых технологий и расширения текущего портфеля услуг.

Михаил Демидов