Обзор подготовлен

Бум электронной коммерции в России откладывается

Ожидаемый уже десятилетие бум интернет-торговли в России, которая сосредоточена в основном в Москве и Санкт-Петербурге, так и не произошел. По-видимому, российская электронная коммерция будет и впредь развиваться эволюционным, а не революционным путем с темпами роста, сопоставимыми с темпами роста рынка ИКТ в целом.

Несмотря на успех ряда популярных в Рунете интернет-магазинов, сегмент B2C находится в нашей стране в зачаточном состоянии и не может считаться самостоятельным каналом продаж. По данным Росстата оборот российской розничной торговли составил в 2007 году 10,853 трлн руб., и даже по самым оптимистичным оценкам доля «онлайновой составляющей» в рознице не превышает 2%. Невысок интерес к электронной торговле у инвесторов, сфокусировавшихся на социальных сетях и близких к ним сервисах. Развитие российской интернет-коммерции сдерживает целый ряд факторов, главные среди которых – отсутствие общепризнанных платежных инструментов, недорогой и надежной федеральной службы доставки, а также недоверие и консерватизм пользователей, низкий уровень проникновения интернет-доступа, пробелы и ограничения в законодательстве и пр.

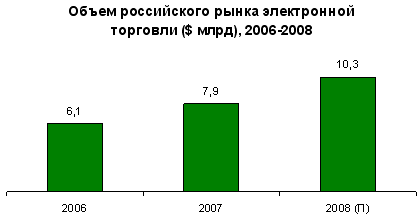

Оценки объема российского рынка электронной торговли и его сегментов существенно различаются. Так, по данным банка Cetelem, входящего во французскую финансовую группу BNP Paribas, в 2006 году в России через интернет было продано товаров на сумму 5,3 млрд евро. По оценкам компании «Оборот.ру», в 2007 году объем российского рынка интернет-торговли составил $2-4 млрд. По данным Национальной ассоциации участников электронной торговли (НАУЭТ) объем электронной торговли в России за 2007 год без учета электронных платежей между пользователями, мобильной коммерции и интернет-трейдинга вырос на 30% и составил $7,906 млрд против $6,078 млрд в 2006 году.

Источник: НАУЭТ, июль 2008

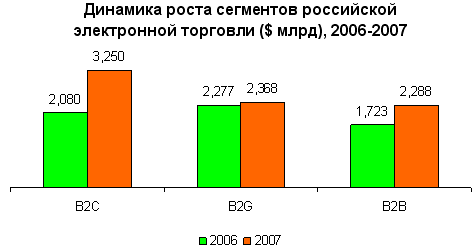

Самый емкий сегмент российской электронной торговли - розничный (B2C). Оборот здесь в 2007 году, по данным НАУЭТ вырос на 56% и составил $3,25 млрд против $2,08 млрд в 2006 году. При этом в эту сумму не входят доходы от онлайн-бронирования туров и авиабилетов. Для сравнения: оценка интернет-магазина Ozon объема сегмента B2C за 2007 год почти в 2 раза ниже - $1,6-1,7 млрд, что на 35-40% выше показателя 2006 года.

По данным НАУЭТ объем второго по обороту сегмента - электронной торговли в государственном секторе (B2G) – вырос в 2007 году на 4% до $2,368 млрд. В эту сумму включены запросы котировок и электронные аукционы, объем которых составил $890 млн. На третьем месте по выручке - сектор B2B, который вырос в 2007 году на 32,8% - с $1,723 млрд до $2,288 млрд.

Источник: НАУЭТ, 2008

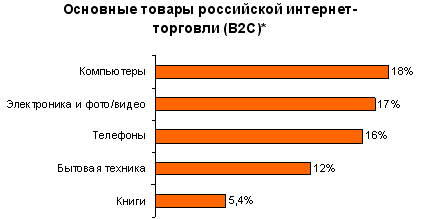

Популярные е-товары

По данным «Яндекс.Маркет», в 2007 году и первом квартале 2008 года чаще всего в Сети покупали компьютеры – 18%, электронику и фото – 17%, телефоны – 16%, бытовую технику – 12%, книги – 5,4%. При этом музыка, аудиокниги, софт и другие «цифровые» товары составили незначительную долю. Слабо развиваются такие сегменты, как продовольственный и FMCG в целом (за исключением «Утконоса» и «Седьмого континента»); медленно растет сегмент одежды.

* - по данным за 2007 г. и I кв. 2008 г.

Источник: Яндекс.Маркет, 2008

Для сравнения: чаще всего в Европе через интернет покупают телефоны, книги, а также авиабилеты и товары для отдыха. Аналитики прогнозируют, что к 2009 году в Сети будут покупать также мебель, товары для ремонта, продукты и автомобили.

География продаж и основные игроки

По данным ИК «Финам» 80 - 90% всех покупок в Рунете совершается москвичами и жителями Санкт-Петербурга. При этом по оценке «Яндекс.Маркет» доля покупок, совершенных в Петербурге, на порядок меньше, чем в Москве, а доля всех регионов в сумме примерно равна показателям Петербурга. В настоящее время в России по оценке НАУЭТ насчитывается более 2 тыс. интернет-магазинов и подразделений розничных компаний с ежегодным оборотом более $1 млн.

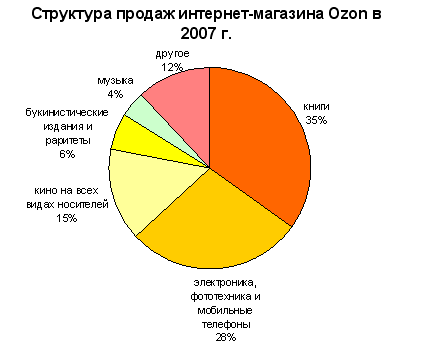

Первое место в рейтинге Топ-25 интернет-магазинов, подготовленном НАУЭТ, занимает Ozon, которому в апреле 2008 года исполнилось 10 лет. В списке 25-ти самых успешных стартапов мира, подготовленном аналитическим агентством Silicon Alley Insider (SAI) Ozon, оцениваемый в $450 млн, занимает 18-е место. По сравнению с 2006 годом оборот интернет-магазина в 2007 году увеличился на 93% и составил $66,1 млн. В денежном выражении 35% составляют книги (рост продаж на 51% по сравнению с 2006 годом), 28% – электроника, фототехника и мобильные телефоны (рост на 202%), 15% – кино на всех видах носителей (рост на 83%), 6% – букинистические издания и раритеты, 4% – музыка, 12% – другие группы товаров.

Источник: Ozon, 2008

Второе и третье место по версии НАУЭТ занимают интернет-магазин автозапчастей Exist.ru и компьютерного оборудования Nix.ru. Сильные позиции имеют продавцы бытовой техники и электроники 003.ru, «М.Видео», «Техносила», компьютерного оборудования (Ultra), а также крупнейшие продавцы мобильных телефонов «Евросеть» и «Связной». Десятку замыкает «Утконос», предлагающий продукты питания; наиболее крупным поставщиком подарков и цветов оказался магазин SendFlowers (17-е место), программного обеспечения — Softkey (21-е место), спорттоваров – «Спортмастер» (22-е место).

Среди успешных онлайн-продавцов продуктов питания помимо «Утконоса» - «Седьмой континент». По данным компании, в 2007 году выручка от продаж в Сети достигла $13 млн. Самые популярные товары, которые покупают в интернет-магазине «Седьмой континент», - питьевая вода, молочная продукция и гастрономия.

К числу серьезных игроков в области продаж ПО, кроме Softkey, относится также интернет-магазин Allsoft.ru (проект компании Softline). В 2007 году оборот компании вырос в 2,4 раза и составил $3,1 млн.

Среди крупнейших площадок, ориентированных на торговлю между юридическими лицами (B2B), можно отметить Setonline, Usetender, B2R, FIS (многоотраслевые), Rusmet, Металл Торг.ру (металлургия), B2B-Energo (энергетика), NGE (ТЭК), LkE (лакокрасочная отрасль), PolyPipe (химическая промышленность), E-Matrix, «Дилайн» (ИТ), Idk, Зерно Он-Лайн (сельское хозяйство и продукты питания), Alco-Online (алкоголь), Леспром.ру (лесообрабатывающая промышленность) и др.

Тормозящие факторы

Несмотря на то, что в Рунете существует довольно большое число успешных интернет-магазинов и электронных площадок, в целом российская электронная торговля развивается недостаточно быстро. Выделим основные тормозящие этот сектор факторы.

Отсутствие полноценной федеральной службы доставки товаров. В России нет полноценной федеральной службы доставки товаров, и именно по этой причине большая часть продаж в Сети осуществляется в двух городах – Москве и – в меньшей степени – в Санкт-Петербурге. При этом очень редкие магазины готовы обеспечить доставку в течение суток. В Москве проблема со сроками доставки часто связана с тем, что склады интернет-магазинов размещаются далеко от города, где высока стоимость аренды помещений. В близлежащих к Москве регионах – с тем, что при отсутствии товара на местном складе он поставляется, как правило, из столицы нередко с огромными сроками доставки. Например, максимальный срок комплектования заказа в рязанском книжном интернет-магазине RznBooks.Ru составляет 1 месяц, а укомплектованный заказ отправляется покупателю с течение 7 рабочих дней. При этом продавец не гарантирует, что в течение предельного срока отведенного для комплектации товара, все товары, заказанные покупателем, будут укомплектованы. И не несет ответственности за частичное или полное неисполнение предоплаченного заказа.

Отсутствие явных ценовых преимуществ. Несмотря на то, что в интернете часто можно найти товары дешевле, чем в обычных магазинах, разница в цене не так заметна, как, например, в Японии или на Тайване, где скидка на купленные в Сети товары составляет 20-30%.

Низкий уровень доверия со стороны покупателей. Нередки случаи, когда заявленная на сайте цена не соответствует действительности, что очевидно, не способствует росту доверия к электронным продавцам со стороны покупателей. Кроме того, к частым проблемам относятся отсутствие товара, грубость продавцов, отсутствие реакции на заказ, нарушения законодательства в области защиты прав потребителей и пр. Случается, что продавец оставляет за собой право в одностороннем порядке изменять условия обслуживания, причем не обязуется уведомлять покупателя о внесении изменений; оставляет за собой право в любой момент в одностороннем порядке отказать покупателю в обслуживании без объяснения причин; не отвечает за действия третьих лиц, вовлеченных в исполнение договора, в том числе перевозчиков и пр.

Низкий уровень проникновения интернет-доступа. В России сравнительно низкий уровень проникновения интернета (не более 30% по данным ФОМ), и только последние год-два наблюдается бум широкополосных подключений, которые охватывают не более 10% российских домохозяйств.

Законодательные ограничения. Большим тормозом для электронной торговли являются законодательные ограничения. Например, нет четкого регулирования в области торговли «цифровым» товаром, который можно передавать по Сети в электронном виде – ПО, видео/аудио, книги и пр. – и существенно экономить на материальных носителях и дорогой доставке. В области электронных госзакупок существует законодательное ограничение на максимальную сумму заказа в каждом предложении, выставляемом на торги - до 1 млн руб.

Недостаточное развитие систем электронной оплаты и банковских карт. Отсутствие развитых систем безналичных платежей по-прежнему является одним из главных факторов, мешающих развитию электронной торговли. В последнее время ситуация понемногу исправляется (на сегодняшний день существует примерно два десятка различных систем электронных платежей), но кардинальных изменений пока нет. Подавляющее большинство покупок в Рунете совершается наличными при доставке курьером или в офисе.

Прогнозы и перспективы

Наиболее вероятный сценарий развития интернет-торговли в России – плавный эволюционный процесс, который займет 5-10 лет. В 2008 году, как и в прошедшем, НАУЭТ ожидает 30-процентного роста объемов примерно до $10,3 млрд. К 2010 году, по оценке Cetelem, эта цифра вырастет до 22 млрд евро. По прогнозам ChronoPay, в ближайшие годы прирост отрасли будет осуществляться за счет электронных билетов (e-ticket) и телекоммуникационного сектора, на которые к 2010 году будет приходиться до 75% оборота всей интернет-торговли. По оценкам компании к этому времени объем интернет-платежей за авиабилеты и туристические услуги по одним только банковским картам (не считая электронных денег) может достичь $4-5 млрд.

В настоящее время, по данным Rupay, рынок интернет-платежей в России оценивается приблизительно в $5 млрд и ежегодно растет, по разным оценкам, на 70-120% ежегодно. Аналитики считают, что электронные платежи только начинают входить в жизнь рядового россиянина. В сегменте B2G ожидается существенное увеличение объемов продаж после 2010 года, когда будет снято ограничение на сумму электронного аукциона (1 млн руб.).

Виталий Солонин / CNews Analytics