Обзор подготовлен

Big data: время начинать

Данные, которыми оперируют предприятия и организации, в том числе и из банковского сектора, все больше становятся неструктурированными, а их объемы быстро и резко возрастают. Средств на основе традиционных BI-систем уже недостаточно для полноценного анализа. Банкам нужно учиться справляться Big data.

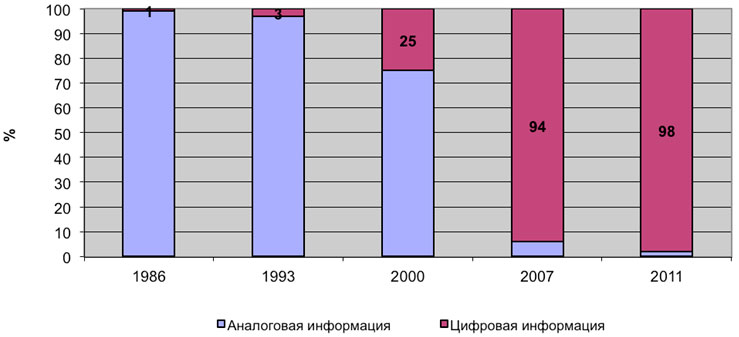

Рынок big data (буквально "большие данные") – сегодня один из самых быстрорастущих в мире. По сведениям IDC (Worldwide Big data technology and services forecast), ежегодно объемы хранимой информации вырастают на 40%, и к 2015 г. рынок технологий и сервисов для обработки больших данных соcтавит $16,9 млрд. В 2012 г. во всех странах будет сгенерировано 2,43 Зеттабайт (в 1 ЗБ содержится около 1 млрд Гб), что более чем в два раза превосходит тот объем информации в цифровом виде, который был создан в 2010 г. – 1,2 ЗБ.

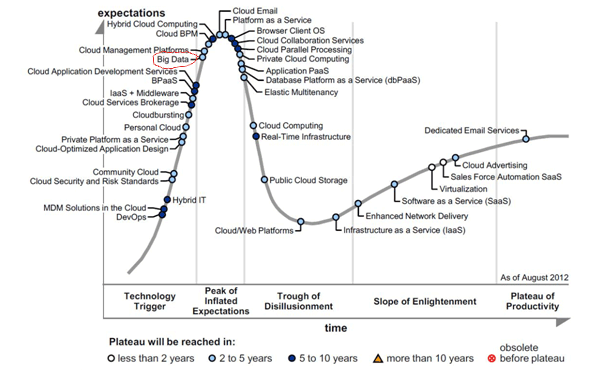

Бизнес пока не осознал реальных возможностей технологий Big data, ожидания завышены

Источник: Gartner, 2012

В основном (более 90%) все эти данные хаотичны и неструктурированны – оцифрованные кинофильмы, аудиофайлы, миллионы страниц в социальных сетях, документов, фотоизображений. Такой значительный и разнородный информационный объем невозможно проанализировать с помощью традиционных ИТ-инструментов.

Что такое Big data?

Big data – не до конца устоявшийся термин. Его используют для обозначения потребностей организации в обработке постоянно растущих сверхбольших объемов информации (сотни терабайтов), в том числе когда недостаточно традиционных вычислительных возможностей. Причем чем больше данных для анализа, тем более эффективной будет работа таких систем.

Необходимость в анализе этого массива данных появляется при наличии какой-либо бизнес-задачи. Например, если источниками больших данных служат значительные потоки клиентской информации, как в крупных банках и телекоме. "Для анализа больших объемов данных требуются специализированные решения, основанные на принципе распределенных вычислений и параллельной обработки данных, – рассказывает эксперт по банковской отрасли компании Teradata Сергей Усачев. – Сегодня, помимо привычной формы хранения и представления данных в виде таблиц, появилась потребность в работе с неструктурированными или полуструктурированными данными (web-логи, контент интернет-ресурсов, текст, речь, изображения), для чего реляционные БД и SQL малоэффективны".

Задачи Big data

Технология позволяет не только решать текущие задачи, но и корректировать стратегию развития. "Применение инструментов Big data преследует самые разные цели: от подготовки управленческой отчетности и анализа детальных денежных потоков до прогнозирования поведения клиента, оценки его потенциальной прибыльности и уровня кредитного риска", – перечисляет Сергей Усачев.

Рост информации в цифровом виде, %

Конечной целью любого бизнеса является повышение доходов и извлечение прибыли. Для этого банкам уже недостаточно понимать, к какому результату они пришли и по какой причине. "Они хотят не просто заглянуть в будущее, но и спрогнозировать его, наметить желаемый результат и те пути, которые к нему приведут, причем изо всех вариантов выбрать оптимальный, – говорит Алексей Цупиков, руководитель по работе с ключевыми клиентами финансового сектора компании SAS Россия/СНГ. – В условиях ограниченности финансовых и временных ресурсов правильное решение задач прогнозирования и оптимизации дает банкам огромные конкурентные преимущества. Здесь требуются уже не просто BI-системы, а продвинутая бизнес-аналитика (advanced analytics)".

Банки переходят от анализа транзакций/операций к анализу событий, поясняет Сергей Усачев. "Например, банк интересует не только факт совершения клиентом операции в интернет-банке (оформление заявки на получение кредита, безналичный платеж и т.п.), но и то, как клиент действовал перед этим: какие разделы сайта посещал, какие суммы и цифры подставлял в кредитном калькуляторе и т.п.". Это помогает оптимизировать систему обслуживания клиента и позволяет лучше его понять – сделать выводы о его предпочтениях, а в некоторых случаях даже заподозрить в мошенничестве", – говорит он.

Другая группа задач связана с управлением рисками и направлена на предотвращение угроз и минимизацию потерь. Риски в банковском секторе многообразны: риски невозврата кредита, мошенничества, связанные с ликвидностью, рыночные, валютные, операционные, репутационные и т.д. "Системы бизнес-аналитики помогают просчитывать уровень как каждого вида рисков по отдельности при соответствующем функционале выбранного банком решения, так и общий уровень риска в банке", – поясняет Алексей Цупиков. Решая такие задачи на "больших данных" с помощью средств высокопроизводительной аналитики можно получить более точные результаты анализа и, соответственно, вовремя принять адекватные реальной ситуации решения. В конечном счете, благодаря использованию BI-систем, становится возможным увеличение доходности – за счет эффективного управления рисками и определения оптимальных стратегий развития, отмечает Гаяне Арутюнян, архитектор решений по бизнес-аналитике IBM в России и СНГ.

Банки начинают внедрение

Сфера Big data находится на этапе становления. Нельзя сказать, что какой-либо регион может похвастаться широкой апробацией решений. Однако на развитых финансовых рынках число организаций, применяющих системы обработки данных на основе технологий Big data, растет быстрее, чем в России. Например, крупнейший в Европе по размеру рыночной капитализации банк HSBC, внедрив систему одного из вендоров по противодействию кредитному мошенничеству, повысил эффективность службы по выявлению случаев мошенничества в 3 раза, а точность его выявления – в 10 раз. При этом в первые же 2 недели эксплуатации 7 специалистов службы безопасности HSBC выявили новые криминальные группы и схемы с общим потенциальным ущербом более $10 млн. Это серьезная экономия ресурсов.

Одна из первых платформ технологии Big Data Analysis – Hadoop, была внедрена в крупнейших кредитно-финансовых и инвестбанках, в частности, в Bank of America Merrill Lynch, в "Кредитном банке Катара" работает одна из платформ SAP Data Services.

Основными пользователями систем Big data за рубежом являются инвестиционные банки, которые работают с большими потоками информации с торговых площадок. Причем данные поступают в режиме реального времени.

Время для внедрения Big data в финансовом секторе в России также пришло, но цели здесь отличаются. Отечественные организации используют алгоритмы Big data для повышения эффективности обработки данных и работы с клиентскими базами, сокращения затрат по этим направлениям.

В активе самого крупного розничного банка страны – "Сбербанка" – около 106 млн клиентов только из числа физических лиц. Это тот уровень, когда имеет смысл внедрять решения Big data. По мнению эксперта SAS, руководствоваться таким критерием, как количество клиентов, было бы не вполне корректно. Но исходя из мирового практического опыта по использованию инструментов Big Data и High Performance Analytics целесообразно использовать эти технологии в банках, имеющих несколько миллионов клиентов – физических лиц. В России этому критерию отвечают лишь крупнейшие розничные банки из топ-10.

Хотя предлагаемых решений немало (каждый из крупнейших вендоров имеет в арсенале соответствующий программно-аппаратный продукт), готовность российских заказчиков пока невысока, несмотря на то, что необходимость решений для управления рисками становится все более актуальной.

Примеры внедрения Big data единичны. Например, банк "Санкт-Петербург" работает с аппаратно-программным комплексом Oracle Exadata Database Machine – система хранения, обладающая интеллектом по распознаванию данных, разработанная для обеспечения высочайшей производительности по сравнению с "обычными" архитектурами. В ВТБ24 используется SAS Banking Intelligence Solutions – пакет интегрированных решений для управления рисками.

Эксперты отмечают, что ближайшие несколько лет, скорее, стоит ожидать пилотных проектов, после апробации которых рабочие проекты не заставят себя ждать. В SAS Россия/СНГ рассказывают, что в июле текущего года "Сбербанк" подвел итоги конкурса по выбору компании-поставщика программной платформы и подрядчика по внедрению Системы интегрированного риск-менеджмента (ERM). Победителем была признана компания "Аксенчер ПЛС", и в ближайшее время в этом крупнейшем российском банке начнется внедрение решения SAS Risk Management for Banking.

Ольга Камышева