Обзор подготовлен

Видеоконсультации: на низком старте к банку будущего

В условиях жесткой конкуренции и стремительного темпа развития новых технологий банки вынуждены изобретать новые способы обслуживания клиентов. Видеоконсультирование сделало возможным то, о чем пару лет назад пользователи банковских услуг даже мечтать не могли: посетив корпоративный сайт, можно не только получить консультацию у сотрудника банка, но и распечатать все необходимые документы о состоянии своего счета в том числе.

Первыми видеоконсультирование через Skype начали американские банки. Идея получила распространение, и некоторые финансовые структуры установили видеокиоски. Например, турецкий банк Ziraat Bank еще в 2008 г. установил VideoTeller Machine, представляющий собой кабинку круглосуточного доступа, ключом для входа в которую служит банковская карта. Там можно проконсультироваться даже по вопросам частных инвестиций, потому как на связи высокооплачиваемые специалисты из этой сферы, которые, как правило, находятся в головном офисе. В то время как обычный телефонный звонок для этого не подходит. Качество связи при этом достаточное для получения эффекта личной встречи со специалистом. Услуга пользуется спросом у населения.

Первым среди западноевропейских банков полноценный сервис доступа к услугам учреждения через сайт ввел еще в 2008 г. испанский Bankinter. Его Video Call позволял, помимо "голосовой" помощи, показывать документы и распечатывать их.

Видеоконсультант испанского банка Bankinter

Статистические данные о приросте клиентов эти финансовые структуры не предоставляют, но указывают, что с вводом новых сервисов рост клиентов безусловно наметился. Российские эксперты объясняют популярность видеоуслуг западных банков менталитетом населения и особенностями работы "живого" офиса: в той же Испании клиентам ничего не остается, кроме как пользоваться услугами видеоконсультанта, ведь "живой" офис в стране работает исключительно три дня в неделю с 9 до 12 часов.

Российская действительность

Однако, несмотря на то, что новый продукт сокращает расходы на содержание офиса и увеличивает количество операций в рамках консультационных услуг, а также повышает эффективность бизнеса, популярной среди российских банков услугу назвать нельзя. "Банк Москвы" отказался от видеоконсультанта через некоторое время после внедрения, не объяснив причины, а "Русский стандарт", который первым ввел инновацию среди российских финансовых структур, не смог прокомментировать текущую ситуацию.

"Хоум Кредит Банк", со своей стороны, лишь в 2011 г. предложил инновационную услугу клиентам и уже заявил об успехе. Основной целью внедрения руководство "Хоум Кредит Банка" называет повышение качества обслуживания и лояльности клиентов. Специального продвижения новой услуги, по словам представителя банка, не было. Тем не менее, ежемесячный прирост количества клиентов, которые пользуются новинкой, составляет 25%. Как и следовало ожидать, основным потребителем оказалось "поколение М". Определив главную аудиторию услуги, банк интегрировал сервис в социальные сети, чем увеличил количество видеообращений более чем в 3 раза. "Сегодня мы предлагаем более простой способ видеоконсультаций клиентам, которые предпочитают интернет-общение, в том числе с банком. Для постоянных пользователей интернет-банка и подписчиков в социальных сетях мы предлагаем возможность заказа видео-консультаций прямо со страниц интернет-банка и социальных сетей соответственно", – сообщили менеджеры банка.

Внешние факторы

Отсутствие тотального внедрения сервиса можно обосновать техническими факторами. Как объяснили в компании "Нетрис" (один из российских разработчиков и поставщиков системы "Видеоконсультант"), любая компания, принявшая решение о внедрении услуги, должна определиться с форматом системы: использовать облачную платформу на условиях аренды или разворачивать проект на своей стороне. Для банков, обладающих собственной инфраструктурой, второй вариант предпочтительнее, так как он будет соответствовать всем требованиям безопасности, что имеет высокий приоритет для финансовых учреждений. Такое решение будет полностью интегрировано в экосистему call-центра банка.

"Особое значение здесь играет интеграция с телефонией, позволяющая обеспечить единый интерфейс для предоставления комплекса услуг и прозрачность для оценки эффективности работы сотрудников call-центра, – объясняет руководитель компании "Нетрис" Мурад Эфендиев. – Стоимость решения варьируется в зависимости от степени интеграции системы в инфраструктуру банка. По нашему опыту, окупается она достаточно быстро за счет увеличения доли решений вопросов с первого обращения, уменьшения "первой" очереди в отделениях банка (когда клиенту нужно заказать услугу, взять бланк или узнать подробнее о процедуре, поддержки различных способов связи и терминалов и других преимуществ услуги. Все это способствует росту лояльности клиентов – основному активу любой коммерческой компании".

Финансовые эксперты не склонны объяснять низкий уровень внедрения системы техническим аспектом. "Нужны время и определенные материальные затраты. Во-вторых, многие участники рынка просто ожидают, насколько эффективным окажется внедрение данной услуги, для того чтобы принять решение, – объясняет Александр Осин, главный экономист УК "Финам Менеджмент". – Ну и наконец, данная услуга ориентирована на достаточно узкую категорию клиентов, в то время как массовым потребителем, точно так же, как и интернет-банкинг, она пока не востребована".

Целевая аудитория – определяющий фактор успеха новой услуги. Финансисты приходят к выводу, что услуга видеоконсультирования развивается параллельно с интернет-банкингом. "Для примера, в 2010 г. число пользователей систем интернет-банкинга в России достигло 7 млн человек, и этот показатель в СНГ активно растет на 200–300% в год. В 2011 г. число пользователей интернет-банкинга, возможно, составило 14 млн человек. Ориентировочная сумма годового объема транзакций на одного клиента интернет-банкинга – несколько десятков тысяч рублей. Ориентировочно объем транзакций интернет-банкинга в 2010 г. составил около 100–200 млрд руб., в 2011 г. его объем равнялся, исходя из указанных оценок, 200–400 млрд руб. Полагаю, что схожие темпы развития и у услуг видеоконсультирования", – делится своими предположениями Александр Осин.

Исходя из этого, нельзя утверждать, что сервис будет популярен, например, у клиентов "Сбербанка". Ведь основной процент потребителей его банковских услуг – клиенты пенсионного возраста, они же редкие пользователи интернет-банкинга. Но действовать здесь нужно поэтапно. "На первом этапе сервис видеоконсультирования будет направлен на обеспечение удобства клиентов при ознакомлении с продуктами и услугами банка. В процессе такой консультации клиент будет иметь возможность ознакомиться с параметрами продукта и его внешним видом (например, если речь идет о кредитных картах) – делится планами пресс-служба банка. Мы планируем использовать две системы: первая на базе платформы существующего контактного центра для массового обслуживания клиентов, и вторая – эксклюзивная, более "продвинутая" технология, которая позволит осуществить интерактивное взаимодействие с клиентами.

Сегодня все существующие решения видеоконсультирования имеют возможность существенно расширить свой функционал в соответствии с требованиями заказчика, поэтому введение в данном случае услуги в ограниченном виде вполне логично – это позволит банку "прощупать" спрос и не нести масштабные, пусть и единовременные, финансовые затраты на то, что, возможно, не окупится.

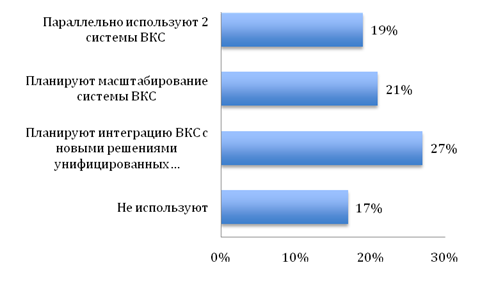

Отношение российского бизнеса к ВКС

Источник: TrueConf, 2012

По мнению Дмитрия Хавански, менеджера отдела маркетинговых коммуникаций из Orange Business Services Russia & CIS, текущий уровень технологий позволяет активно внедрять услугу уже сейчас. "По-настоящему широкое распространение услуга получит вместе с повсеместным введением в эксплуатацию сетей мобильной связи третьего и четвертого поколений, – прогнозирует Хавански, – когда клиенты банка смогут осуществлять видеовызовы без использования компьютера". Но нельзя сбрасывать со счетов еще одно условие – неготовность самих клиентов к новым средствам общения, население еще не готово решать вопросы о состоянии личного счета с помощью машины. Поэтому наиболее востребованным применением видеосвязи в банковской сфере остается видеосвязь между сотрудниками самого банка для оперативного решения вопросов и как способ сокращения расходов на командировки.

Екатерина Быковцева