Обзор подготовлен

Банкам угрожают операторы в битве за мобильные платежи

По данными исследования Gartner мировой рынок мобильных платежей в 2012 г. составит $171, 5 млрд, а количество пользователей – 212 млн человек. К 2016 г. он должен достигнуть 617 млн руб. с числом пользователей в 448 млн человек. Рынок кажется очень динамичным и перспективным, но готовы ли российские банки бороться за него? Лидерство может в итоге достаться провайдерам связи – транзакции будут проводиться со счетов сотовых операторов.

Самое широкое определение мобильных платежей включает платежи с банковских счетов через мобильный банкинг, платежи с банковских счетов через интернет-банкинг с помощью смартфона через специальное приложение и платежи с мобильных телефонов со счетов оператора связи. Все эти разновидности большинство банков называют неотъемлемой частью стратегии развития. Тем не менее, Виктор Достов, председатель совета ассоциации "Электронные деньги", заявляет, что любое управление банковским счетом с мобильного телефона – в первую очередь мобильный банкинг, вне зависимости от того, что это: sms-функциональность, приложение или адаптированная web-страница.

Татьяна Головач, директор департамента банковских карт "СКБ-банка", отмечает, что так как оборот мобильной торговли в России растет, то банки заинтересованы в том, чтобы источником оплаты были не счета сотовых операторов, а банковские счета. "Тот факт, что мы первыми в России запустили полноценный мобильный банкинг еще в 2005 г. и с тех пор добавили еще очень много сервисов мобильных платежей, включая совместные проекты с операторами сотовой связи, говорит о том, что мы считаем эту область перспективной", – заявляет Владимир Урбанский, директор по развитию электронных услуг "Альфа-Банка".

С этим согласна и Елена Шальнова, и.о. начальника управления развития дистанционных каналов банковского обслуживания "ЮниКредит Банка":

"В современных условиях банки стремятся дать возможность своим клиентам совершать максимальное количество операций и оформлять различные продукты банка через мобильные каналы".

Специалисты "ТрансКредитБанка" добавляют, что дистанционные услуги сейчас являются такой же неотъемлемой частью банковского сервиса, как и предоставление классических банковских продуктов. Платежи через мобильный телефон удобны и выгодны и банку и потребителю. Для первого – это возможность стать для клиента основным партнером для управления всеми его повседневными тратами. А для клиента – оперативность и выгода в стоимости проведения платежа, например в сравнении с теми же уличными терминалами оплаты.

Илья Боровов, начальник управления развития технологий клиентского сервиса "Хоум-Кредит" рассказывает, что его банк также активно использует мобильные технологии: "Мы предоставляем клиентам мобильный сервис оплаты товаров и услуг круглосуточно семь дней в неделю. Кроме того, ведется постоянная работа над совершенствованием мобильных решений и регулярным обновлением мобильных приложений".

Старший вице-президент банка "Тинькофф Кредитные Системы" Артем Яманов также подтверждает заинтересованность в этом рынке: "Нам интересно все, что связано с платежами, потому что банк работает по онлайн модели без отделений. В этих условиях все удаленные способы оплаты важны".

Робкие попытки

Получается, что банки заинтересованы в том, чтобы мобильные платежи шли с их счетов. Организации то и дело рапортуют о выпуске мобильных версий интернет-банкинга для смартфонов различных платформ. Например, в "Хоум Кредит" есть приложения для iPhone и iPad. "В этом году мы запустили приложение и для Android, – говорит Илья Боровов. Кроме того, активно развиваем свой интернет-банк, позволяющий оплачивать услуги и товары по всей России, а также совершать переводы. С платежной системой, обеспечивающей исполнение платежей, мы сотрудничаем напрямую, это позволяет осуществлять переводы без привлечения партнеров".

"ЮниКредит Банк" предлагает своим клиентам использовать версию интернет-банка для мобильных устройств PDA.UniCredit. Елена Шальнова рассказывает, что есть и Java-приложение Mobile.UniCredit для обычных телефонов, и приложение для устройств Apple.

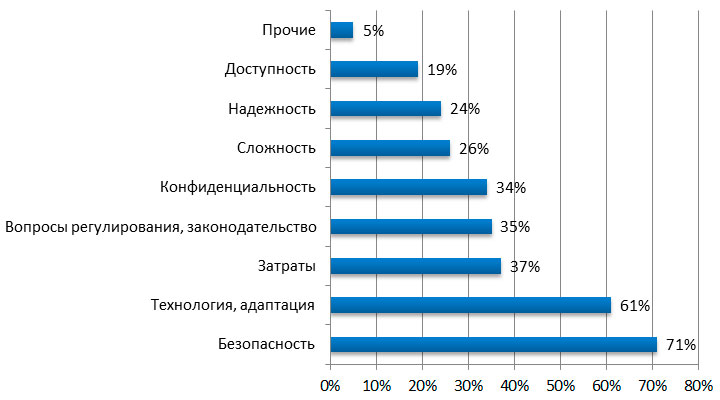

Основные проблемы, с которыми сталкиваются банки при разработке систем мобильных платежей

Источник: KPMG International, 2011

Владимир Урбанский выделяет несколько направлений мобильных финансов, с которыми работает "Альфа-Банк". Во-первых, это мобильный банкинг. Он включает мобильные приложения для большого количества платформ от Java до Windows Phone 7 с множеством возможностей (геоинформационные сервисы, получение информации, платежи и переводы). Во-вторых, sms-банкинг. Это уведомления клиентов и платежи, переводы и операции по sms (от оплаты услуг до блокировок карты и переводов в другие банки). В-третьих, мобильная коммерция. Включает возможность совершать платежи за услуги с любой банковской карты, инициируя платеж с мобильного телефона. Банк сотрудничает с рядом компаний, включая, например, сектор электроэнергетики. И, наконец, переводы с карты на карту через мобильное приложение.

При этом "Альфа-Банк" не забывает и о платежах с баланса мобильного телефона. Совместно с "Вымпелкомом" он предоставляет возможность оплаты услуг через платежную систему RuRu и мобильную карту (банковская виртуальная карта, выпускаемая к счету мобильного телефона).

Таким образом, можно сказать, что банки находятся в поиске, ведь не секрет, что объем мобильных платежей в общем объеме транзакций мал. Портрет идеального мобильного банка – функциональность, идентичная возможностям полноформатного офиса. "Есть набор характеристик, который должен быть у мобильного платежного приложения, мобильного банкинга в том числе, – говорит Виктор Достов. – Максимальный функционал: управление счетами, оплата услуг по произвольным реквизитам, сохранение наглядной истории операций. Актуальны также простота и удобство. Пока наличием всех этих возможностей, вкупе с достойным уровнем безопасности, похвастаться могут лишь единицы". Таким образом, при декларируемом интересе к развитию мобильного банкинга, многие организации не собираются форсировать события.

Спорные возможности

Согласно исследованию компании In-Stat, к 2015 г. число людей, использующих для оплаты товаров и услуг именно мобильные телефоны, возрастет до 375 млн человек, то есть более чем в 3 раза превысит прогнозируемый показатель 2011 г., составляющий 116 млн человек. При этом объем транзакций, совершаемых с помощью мобильных платежей, перейдет рубеж в $1 трлн, то есть возрастет в 7 раз. По оценкам аналитиков, в 2009 г. доля платежей клиентов банков – физических лиц через интернет по количеству транзакций составляла 8% от общего объема платежей. По итогам 2011 г. этот показатель равен уже 26%. Gartner прогнозирует, что к 2016 г. с использованием доступа к счетам по каналам web/wap будет проходить около 80–88% мобильных транзакций в Европе и Америке.

Что касается России, то по итогам 2010 г. "Банк России" оценил долю розничных платежей за товары и услуги с использованием платежных карт, электронными деньгами (то есть, безналично) в 16,5%.

Однако банки не рассматривают мобильные платежи как источник формирования значимой статьи доходов, считает Илья Боровов: "Для нас это прежде всего еще один – современный и оперативный – канал коммуникаций с клиентами, а также возможность проявить социально ответственное отношение к взаимодействию с ними. Банк компенсирует из собственных средств стоимость комиссии за оплату коммунальных услуг и электроэнергии отдельных получателей".

С таким мнением согласны и в "ТрансКредитБанке". Сам по себе сервис "Мобильный банк" пока является больше сервисом для поддержания лояльности активной аудитории клиентов и имиджа банка. Но темпы роста востребованности услуги, в том числе объема оборотов по оплате, показывают, что через 3–5 лет основная масса повседневных операций людей будет проходить через мобильные телефоны. Соответственно, и экономическая эффективность сервиса для банка увеличится.

Артем Яманов объясняет, что платежный бизнес должен быть достаточно большим, чтобы окупить затраты на технологии. "Безусловно, этот рынок не является таким рентабельным как основные банковские направления, в частности, кредитование". Татьяна Головач добавляет: "Работа с мобильными платежами принесет доход только банкам, имеющим обширную клиентскую базу, так как средняя сумма такого платежа мала – около 100 руб.". Виктор Достов отмечает: "Тому, кто стремится к доходу в этой сфере, нужно заниматься мобильными платежами вплотную. Однако у банков есть множество других типов операций и услуг, которые могут принести больший доход".

Анастасия Глушко, заместитель генерального директора по маркетингу компании Active Cloud by Softline, уверена, что в первую очередь за клиентов поборются операторы связи, интернет-компании (например, Google, купивший TxVia) и различные платежные системы. "Для банков же актуально не платежное направление как таковое, а удаленные каналы обслуживания клиентов в целом", – заключает Виктор Достов. Артем Яманов считает, что, скорее, другие виды операторов мобильных платежей будут получать банковские лицензии – например, уже появился "Киви-банк".

Наталья Суслова