Обзор подготовлен

Бюджетные трансформации ИТ в банках

Усредненная динамика роста ИТ-бюджетов банков, работающих на территории России, в 2011–2012 гг., по общим оценкам экспертов и участников рынка, составила 25–30%. Любопытно, что показатели некоторых передовиков информатизации выпадают из тренда – правда, скорее условно. Охотнее всего руководство крупнейших банков страны инвестирует в риск-менеджмент и клиентские сервисы.

Уже стало традицией, что самые большие ИТ-расходы среди российских банков несут "Сбербанк" и ВТБ. Интересно, что при схожих стратегических целях в этом году у организаций обозначилась противоположная динамика затрат. ИТ-бюджет "Сбербанка" за первое полугодие 2012 г. увеличился в 1,5 раза до 16 млрд рублей по сравнению с аналогичным периодом прошлого года. В первом квартале было потрачено 5,7 млрд руб., во втором – 10,4 млрд руб. (для сравнения в первом квартале 2011 г. затраты составили 3 млрд руб., во втором – 7,3 млрд). При этом ИТ-бюджет ВТБ по итогам первого полугодия 2012 г. достиг 866,9 млн руб., а в первом полугодии 2011 г. его расходы составили 1,29 млрд руб. То есть сократились почти на треть.

"Я был бы счастлив доложить руководству банка и общественности о сокращении ИТ-бюджета, но, к сожалению, это не так. Просто банк вступил в регулируемое законом №223-ФЗ пространство госзакупок, мы перестраивали конкурсные процедуры. В результате затраты первого-второго кварталов просто перешли на второе полугодие", – объяснил Дмитрий Назипов, старший вице-президент, руководитель департамента ИТ банка ВТБ.

Оба эти банка сконцентрированы на централизации платформ, строительстве ЦОДов, совершенствовании систем управления отношениями с клиентами, развитии риск-менеджмента.

По итогам 2010 г. третье место по объему ИТ-бюджета занимал "Промсвязьбанк". Как говорится в его документах, в ближайшее время развитие банковских технологий будет заключаться в дальнейшей автоматизации банковских процессов с целью увеличения качества обслуживания и снижения возможных издержек при обслуживании клиентов.

Евгений Закрепин, первый заместитель управляющего директора компании "Техносерв", уверен, что значительный рост ИТ- бюджета "Промсвязьбанка" в прошлом году был вызван серьезной модернизацией мощностей собственного центра обработки данных. Это очень ресурсоемкий проект. Его завершение привело к некоторому сокращению ИТ-расходов. "Сбербанк" так же значительные средства расходует на строительство ЦОДов и централизацию. "Далеко не все банки могут себе позволить увеличение ИТ-бюджетов. Мы наблюдаем у многих наших заказчиков обратную ситуацию – сокращение ИТ-расходов. Также меняется статьи расходов. В первую очередь банки стремятся реализовывать проекты, которые позволят сократить операционные расходы, обеспечить непрерывность предоставление услуг или улучшить качество их предоставления. Те же банки, которые имеют стратегию развития ИТ не на один год, а на несколько лет вперед, демонстрируют стабильный плавный рост ИТ-бюджетов", – отмечает Евгений Закрепин.

Если говорить о других ярких потребителях ИТ-услуг, то расходы, например, "Газпромбанка" за прошедший год почти не изменились. В первой половине 2012 г. банк направил на развитие ИТ почти ту же сумму (158,61 млн руб.), что и за аналогичный период 2011 г. (156 млн руб.). Перечислить стратегические приоритеты банка в области информатизации сегодня очень проблематично. Дело в том, что в самом конце 2011 г. "Газпромбанк" покинул отвечавший за информатизацию вице-президент Алексей Широких, перейдя на аналогичную позицию в "Уралсиб". Имя нового CIO пока не названо, и в отчетах банк упоминает те же статьи ИТ-затрат, что и годом ранее: модернизация АБС, корпоративного хранилища данных и аналитических приложений для поддержки принятия решений в области управления активами и пассивами, кредитными рыночными, операционными рисками и риском ликвидности. Базовые принципы остались теми же, среди них можно выделить развитие сервисно-ориентированной архитектуры (SOA), создание собственного центра обработки данных (ЦОД) для централизованного управления ИТ-ресурсами.

Андрей Попов, заместитель руководителя дирекции, ответственный за информационные технологии "Райффайзенбанка" отмечает, что ИТ-бюджет его организации вырос, но не конкретизирует динамику. Последние несколько лет, в том числе и 2012 г., ИТ-бюджет "Московского кредитного банка" растет на 15–20% ежегодно. Антон Суворов, CIO банка обозначил приоритетные направления: новый ЦОД, централизация сети, новая версия Siebel.

По оценкам экспертов, опрошенных CNews, в среднем динамика банковских ИТ-бюджетов в 2012 г. была положительной и составила 25–30%. Если выделить стратегические направления информатизации, то охотнее всего руководство крупнейших банков инвестирует в риск-менеджмент, клиентские сервисы. Централизация продолжается, но нельзя сказать, что это направление только "раскручивается". Скорее, работы перешли в штатный режим, конец уже виден. Средние, региональные банки продолжают совершенствование учетных систем. Большинство из них только присматривается к возможностям централизации, аналитики.

Риск-менеджмент

В 2012 г. управление рисками является самой значимой технологией с точки зрения акционеров банка. "Оно включает в себя стандартные банковские риски, включая кредитные, а также соответствие требованиям регуляторных органов. Для российских банков это, прежде всего, требования ЦБ, а также Basel и Basel II", – поясняет Антон Игнатов, ведущий консультант по программным решениям IBM для финансового сектора, IBM в России и СНГ. Подобные приоритеты характерны для крупнейших организаций страны. Антон Игнатов уточняет, что речь в первую очередь идет о банках из топ-30.

Возможно, удерживать и повышать показатели эффективности банкам помогут BPM-системы. По оценке Банка России, прибыль кредитных учреждений России в первом полугодии 2012 г. увеличилась на 14,1%, что в более чем 5 раз ниже показателя прошлого года. Компания IntersoftLab проанализировала рейтинг, составленный информационным порталом Banki.ru. Чистая прибыль кредитных учреждений, использующих BPM, рассчитанная по методике Banki.ru, за период с 1 июля 2011 г. по 1 июля 2012 г. в среднем возросла на 29,2%.На начало второго полугодия 2012 г. рентабельность чистых активов этих банков в среднем составляла 1,48% против 1,46% по отрасли, а рентабельность капитала – 11,86% против 7,26 % по отрасли. Таким образом, внедрение BPM-систем может массово перейти в разряд стратегических задач для финансовых организаций.

Модернизация фронт-офисов

Развитие фронтальных систем также во многом обусловлено стремлением совершенствовать системы управления рисками. Антон Игнатов объясняет, что риск-менеджмент тесно связан с отчетностью и моделированием, так как, к примеру, управление кредитными рисками тесно связано с операционной моделью банка и проводимыми банком операциями.

Вопрос повышения эффективности клиентского обслуживания также пока не исчерпан. Но если еще пару лет назад речь шла о наращивании автоматизированного функционала, то сейчас, с возросшими возможностями, стало очевидно, что необходимо воплощать в жизнь принцип одного окна. На практике это означает, что операции по кредитам, депозитам, расчетным операциям и т.д. должны вестись в единой системе, хотя бы визуально. "Большинство специалистов признали подход, когда операционный фронт-офис является независимым от основной банковской системы решением, при этом тесно интегрированным с АБС. Природа операций во фронтальных и учетных системах разная, поэтому преимущество реализации их как независимых компонент следующее: операционный фронт-офис автоматизирует бизнес-процессы, а не учет, имеет легкий пользовательский интерфейс, а стоимость рабочего места во "фронте" примерно в два раза дешевле, чем в АБС", – перечисляет преимущества Роман Стятюгин, директор по развитию бизнеса компании "Диасофт".

Евгений Закрепин считает, что модернизация фронт-офисных систем обусловлена еще тем, что для обучения персонала работать с различными системами требуются существенные ресурсы, как человеческие, так и финансовые. Приведение фронтальных систем к единому интерфейсу позволяет не только сократить расходы на подготовку персонала, но так же сократить число ошибок, связанных с операционными ошибками.

Подобный подход означает перестройку бизнес-процессов, то есть как минимум временные затраты. А значит, требуется оценка эффективности нововведений. По данным опроса банкиров, проведенного компанией IntersoftLab, наибольшую значимость приобрели автоматизация расчета и анализа себестоимости продуктов и процессов обслуживания клиентов (так считают 61,5% респондентов), а также определение финансовых результатов бизнес-подразделений с учетом трансфертной стоимости ресурсов (15,4%).

Юлия Амириди, заместитель генерального директора по развитию бизнеса компании IntersoftLab, эксперт АРБ, считает, что системы класса ВРМ как раз позволяют решать эти задачи – получать точные оценки стоимости и фактической прибыльности продуктов, клиентов, каналов продаж, банковских подразделений. "Это помогает топ-менеджменту банка в принятии взвешенных управленческих решений по оптимизации и развитию продуктовых предложений, а также в организации прозрачной системы мотивации персонала", – говорит она. Что и обуславливает рост спроса на консалтинг в сфере ВРМ, внедрение ВРМ-систем.

"Удаленка" для клиентов и не только

В последние год-два много внимания уделялось совершенствованию различных каналов дистанционного обслуживания клиентов, особенно розницы. Сейчас пришло понимание, что ДБО открывает новые возможности не только для оказания услуг, но и для подразделений продаж, маркетологов. Например, ВТБ24 использует банкоматы для проведения маркетинговых акций. "Предлагать новые продукты клиентам по телефону не очень эффективно, обычно звонок раздается не во время. Зато самое время сделать предложение, когда клиент сосредоточен на решении собственных финансовых вопросов – то есть через банкомат. Мы формулируем предложение и просим ввести номер телефона в случае заинтересованности. Если клиент оставил номер, перезваниваем ему в течение 10-ти минут", – рассказывает начальник управления CRM и исследований ВТБ24 Дмитрий Кузякин.

Причин активного использования сети банкоматов несколько, обосновывает развитие данного направления Евгений Закрепин. Во-первых, это уже готовая хорошо развитая сеть взаимодействия с клиентом, для создания которой не требуется дополнительного финансирования. Во-вторых, использование банковского оборудования не требует от клиентов никаких дополнительных затрат, как финансовых, так и технических, и в третьих, использование банкомата позволяет достаточно надёжно идентифицировать клиентов, а так же распознать принимаемые от них денежные средства, что сокращает финансовые риски.

Инвестиции в новации

Хорошо известно, какой российский банк является лидером с точки зрения инвестиций в ИТ. И если судить по количеству и объему инновационных проектов, которые этот банк открыл за последнее время, можно смело делать вывод, что доля новых проектов в целом на российском рынке выросла, иронизирует эксперты рынка банковской информатизации.

Но если говорить серьезно, на роль новатора претендует не только "Сбербанк". Все чаще банки заявляют о создании собственных разработок, нацеленных на создание конкурентных преимуществ. Порой эти разработке "оттягивают" на себя существенную часть ИТ-бюджета. "Неизбежно появляются отдельные точки взрывной динамики, например для факторинга использовалось старое решение, расходы по которому в основном определялись стоимостью лицензий. Но сейчас критична скорость изменений, и мы хотим создать собственное ПО. В итоге по этому направлению разница будет не на проценты и не на десятки процентов, а в разы", – говорит Антон Суворов.

Многие банки стремятся решить амбициозные задачи, например директор департамента сегментного менеджмента "Номос-Банка" Алексей Бычков рассказал, что в 2012 г. планирует создать модель предиктивной аналитики с использованием алгоритма прогнозирования откликов. "Наша задача – уйти от маркетинговых кампаний с откликом в 5–20% к кампаниям с откликом более 50%, – поясняет он. – Ведь уже понятно, что надо предлагать клиенту только то, что ему нужно. Это не быстрый путь. На развитие модели уйдет не меньше года. Но в результате этой работы мы получим ответ на вопрос, стоит ли расширять каналы привлечения в рамках одной кампании, чтобы повысить отклик. Задача сложная, но очень интересная".

Мобильные приложения и облачные технологии, конечно, продолжают привлекать внимание ИТ-департаментов банков. Однако с точки зрения структуры бюджетов их нельзя назвать ведущими. Разработка мобильных приложений зачастую ведется собственными силами организаций и не отнимает много ресурсов. Устойчивый интерес к облачным технологиям наблюдается последние года два, но до сих пор в основном речь идет о создании частных облаков или передаче во внешние облака второстепенных функций, например подготовки рекламных материалов.

Здесь и там

По общему мнению экспертов, российские банки можно разделить на две группы в зависимости от приоритетов в области информатизации. Представители топ-30 идут в ногу с мировыми трендами, остальные приступают к решению интеграционных задач, которые уже решены первой группой.

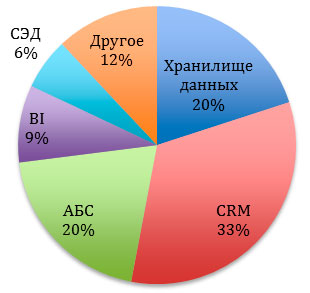

Приоритетные ИТ-проекты в СМБ-банках

Источник: MarketVisio, 2012

В целом иностранные коллеги и отечественные лидеры сосредоточены на повышении операционной эффективности. "Возможно, для многих западных коллег наиболее важными считаются вопросы снижения затрат в целом и на ИТ в частности. В нашем случае это не является основной целью", – отмечает Андрей Попов.

Российские структуры второй группы сосредоточены на стратегическом развитии, освоении новых для них решений, ставших классикой для топ-30. "С точки зрения функциональности большинство зарубежных банков устраивает работа своих legacy-систем, но есть проблемы с применяемыми в них устаревшими технологиями, например COBOL, RPG и пр. Поэтому в число приоритетных выходит задача реновации – автоматизированного переноса бизнес-логики и программного кода на другие, более современные платформы программирования, например Java, – рассказывает Роман Стятюгин. – Приоритеты российских банков принципиально иные – это централизация, развитие функционала для получения конкурентных преимуществ, поддержка больших объемов бизнеса, совершенствование деятельности своих фронт-офисных подразделений".

Многие осознают насущную необходимость модернизации, внедрения современных ИТ-систем. "В нашем случае крайне важным будет структурное изменение ИТ-бюджета в 2013 г. – в сторону увеличения его инвестиционной составляющей, большей нацеленности на развитие", – отмечает Андрей Попов. При этом российские банки от топ-30 и ниже тяготеют к российским разработчикам.

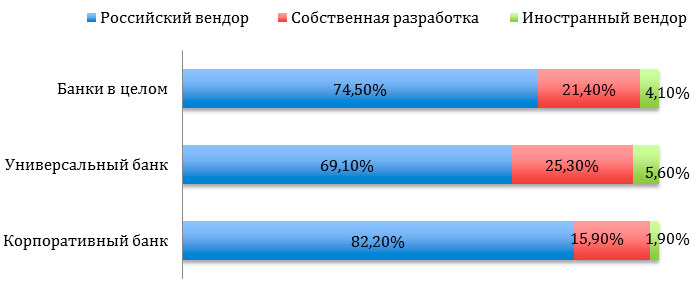

Используемые банками СМБ ресурсы при внедрении бизнес-приложений

Источник: MarketVisio, 2012

С точки зрения изменения структуры бюджетов стоит прогнозировать рост доли услуг, оказываемых в рамках BPM-проекта, считает Юлия Амириди. "Я говорю о методологическом консалтинге и ИТ-консультировании, цель которых – подготовить банк к внедрению BPM-системы. В наших проектах сервисная составляющая достигла уже в среднем 70–80%. Думаю, это не предел. Происходит стандартизация подобного рода услуг", – поясняет она.

Динамика в 25–30% соответствует докризисному уровню банковской информатизации в России. Если не сбудутся кризисные ожидания, эксперты рассчитывают, что такие темпы сохранятся и в 2013 году. А возможно, даже вырастут. "Банковские ИТ-расходы в 2013 г. снизятся из-за ухудшения общеэкономической ситуации, но приоритеты в информатизации останутся теми же, – не согласен Юрий Терехин, директор департамента по работе с финансовыми институтами компании "Форс". – Добавится новое направление – обслуживание мобильных платежей (по новым технологиям типа PayPalHere, Master Card Pay Pass NFC и т.п.), но по технологическим и финансовым причинам оно будет внедряться в России весьма постепенно".

Отечественным организациям все еще не хватает проектной культуры. Пока, по оценкам специалистов компании "Диасофт", число вовремя завершенных банковских проектов, оставшихся в рамках запланированного бюджета, не превышает 40–45%.

Виктория Холина